热门资讯> 正文

下一个黑天鹅【债务违约】?如何挖掘美股做空机会?

2022-03-15 17:18

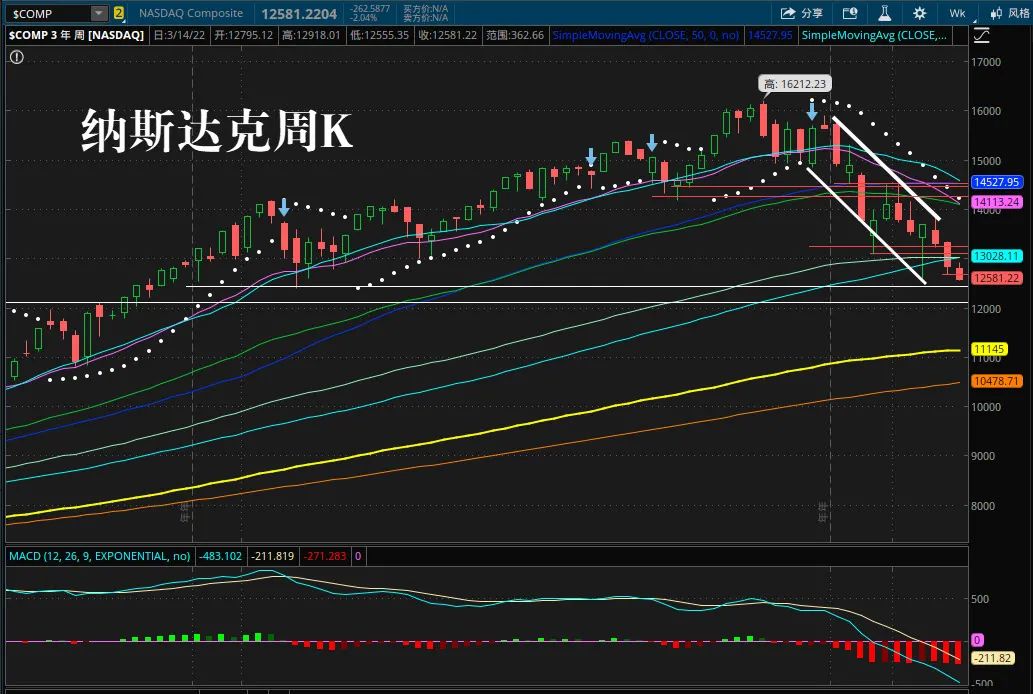

美股继续在下行通道中震荡下行,纳指2月24日出现的这么一个前低的位置,对于现在这个美股市场来说非常重要,因为如果跌破的话,它会加深本轮回调的幅度以及时间。是不是跌破了就要崩盘了,那其实也不一定,因为纳指往下有还有多个支撑点位,比如21年3月1日的12460点,和2020年的8月31日的12123点,最后就是200天均线的11100点。

但通常在跌到支撑位的反弹都不会太强,除非出现利好消息的推动。而美股最近的利空消息层出不穷,上周是不断飙升的油价,而今天利空纳指下跌的还有,10年期美债收益率连续6天暴涨,飙升到2.145%,为2019年7月以来的最高水平

导致科技股出现抛售,不管是大型的科技巨头,还是中小型的成长股,都大幅度下跌,

原因是利率上行对科技类成长股的估值构成更大压制。因为这类公司通常在开始经营的多年内不会有收入和利润,在进行股票估值的时候,分析师使用债券收益率将这类公司的未来收益折现为当前的金额。美债收益率越高,这些公司未来收益的价值就越低。

俄罗斯债务违约

而另外一只黑天鹅将有可能到来,那就是俄罗斯债务违约,投行摩根大通称,俄罗斯最早可能会在周三违约,届时俄罗斯需要为政府债券支付1.17亿美元的利息。尽管俄罗斯自2018年以来发行了可以用多种货币偿还的债券,但这些付款必须以美元支付。

但问题是,上周俄罗斯总统普京已经颁布一项法令,禁止以除卢布之外的任何方式支付外债。俄罗斯财政部长安东·西卢阿诺夫称,西方国家对俄罗斯实施制裁,冻结了该国约3150亿美元的外汇储备。因此,莫斯科将用卢布偿还来自“不友好国家”的债权人,直到制裁解除。

所以可能导致的结果是,俄罗斯未能偿还或用卢布偿还以美元或欧元发行的债务,信用评级机构可能会认为俄罗斯存在违约。违约可能会把俄罗斯剩下的少数外国投资者赶出俄罗斯,并进一步孤立该国摇摇欲坠的经济。

俄罗斯上一次债务违约是在1998年,当时由于大宗商品价格暴跌,该国陷入了金融危机。虽然在08-09金融危机之后,全球银行体系得到了极大的加强,而且如果一旦面临严重的金融危机,政策制定者将“不惜一切代价”采取行动。

但是今天全球金融体系、市场和投资流动紧密相连,有可能出现蝴蝶效应,意思就是,一个小的变化能带动整个系统的长期的巨大的连锁反应。而且由于无法提前确定这种情况会在何时发生,所以在未来几个月,这种恐惧心理可能会被投资者纳入考量。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?