热门资讯> 正文

市场再怎么震荡,恐慌指数也无动于衷?

2022-03-11 16:52

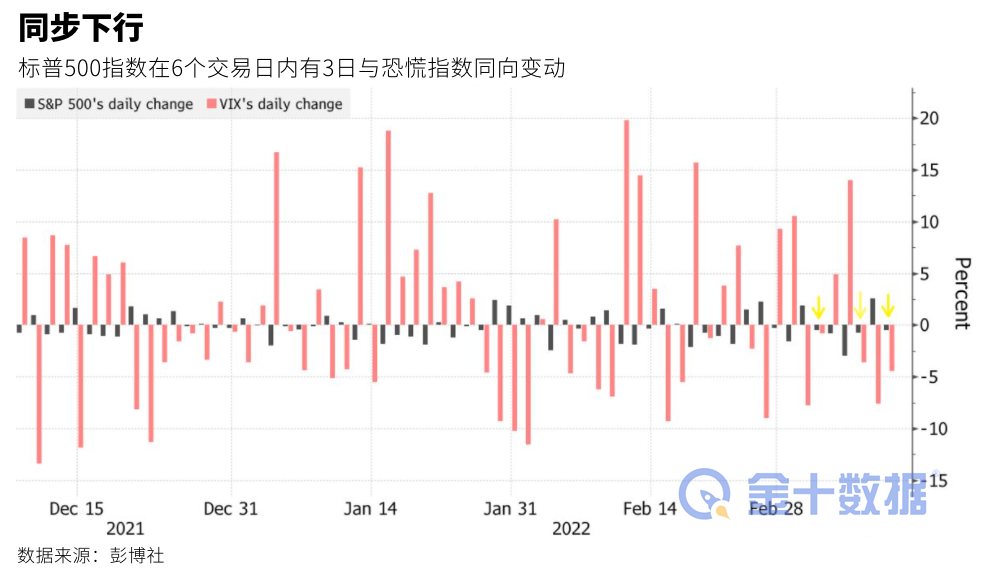

芝加哥期权交易所波动率指数(VIX恐慌指数)通常被视为市场情绪的直观指标,其通常在市场大跌时跳涨。但奇怪的是,标普500指数于周四下跌了1.6%,而VIX恐慌指数在日内大部分时间内要么在震荡,要么也在下跌,这种情况非常少见。

VIX恐慌指数旨在追踪与标普500指数相关的期权成本,其历来于与股指呈反向走势。但最近,其在6个交易日内有3个交易日与股指同向变动。此类走势可能表明,市场缺乏采取套期保值手段去防范损失的意愿。

VIX恐慌指数已连续九日保持在30以上,这是自2020年6月以来的最高水平。俄乌冲突后的央行货币政策走向、市场的新不确定性以及难以预测的经济增长走向,导致2022年的市场几乎每天都会出现令人震惊的逆转。

交易者们已经习惯了市场的大幅震荡,但机构持仓头寸的重大转变则可能为更稳固的市场奠定了基础。

摩根大通大宗经纪业务的客户数据显示,多空对冲基金已连续七天大幅削减风险头寸,并引发了一年多来最快的市场“去风险化”。RBC Capital Markets股票衍生品策略师Amy WuSilverman表示:

“人们又回到寻找最优对冲与交易点位的时候了。你还可以看到人们在出售这种波动性并进行overwriting(在假设期权不会行权的情况下出售溢价期权的策略)。这可能会损害市场的流动性。”

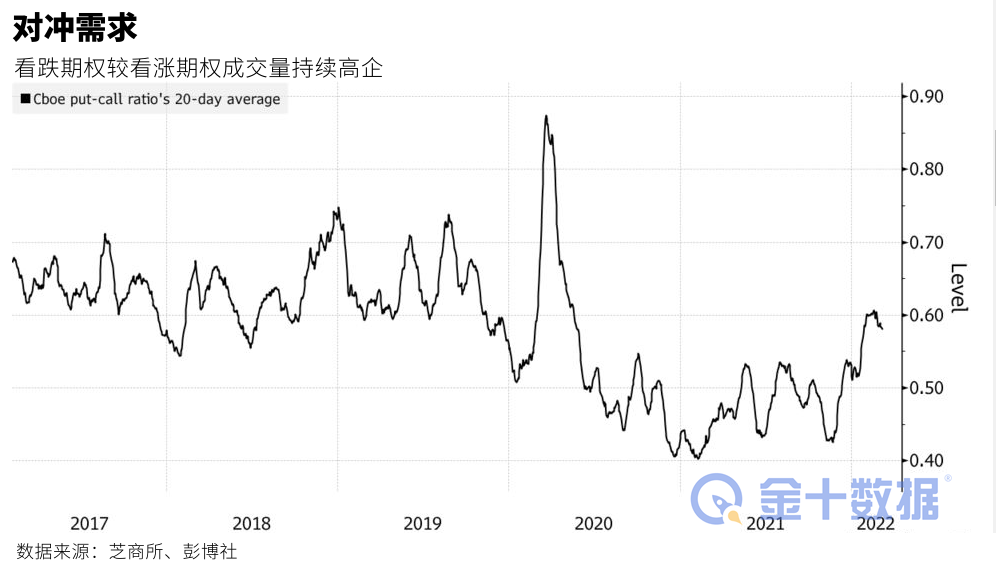

从看跌期权与看涨期权的成交量中也可以看到,市场的防御态势很明显。芝加哥期权交易所股票看跌/看涨比率(put callratio)的20日均线徘徊在22月高位附近,这是市场谨慎的迹象。

摩根大通数据显示,同时进行看涨和看跌股票押注的专业投机者的名义股票敞口从年内高点下跌了25%有余。尽管它们的杠杆水平尚未达到类似2020年3月疫情爆发期间或2018年12月的抛售期间的低谷,但连续7天的风险平仓的持续时间已接近压力时期通常会持续的天数(8到12天)。

摩根大通分析师John Schlegel认为,持续的去风险表明,如果地缘政治消息开始好转,市场可能已经经历了去杠杆化的过程中最糟糕的阶段。John Schlegel表示:

“虽然市场风险很大程度上取决于下周美联储所公布的利率决议,但近期的去杠杆行为,特别是在全权委托股票L/S基金(discretionary equity L/S funds)中的去杠杆行为,表明市场风险可能已接近尾声了。”

Susquehanna Financial Group策略师Christopher Jacobson指出,过去一周有投资者通过几个较大的比率看涨期权价差在VIX恐慌指数中进行尾部对冲。周一,有位投资者卖出在6月份到期的1万份行权价为40点的看涨合约并买入6万份看涨期权,以押注VIX恐慌指数将达到90。

Jacobson认为,这种对冲保护的交易策略,使波动性市场对标的股票的反应减弱。他表示:

“当隐含波动率较高时,同样的1%的下跌相对‘在预期之内’,因此波动性通常不会有同样的上行压力,它实际上大概率会下降。按同样的思路,当时的投资者有更多的机会和时间进行对冲交易,因此这些相同的市场波动可能不会引发那么多的对冲交易行为。”

推荐文章

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%