热门资讯> 正文

张忆东:战争硝烟下的避险资产和防守反击策略

2022-02-25 08:38

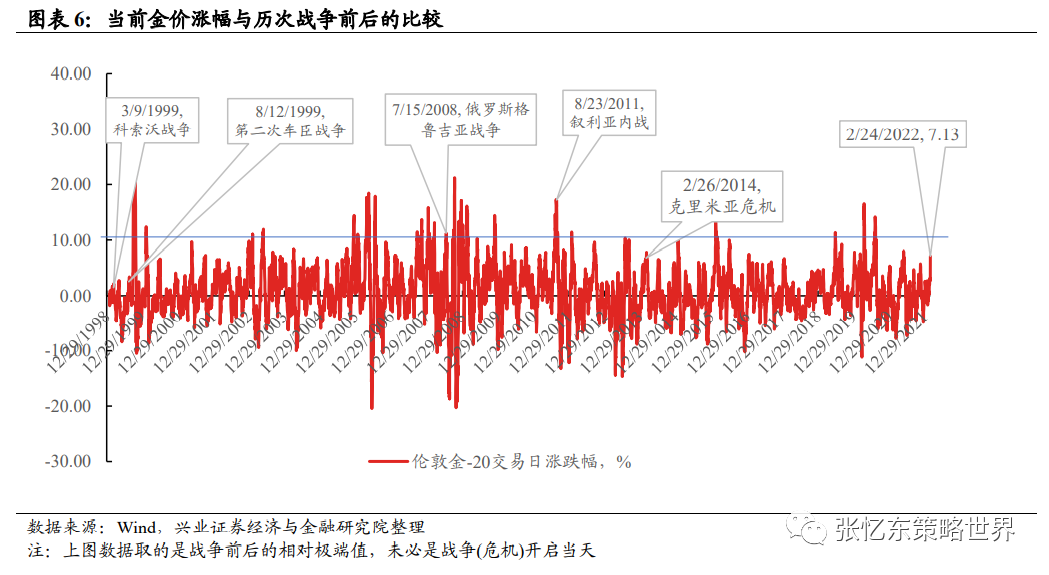

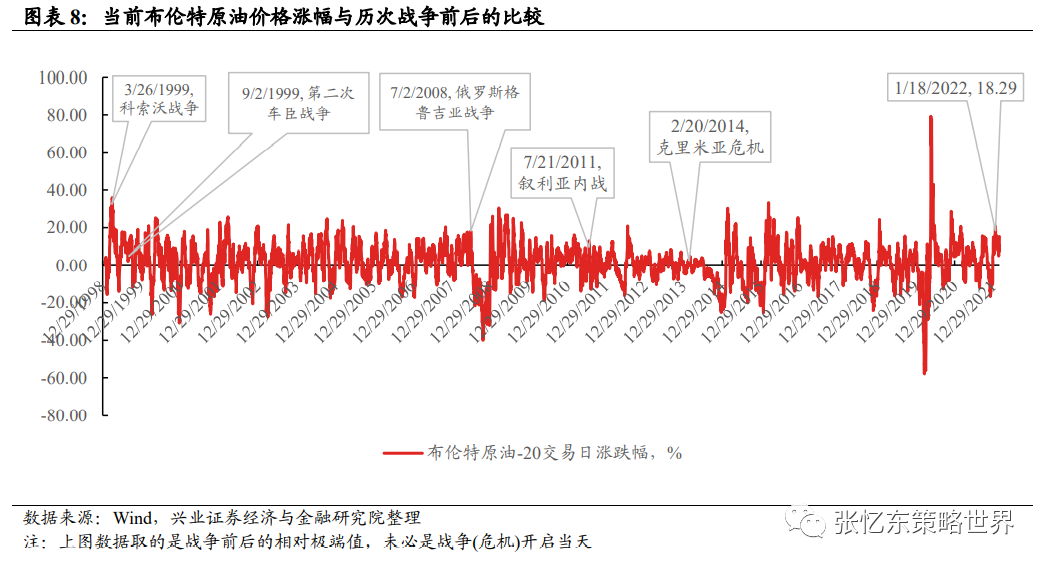

北京时间2022年2月24日,俄罗斯总统普京宣布在顿巴斯地区发起特别军事行动,兴业证券发布策略研报称,短期投资方向,军事冲突停火之前,全球市场的避险情绪仍有惯性,可以立足避险资产防守,包括天然气、石油、军工、黄金、美债、美元等。

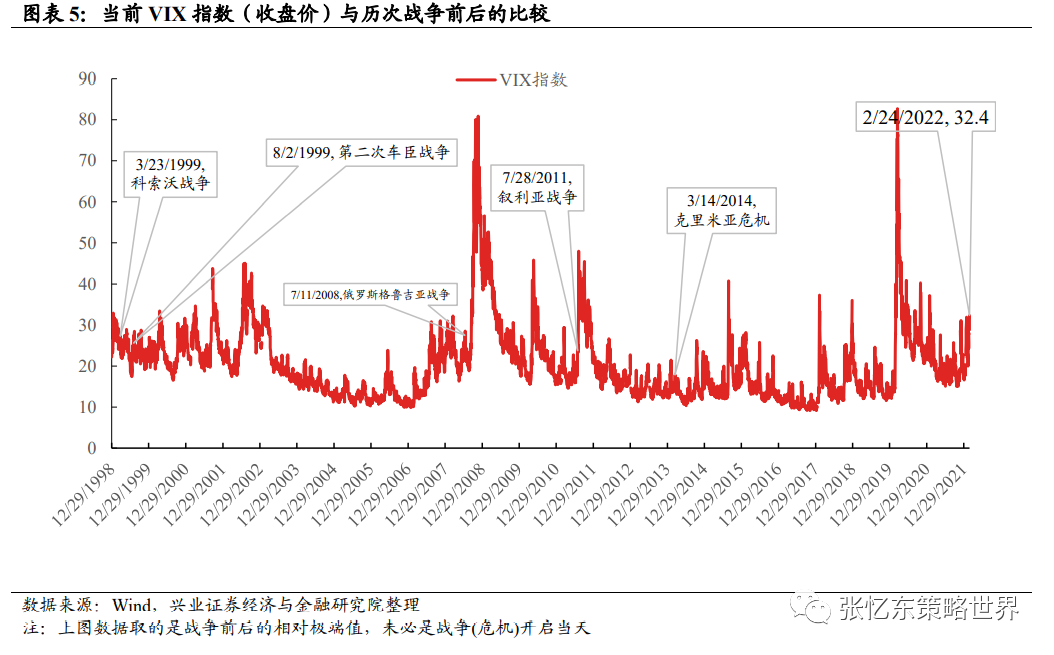

如果俄乌冲突不是在短期1、2周内停火,而是超预期持续,那么,能源、黄金、农产品和其他大宗商品的强势也可能超预期。建议跟踪VIX变动趋势,可以策略性持有VIX多仓。

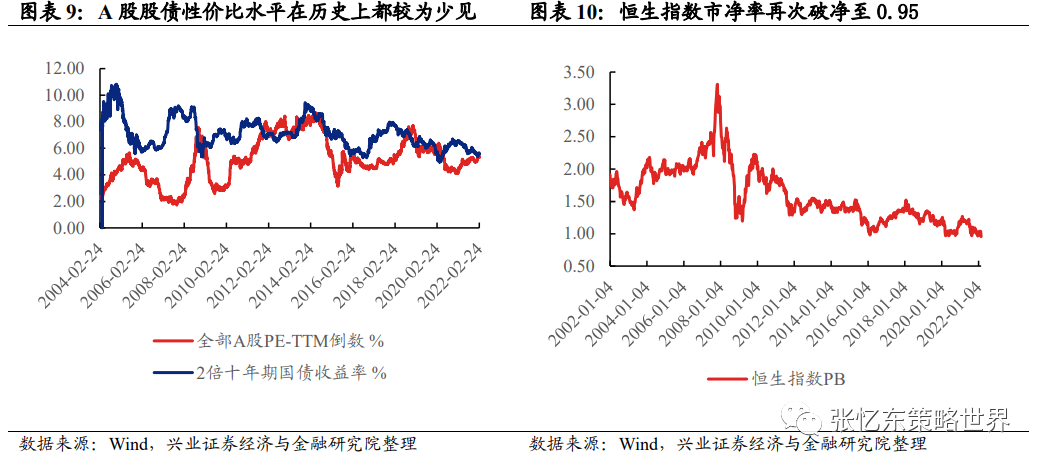

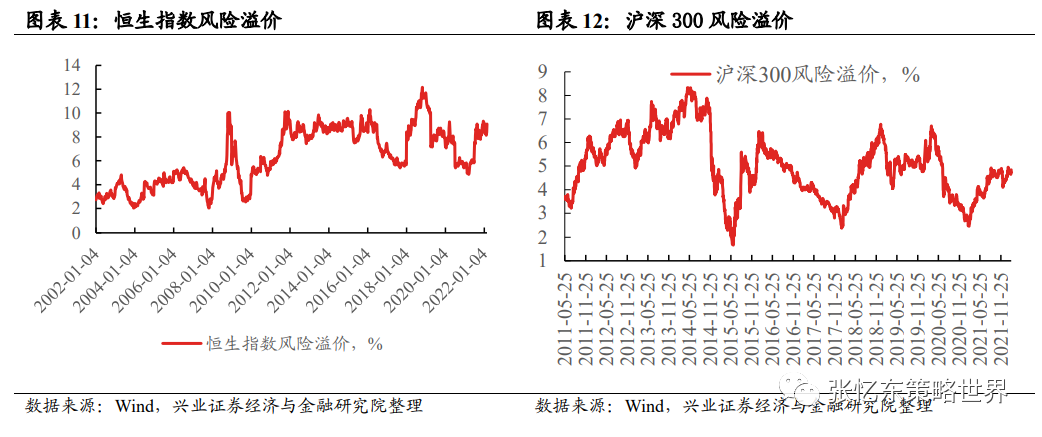

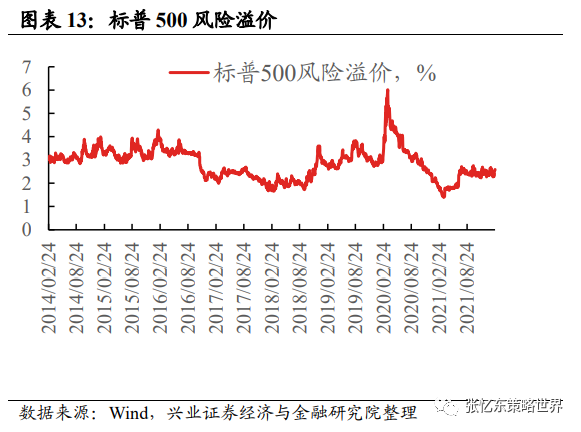

中长期,怀着怜悯的心逢低配置中国优质资产。目前A股和港股的优质资产,从估值情况来说,都不存在系统性风险。过去两周,对于部分优质中国资产而言,已经经历了较为深度的回调。截至20220224,全部A股的市盈率TTM为18.53倍,盈利收益率(市盈率倒数)5.39%,接近2倍十年期国债收益率的5.58%,这一股债性价比水平在历史上都较为少见。恒生指数市净率再次破净至0.95。

报告正文

一、战争对股市的直接及短期影响主要体现在市场情绪和风险偏好的波动

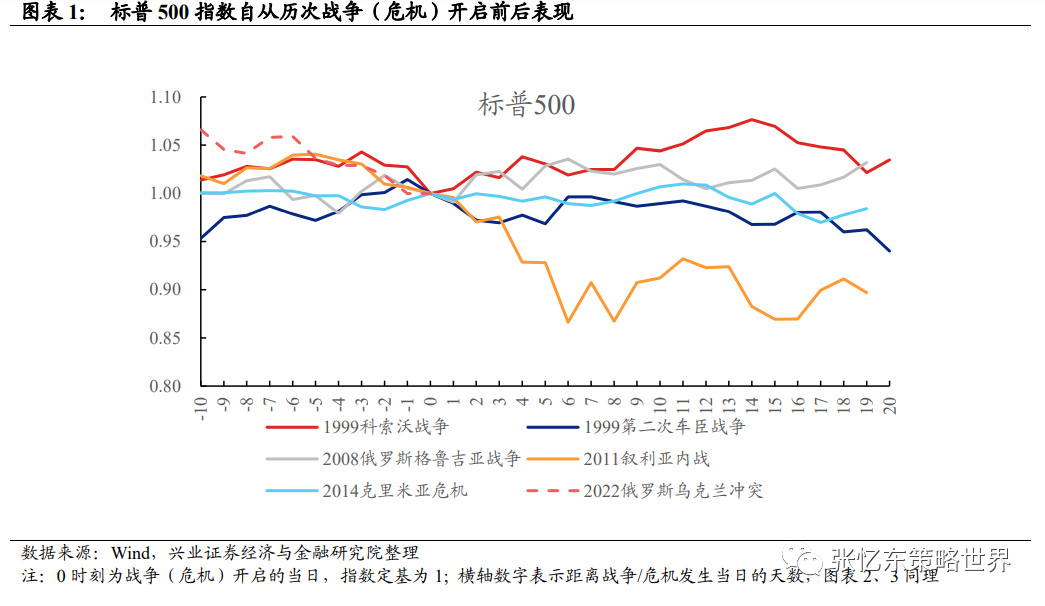

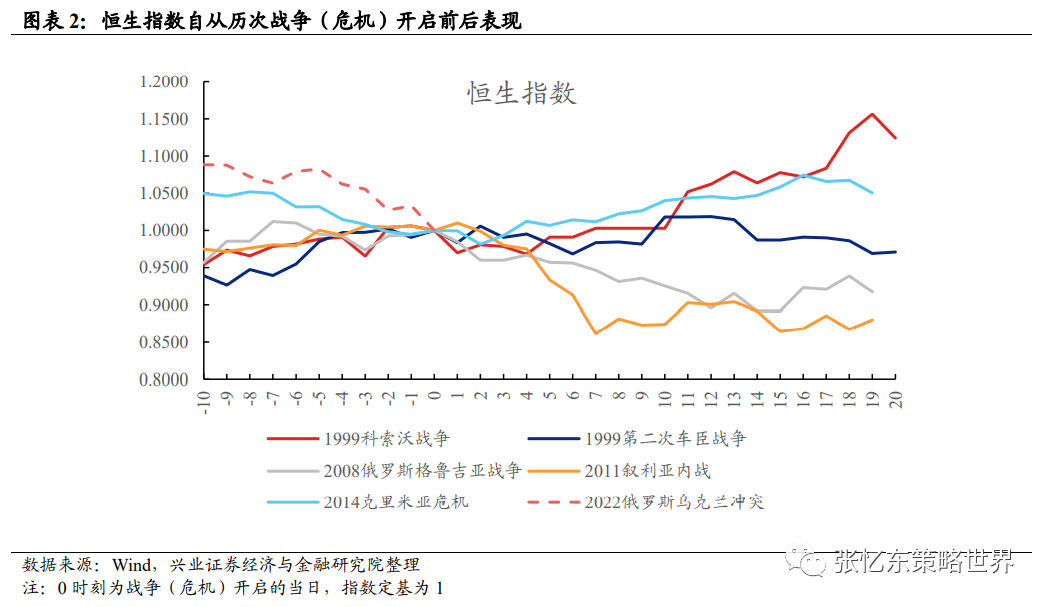

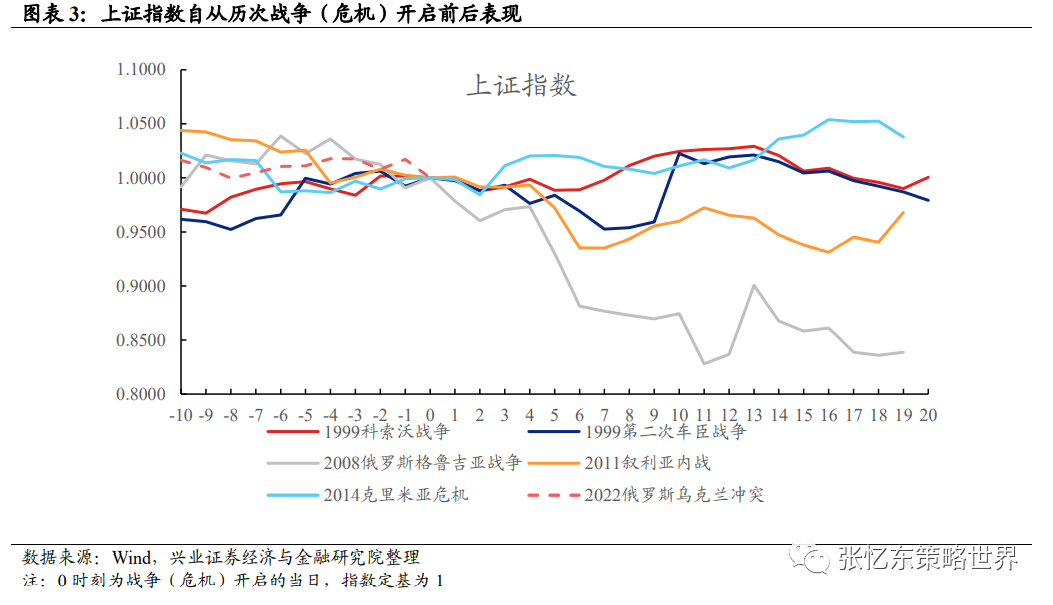

首先,随着此次俄乌战争打响,我们密切跟踪了美股、A股和港股相关的风险指标,并选取1999年至今有俄罗斯身影的历次相似的战争/危机情形做对比,包括1999年科索沃战争、1999年第二次车臣战争、2008年俄罗斯格鲁吉亚战争、2011年叙利亚内战、2014年克里米亚危机。相比于过去5次战争,当前反映市场避险情绪的指标均处于极端的水平,包括,俄罗斯五年期CDS、金价的涨幅、VIX指数、美债波动率等(见下文图表)。其次,相比于过去5次战争,我们复盘了A股港股和美股在战争(冲突)开启的前后股指的表现:

- 从战争开始前10天涨跌幅来看,这次俄乌冲突之下美股和港股的跌幅已经大于历次战争;

- 在战争开始之后的20个交易日的表现来看,除了2008年格鲁吉亚(后接全球金融危机)、2011年叙利亚内战(欧债危机酝酿期)后,中国市场均在战争(危机)开启后一星期内见底。恒生指数的见底时间分别是,1999科索沃战争开启第4天、1999第二次车臣战争开启第6天,2014年克里米亚危机第2天;上证指数见底分别是,1999科索沃战争开启第2天、1999第二次车臣战争开启第7天,2014年克里米亚危机第2天。

二、战争对股市的中期影响——让位于基本面

首先,区域地缘冲突或者战争,往往会逐步弱化为间接影响,通过基本面起作用,比如影响能源价格、通胀,进而影响经济增长、宏观政策。总之基本面才是影响股市的中期变量。

其次,此次俄乌冲突的中期影响,我们将密切跟踪石油、天然气等能源、有色金属等大宗商品的价格变化趋势,以及粮食农产品的价格变化,进而衡量美国、欧洲的通胀水平,预判欧美的货币政策,及其对中国经济、人民币汇率等影响。目前仍维持此前的判断,至少今年上半年美国的高通胀就有高粘性。

三、投资策略:防守反击

短期,在冲突停火之前恐慌或有惯性,以避险资产来防守;长期,可以怀着怜悯的心逢低配置中国优质资产

首先,以低估值“类债券资产”为底仓,精选优质国企央企的金融、地产、周期价值股。

其次,逢低精选估值合理的绩优股,注重估值和业绩之间的性价比以及基本面前景的“预期差”。建议1)逢低精选半导体、军工相关的“自主可控”的先进制造业,以及消费电子、跟数字经济相关的成长股。2)家电、快递物流、餐饮旅游、农业等行业景气度相比2021年改善的行业;3)2021年受损于政策不确定性,但是长期发展空间非常向好的新兴消费,比如说物管、商管、职业教育。美股,除了战争引发短期恐慌,仍要警惕高通胀、政策收缩等中期风险的冲击,下一个观察窗口是三月份议息会议。

1月末的短期底不是底部,中期底尚未到来。维持基于“联储政策路径情景”分析美股的中期波动路径所推演的美股走势的情形的演绎。

- 情景一:高通胀持续性超预期,联储压通胀引发经济阶段性失速,美股中期将重演2018年四季度式下跌(20%以上)甚至更糟的熊市。这种情形,目前依然认为是小概率。

- 情景二:美国通胀下半年开始回落,叠加美国经济下半年也放缓,所以,下半年联储收紧步伐将放缓,如此,美股就是上半年震荡调整、出现较深调整,但是,下半年将回升,也就是,美股全年并非大熊市,而是震荡市,年K先是下影线较长的小实体K线。这种情形,目前依然认为概率较大。

四、风险提示

全球经济增速下行;中、美货币政策不达预期;大国博弈风险。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

要点速递!《跑赢美股》春节特别直播核心观点总结

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升