热门资讯> 正文

市场暴跌之际,“快钱”平仓了大量空头头寸

2022-01-27 14:10

有证据表明,专业投机者正在押注历史性的股市暴跌已到位。

以周一股市的对冲基金活动为例。当标普500指数盘中跌近4%时,摩根士丹利发现,“快钱”(主要特点是承担较大的交易风险,且买卖频繁)以一年来最快的速度减持了其持有的空头头寸。高盛集团的客户也在纷纷平仓空头头寸,且主要集中在ETF领域。

尽管以去年的标准来看,各种形式的对冲需求仍然高企,但与此同时有投资者正在减持其持有的对冲头寸——这是周三美国股市在美联储会议前反弹的一个看涨信号。

瑞银集团股票衍生品研究主管斯图尔特•凯泽(Stuart Kaiser)表示:

“看起来空头回补的规模相当可观。净敞口应该是上升了的,但本周总敞口头寸变动不大,因此这可能意味着一些空头被动进行回补。”

高盛的分析显示,在周一股市的“过山车”行情中,对冲基金加速削减美股ETF空头头寸,单日削减幅度为自2020年10月以来最大。

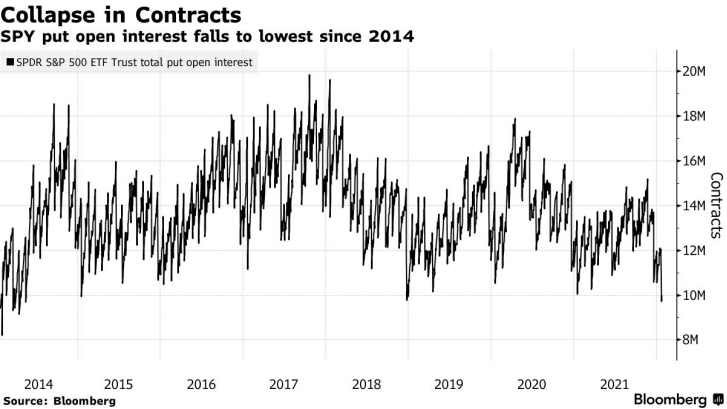

与此同时,全球最大的ETF、规模3830亿美元的SPDR标普500ETF信托(SPY)的未平仓利率跌至2014年低点附近,未平仓看跌-看涨比率跌至2021年3月左右以来的最低水平。

凯泽警告称,在标普500指数连续两天出现历史性暴跌之后,市场仍将出现更多动荡。他说:

“市场可能会稍微稳定下来,但风险仍然存在。”

摩根大通的客户调查显示,随着更多投资者转向中性立场,美国国债空头头寸也有所减少。

加拿大皇家银行资本市场(RBC Capital markets)的艾米·吴·西尔弗曼(Amy Wu Silverman)表示:

“期权市场的投资者仍在寻求风险对冲。虽然偏斜指数(衡量标普500指数远期价外期权价格的指标)仍相对较低,波动幅度约为10%,但这意味缓冲下一次历史性暴跌的成本越来越高。

市场变动1个标准差和3个标准差带来的担忧是有区别的。我认为,尽管短期内人们对美联储的预期会更温和,但人们更加担心今年的尾部风险。”

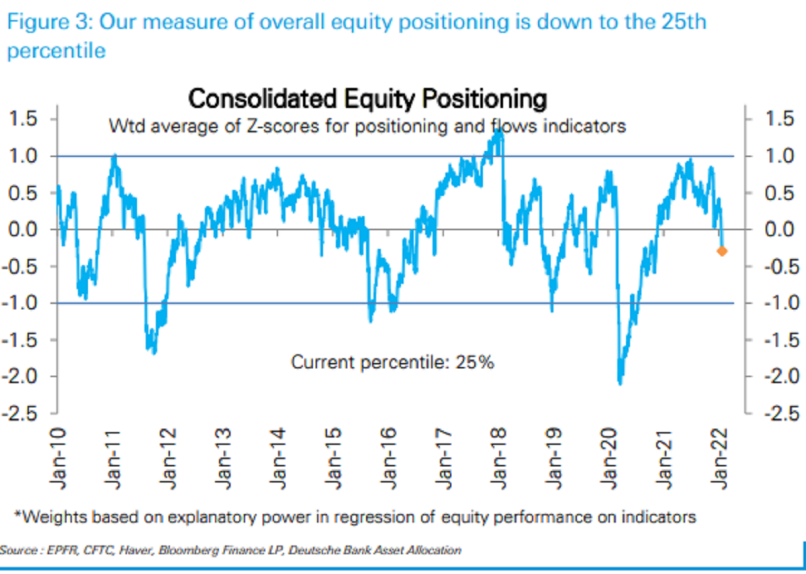

德意志银行(Deutsche Bank AG)汇编的最新资金流动和头寸数据显示,股票投资者和交易员们自2020年11月以来首次减持股票,但这也意味着投资者有充足的资金来重建他们的多头仓位。

德意志银行称:

“随着头寸调整力度加大,市场将迎来复苏。这在一定程度上要归功于企业回购。”

Binky Chadha和Parag Thatte等策略师在报告中写道:

“尽管仓位可能进一步下降,从而推低股市,但我们认为这需要更多的利空消息。而随着财报季的临近,股票的需求将依然强劲。”

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓