热门资讯> 正文

2022年全球通胀:上半年看海外,下半年看国内

2022-01-13 22:19

本文来自格隆汇专栏:华创宏观张瑜,作者:张瑜 付春生

事项

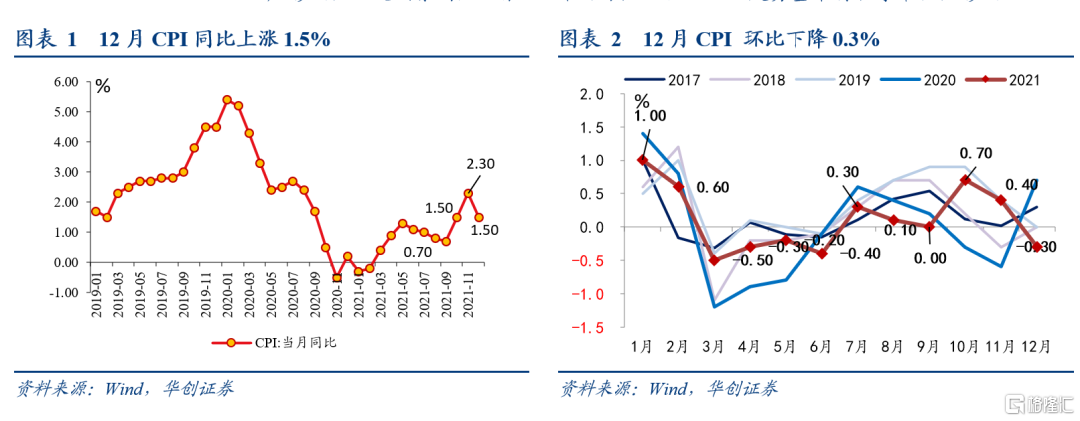

2021年12月,CPI同比1.5%,前值2.3%;PPI同比10.3%,前值12.9%

主要观点

今年全球通胀的看点:上半年看海外,下半年看国内

国内通胀数据平淡“收官”,PPI同比加速下行迹象已现;短期因素消退后,CPI同比再度回落。随着经济增长势头趋弱,市场更加关注政策的发力,短期内,基本已确定下行趋势的通胀暂时不再成为市场的关注点。

站在2022开年时点,如果大致展望今年全球通胀走势,我们提出一个观察的时间窗口以供市场参考:上半年先看美国,下半年再来看国内。

上半年看美国:今年美国CPI同比大概率呈前高后低走势,二季度可能会较快回落,但上半年的读数仍然很高(5%以上)。随着美国通胀高企,美联储对通胀鹰派的“大姿态”已现,上半年美联储货币政策转向的确认,通胀无疑是核心变量。就国内而言,上半年PPI同比快速下行,CPI同比温和,通胀已不是货币政策宽松的掣肘因素。

下半年看国内:这一说法的含义有两层:1)年中以后猪周期的走势关系到下半年CPI同比的斜率;2)就算消费修复推升核心通胀的担忧可能变成现实,也要到下半年才能看到。就美国而言,美联储货币政策转向力度的确认在下半年,但未来的实际动作有多大多快仍不确定,目前市场对全年加息三次的预期打得太满(实际上1年加息三次需要苛刻的经济背景),当下半年美国通胀回落后,未来或有加息预期的修正。

CPI:三个因素拖累同比回落

12月CPI同比回落主要有三个因素,一是鲜菜价格下跌和猪肉价格涨幅回落带动食品价格由涨转跌;二是受国际油价影响,相关的能源价格由涨转跌且跌幅较大;三是基数效应影响,翘尾因素消失拖累0.7个百分点。双节效应部分抵消了多地疫情散发的影响,核心CPI环比持平,符合季节性,影响不大。

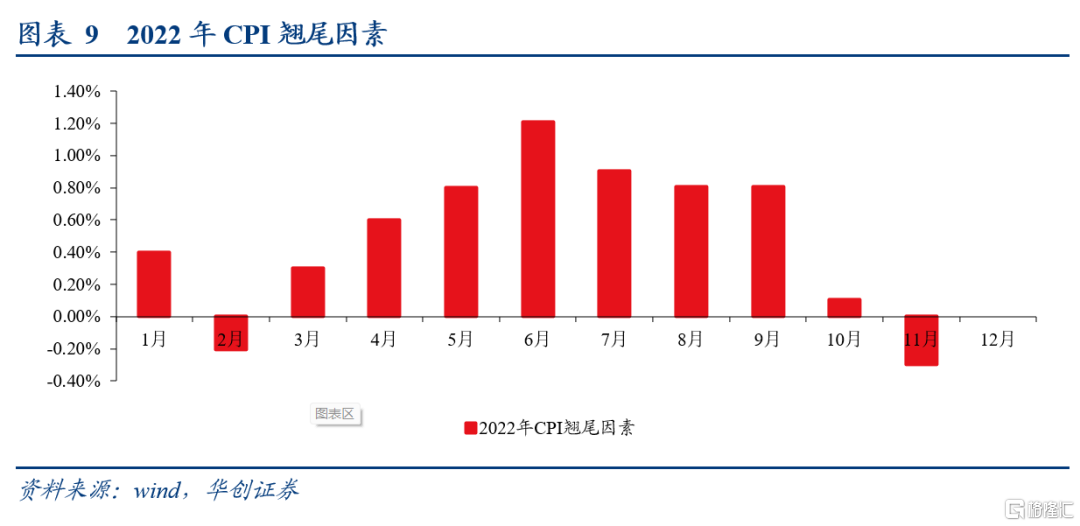

综合考虑春节错位、短期油价上涨、疫情等因素影响,1月CPI读数或会小幅回升;但就今年上半年来看,CPI同比走势基本无忧,可能在1.5%左右。一是上半年翘尾因素普遍较低,平均仅0.4%左右;二是猪肉阶段性供给过剩格局仍未改变,短期消费需求回落后,猪肉大概率仍将下跌,预计春节过后至上半年,猪肉价格仍将保持震荡偏弱走势;三是虽然受欧洲能源冲击、OPEC+增产乏力和需求持续修复等影响,油价短期将维持高位震荡,但随着基数走高,同比读数将倾向于回落。

PPI:三个价格加速同比下行

12月工业品价格跌幅较大,PPI环比自去年5月以来首次转负,主要有三个因素:一是煤炭保供稳价政策成效显著,煤价继续回落,前期煤价大跌的影响也在逐渐显现;二是受奥密克戎疫情影响,国际油价受挫;三是冬季建筑活动偏弱,钢材水泥等建材需求偏弱,黑色和非金属矿制品价格下跌。

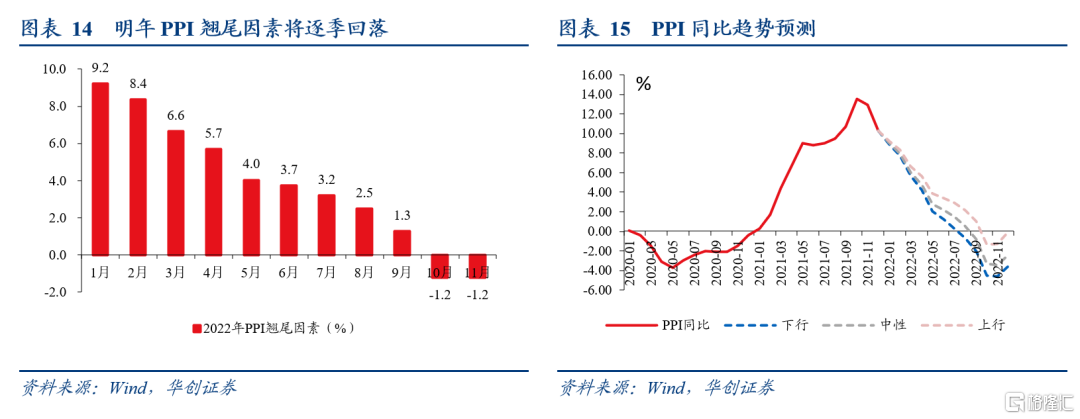

PPI同比在今年上半年或将快速下行,下半年有可能转负。1)翘尾因素在上半年快速回落,1月为9.2%,6月回落至3.7%。2)供给压力缓解(国外是疫情影响趋弱,国内是政策压力减轻),需求增长边际放缓,今年国内外的供需格局均指向改善方向,再叠加海外流动性收缩,国内外大宗品价格均有继续回落空间(也意味着PPI指数上涨趋势或已结束,价格将开始下跌)。

风险提示:

海内外通胀走势超预期。

一 今年全球通胀看点:上半年看海外,下半年看国内

国内通胀数据平淡“收官”,PPI同比加速下行迹象已现;短期因素消退后,CPI同比再度回落。随着经济增长势头趋弱,市场更加关注政策(尤其是货币政策)的发力,短期内,基本已确定下行趋势的通胀暂时不再成为市场的关注点。

站在2022开年时点,如果大致展望今年全球通胀走势,我们提出一个观察的时间窗口以供市场参考:上半年先看美国,下半年再来看国内。

上半年看美国:今年美国CPI同比大概率呈前高后低走势,二季度可能会较快回落,但上半年的读数仍然很高(5%以上)。随着美国通胀高企,美联储对通胀鹰派的“大姿态”已现,上半年美联储货币政策转向的确认,通胀无疑是核心变量。就国内而言,上半年PPI同比快速下行,CPI同比温和,通胀已不是货币政策宽松的掣肘因素。

下半年看国内:下半年看国内的含义有两层:1)年中以后猪周期的走势关系到下半年CPI同比的斜率;2)就算消费修复推升核心通胀的担忧可能变成现实,也要到下半年才能看到。就美国而言,美联储货币政策转向力度的确认在下半年,但未来的实际动作有多大多快仍不确定,目前市场对全年加息三次的预期打得太满(实际上1年加息三次需要苛刻的经济背景),当下半年美国通胀回落后,未来或有加息预期的修正。

二 CPI:三个因素拖累同比回落

(一)CPI总体情况:环比转跌,同比明显回落

CPI同比明显回落,小幅低于市场一致预期。12月CPI同比上涨1.5%,预期1.7%,前值2.3%;环比由上涨0.4%转为下降0.3%,季节性看,低于历史平均水平。

本月CPI同比回落主要有三个因素:一是鲜菜价格下跌和猪肉价格涨幅回落带动食品价格由涨转跌;二是受国际油价影响,相关的能源价格由涨转跌且跌幅较大;三是基数效应影响,翘尾因素消失拖累0.7个百分点。核心CPI走势基本符合季节性,影响不大。

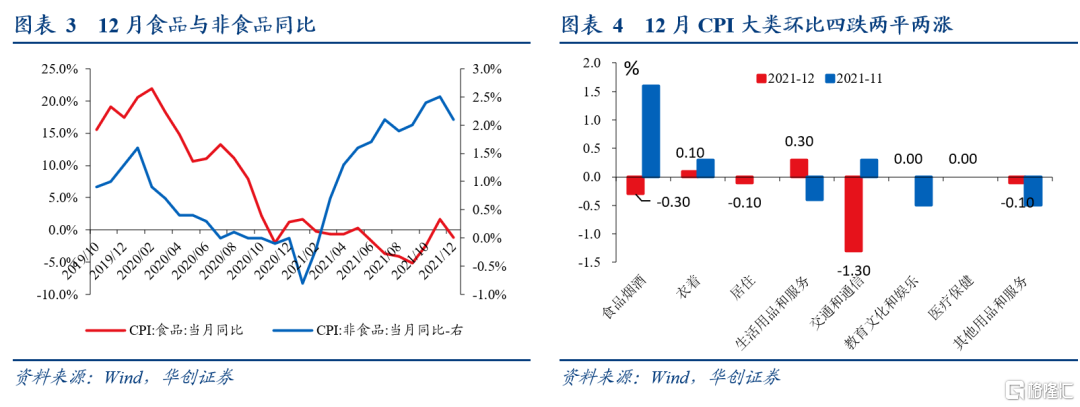

(二)CPI分项情况:食品价格转跌,核心CPI环比符合季节性

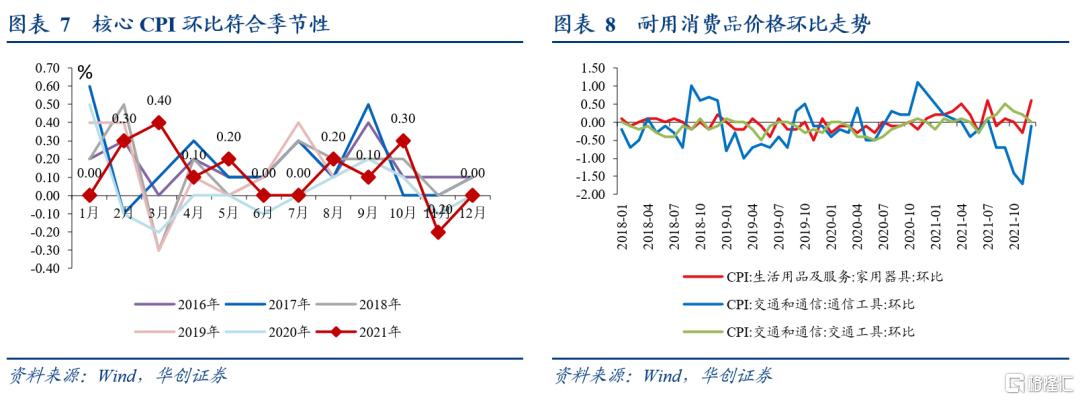

一方面,受鲜菜价格下跌、猪肉价格涨幅回落影响,食品价格由涨转跌。上市量增加,鲜菜价格从高位下跌;冬季腌腊需求下降,叠加生猪出栏有所加快,猪肉价格涨幅大幅回落。另一方面,双节效应或部分抵消了多地疫情散发的影响,核心CPI环比持平,走势符合季节性。

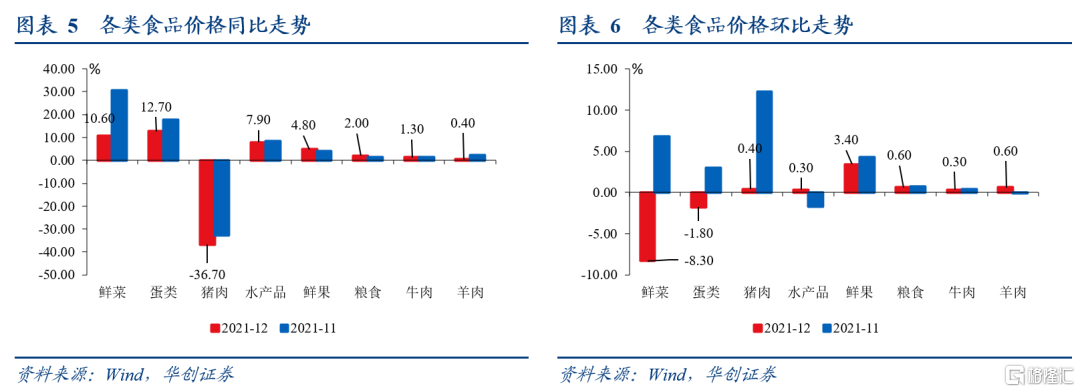

食品价格同比由上月上涨1.6%转为下跌1.2%,环比由上月上涨2.4%转为下跌0.6%。

同比视角,猪肉价格跌幅扩大,其余食品价格涨幅均有所回落。鲜菜价格上涨10.6%,较上月回落20个百分点,拉动CPI约0.23个百分点;猪肉价格下跌36.7%,较上月扩大4个百分点,拖累CPI约0.81个百分点;蛋类、水产品价格分别上涨12.7%和7.9%,拉动CPI上涨约0.08、0.14个百分点。

环比视角,1)猪肉价格:冬季腌腊需求下降,叠加生猪出栏有所加快,猪肉价格上涨0.4%,较上月的12.2%明显回落,拉动CPI约0.01个百分点。2)鲜菜价格:上市量增加,鲜菜价格高位回落,环比由上涨6.8%转为下跌8.3%,拖累CPI约0.21个百分点。3)鲜果价格:季节性上涨3.4%,拉动CPI约0.06个百分点。

非食品价格同比2.1%,较上月回落0.4个百分点;环比由平转为下跌0.2%。

同比来看,工业消费品价格上涨2.9%,涨幅回落1个百分点;服务价格上涨1.5%,涨幅持平上月;核心CPI同比上涨1.2%,涨幅持平上月。

环比来看,能源价格相关,受国际原油价格下行影响,汽油和柴油价格分别下降5.4%和5.8%,带动水电燃料价格下跌0.2%,交通工具用燃料价格下跌5.2%。核心CPI环比持平,符合季节性走势。耐用品方面,家用器具价格明显上涨,交通和通信工具价格基本持平。服务价格方面,因春节临近,家政服务价格上涨1.3%,家庭服务价格上涨0.6%;多地散发疫情影响居民出行,宾馆住宿价格下降0.8%。

(三)CPI趋势预判:上半年走势基本无忧

综合考虑春节错位、短期油价上涨、疫情等因素影响,1月CPI读数或会小幅回升;但就今年上半年来看,CPI同比走势基本无忧,可能在1.5%左右或以下。一是上半年翘尾因素普遍较低,平均仅0.4%左右;二是猪肉阶段性供给过剩格局仍未改变,短期消费需求回落后,猪肉大概率仍将下跌,预计春节过后至上半年,猪肉价格仍将保持震荡偏弱走势;三是虽然受欧洲能源冲击、OPEC+增产乏力和需求持续修复等影响,油价短期将维持高位震荡,但随着基数走高,同比读数将倾向于回落。

三 PPI:三个价格加速同比下行

(一)PPI总体情况:环比转负,同比继续回落

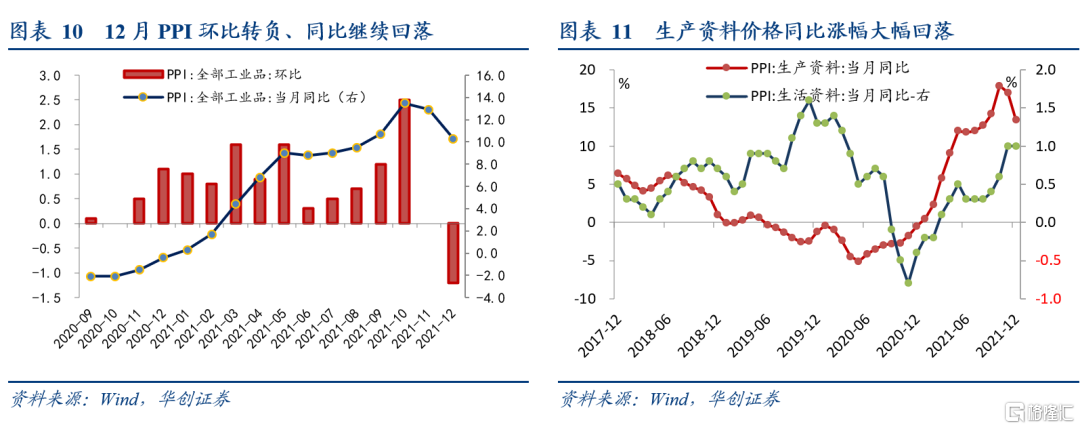

PPI同比大幅回落,PPI环比转负。12月PPI同比上涨10.3%,预期10.8%,前值12.9%;PPI环比由平转为下降1.2%。生产资料价格同比上涨13.4%,环比下跌1.6%;生活资料价格同比上涨1%,环比持平。

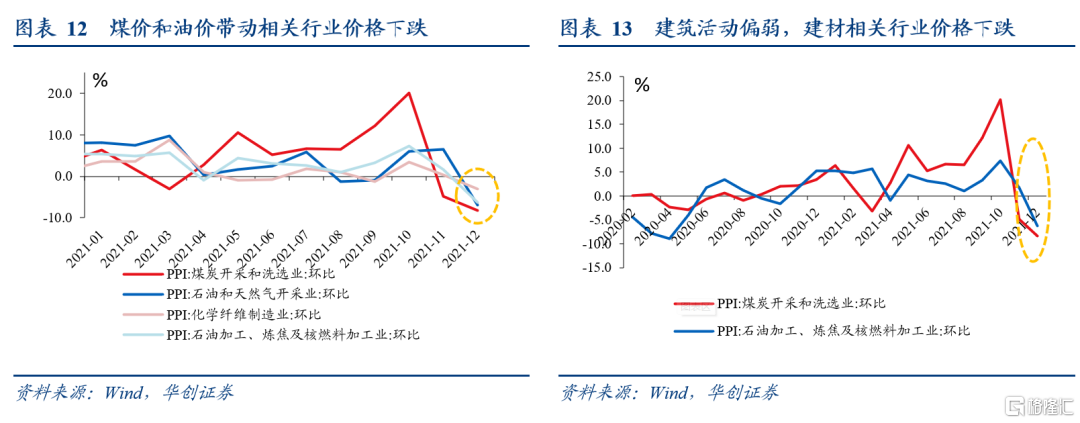

(二)PPI行业情况:煤价、油价和建材价格带动PPI环比下跌

12月工业品价格跌幅较大,PPI环比自去年5月以来首次转负,主要有三个因素:一是煤炭保供稳价政策成效显著,煤价继续回落,前期煤价大跌的影响也在逐渐显现;二是受奥密克戎疫情影响,国际油价受挫;三是冬季建筑活动偏弱,钢材水泥等建材需求偏弱,黑色和非金属矿制品价格下跌。

同比来看,40个工业行业中,价格上涨的有37个,与11月相同,但绝大多数行业价格涨幅均在回落。价格涨幅回落的主要行业有:煤炭采选(66.8%,前值88.8%)、油气开采(45.6%,前值68.5%)、石油煤炭加工(36.4%,前值53.1%)、黑色金属冶炼和压延(21.4%,前值31%)、有色金属冶炼和压延(20%,前值26.5%),价格涨幅扩大的有:燃气生产和供应(12.5%,前值10.9%)、电力、热力生产和供应(4.8%,前值2.4%)。

环比来看,价格下跌的主要行业有:1)保供稳价政策推动煤炭价格持续下跌,煤炭采选业价格下跌8.3%,煤炭加工价格下跌15.4%。2)冬季建筑业活动放缓,建材需求偏弱,黑色冶炼和压延价格下跌4.4%,非金属矿物制品业价格下跌1.4%。3)国际原油价格受挫,带动国内相关行业价格下降,比如油气开采(-6.9%)、精炼石油产品制造(-4.0%)、化学原料和化学制品(-2.1%)、化纤制造(-3.1%)。价格上涨的主要行业有:1)欧洲能源危机持续冲击,进口液化天然气价格上涨,燃气生产和供应业价格上涨5.3%。2)电价改革推动电价上涨,电力、热力生产和供应业价格上涨3%。

(三)PPI趋势预判:上半年同比或快速下行

预计PPI同比今年上半年或将快速下行,下半年有可能转负。1)翘尾因素在上半年快速回落,1月为9.2%,6月回落至3.7%。2)供给压力缓解(国外是疫情影响趋弱,国内是政策压力减轻),需求增长边际放缓,今年国内外的供需格局均指向改善方向,再叠加海外流动性收缩,国内外大宗品价格均有继续回落空间。

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。

推荐文章

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底