热门资讯> 正文

干货!2021年中国医药制造外包(CMO)行业龙头企业对比:药明康德VS凯莱英 谁占据领先位置?

2021-10-22 13:00

原标题:干货!2021年中国医药制造外包(CMO)行业龙头企业对比:药明康德VS凯莱英 谁占据领先位置? 来源:前瞻产业研究院

医药制造外包(CMO)行业主要公司:凯莱英(002821.SZ)、博腾股份(300363.SZ)、药石科技(300725.SZ)、九洲药业(603456.SH)、康龙化成(300759.SZ)、普洛药业(000739.SZ)、联化科技(002250.SZ)、天宇股份(300702.SZ)、海翔药业(002099.SZ)、皓元医药(688131.SH)、睿智医药(300149.SZ)、药明康德(603259.SH)、*ST百花(600721.SH)、未名医药(002581.SZ)等

本文核心数据:医药制造外包(CMO)业务布局、医药制造外包(CMO)产业链布局、医药制造外包(CMO)业务营收等

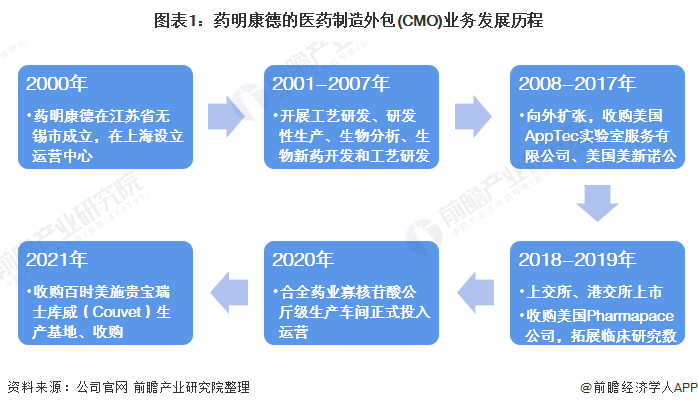

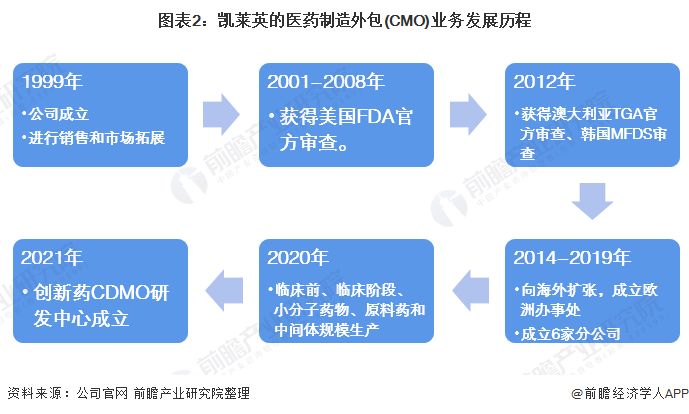

1、 药明康德VS凯莱英:医药制造外包(CMO)业务布局历程

近年来在研管线数量明显提速:2001-2007年复合增长率为4.34%,2007-2013年复合增长率为5.19%,而2013-2019年复合增长率达到7.51%,2019年全球新药在研管线数量达16,181个,持续的高研发投入与充足的PIPELINE数量为CDMO企业提供了更多机会。全球药物在研管线数量逐年攀升的同时也在发生结构调整,呈现分散化的趋势。根据pharmaprojects数据,2011年全球前25大药企的在研管线数量占比达18%以上,而2020年占比已下降到10%以下;仅有一种或两种药物公司占比则由2011年的15%提升至19%。在创新药研发成本持续上升、药品上市后销售竞争激烈的背景下,大型制药公司与中小创新药公司采用CDMO模式将部分研发和生产环节外包的意愿更加强烈,大型制药公司选择CDMO外包已成必然趋势,并且近年来有加速态势;小型制药公司、Biotech公司通常将大部分融资投入核心研发,大多缺少生产厂房设备,出于推进研发、资本配置和规模效应的考量,研发和生产的外包服务的需求更加突出。

当前,我国医药制造外包(CMO)主要生产企业有凯莱英(002821.SZ)、博腾股份(300363.SZ)、药石科技(300725.SZ)、九洲药业(603456.SH)、康龙化成(300759.SZ)、普洛药业(000739.SZ)、联化科技(002250.SZ)、天宇股份(300702.SZ)、海翔药业(002099.SZ)、皓元医药(688131.SH)、睿智医药(300149.SZ)、药明康德(603259.SH)、*ST百花(600721.SH)、未名医药(002581.SZ)等。目前,我国医药制造外包(CMO)市场龙头企业分别为药明康德和凯莱英,两家企业CMO/CDMO业务布局历程如下:

2、业务布局及运营现状

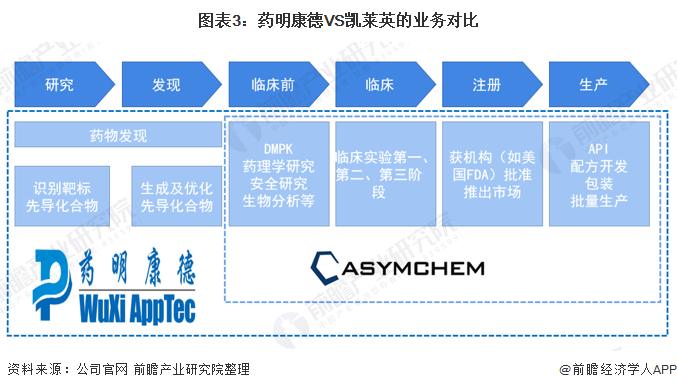

——业务对比:双方难分伯仲

经过多年的发展,药明康德已经完成了从药物发现到商业化生产的业务布局;而凯莱英则是提供覆盖新药从临床早期阶段到商业化的CMC服务,为制药企业制备各类新药及已上市药物的关键中间体、高级原料药、创新制剂等。

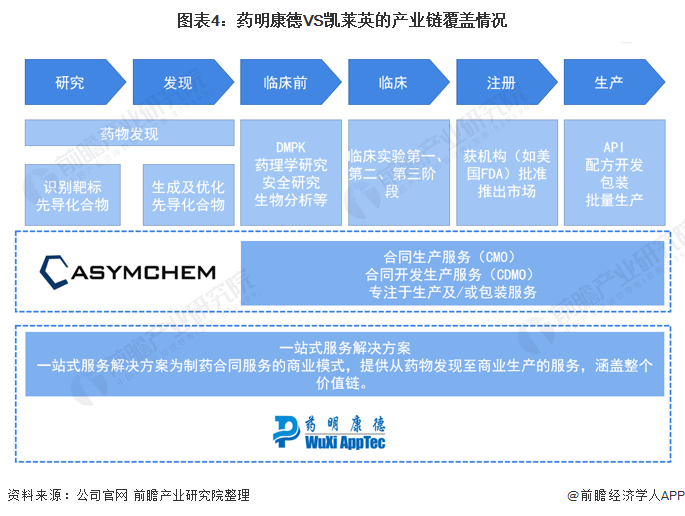

——产业链布局对比:药明康德已形成产业链覆盖

目前,药明康德已完成产业链覆盖,而凯莱英暂未完成布局。药明康德是行业中极少数在新药研发全产业链均具备服务能力的开放式新药研发服务平台;而凯莱英则是一家全球领先的服务于新药研发和生产的CDMO一站式综合服务商。

——布局区域对比:药明康德布局更广

截止到2020年年底,药明康德拥有全球29个营运基地和分支机构;而凯莱英在拥有全球8大研发生产基地,17家公司。

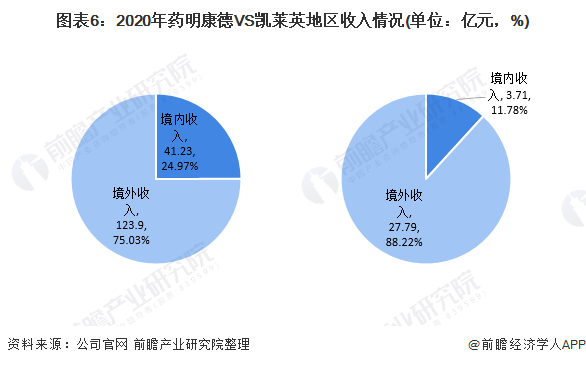

从2020年的地区收入来看,药明康德和凯莱英都主要以境外收入为主;均超过了半数以上。药明康德的境外收入达到了123.9亿元,占总收入比重的75.03%;境内收入达到了41.23亿元,占总收入比重的24.97%。凯莱英的境外收入达到了27.79亿元,占总收入比重的88.22%;境内收入达到了3.71亿元,占总收入比重的11.78%。由此可看出,凯莱英对外商的依赖度较药明康德高。

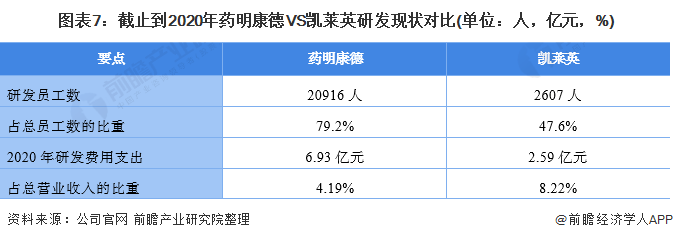

——研发现状对比:凯莱英更加注重研发

从研发人员来看,截止到2020年,药明康德的研发员工数有20916人,占总员工数的79.2%;而凯莱英截止到2020年有2607,占总员工数的47.6%。从研发费用角度来看,药明康德的研发费用2020年达到了6.93亿元,占总营业收入的4.19%;而凯莱英2020年的研发支出达到了2.59亿元,占总营业收入的8.22%。

——运营现状对比:药明康德客户数远超凯莱英

药明康德和凯莱英在2020年都进行了内生建设和外延并购;在2020年,药明康德子公司合全药业开工建设无锡新药制剂开发及生产基地,将进一步提高固体制剂开发和生产能力和产能,并将增加无菌制剂开发及临床用药生产和商业化生产能力。而凯莱英则是公司新建1200m2研发中心、第3条毒素-连接体生产线和寡核苷酸中试车间相继投入使用。

此外,截止到2020年,药明康德为来自全球30多个国家的超过4200家客户提供服务(活跃客户),覆盖所有全球前20大制药企业;而凯莱英则是累计服务全球客户超过800家。

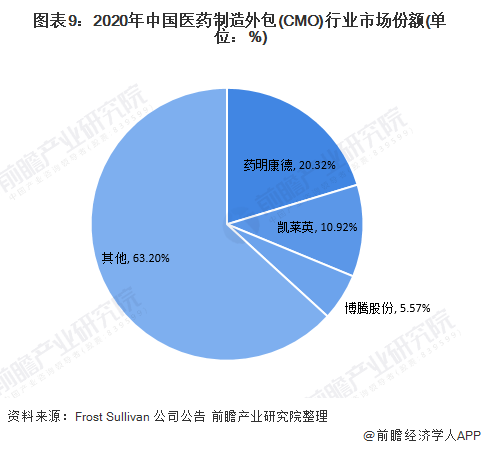

——市场份额对比:药明康德领先

根据Frost&Sullivan的数据,2020年,我国医药制造外包(CMO)市场规模约为40亿美元。依据各公司企业年报所公布的数据对医药制造外包(CMO)行业市场份额进行测算分析,分析结果如下:2020年,药明康德的市场份额达到了20.32%;其次是凯莱英,达到了10.92%;再者是博腾股份,达到了5.57%。

3、业务业绩对比

——营收对比:药明康德胜出

从医药制造外包(CMO)业务整体营收水平上看,药明康德的医药制造外包(CMO)业务营收近年来都远远超过了凯莱英,并且呈现不断攀升态势;从2018年的26.99亿元上升至2020年的52.82亿元;2021年上半年,药明康德的医药制造外包(CMO)业务收入达到了35.99亿元。凯莱英的医药制造外包(CMO)业务收入也呈现不断攀升的态势,从2016年的11.03亿元上升至2020年的31.5亿元;2021年上半年,凯莱英的医药制造外包(CMO)业务收入达到了17.6亿元。

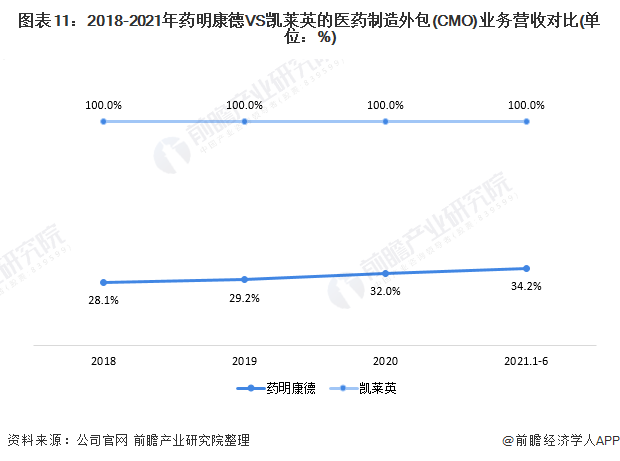

从医药制造外包(CMO)业务占总营业收入的比重来看,药明康德医药制造外包(CMO)业务收入比重呈现逐年上升态势,这也说明了药明康德将重心逐渐转移到CMO/CDMO业务上。而凯莱英是只专注于CMO/CDMO业务。

——毛利率对比:凯莱英获利能力更强

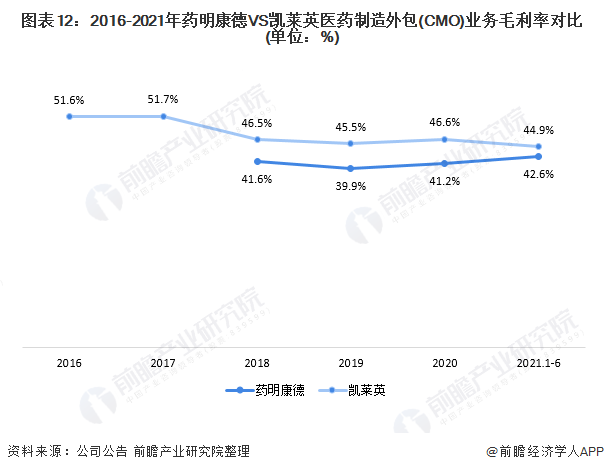

从医药制造外包(CMO)业务毛利率水平来看,凯莱英毛利率水平较高,说明其获利能力较强;2016-2020年均在45-52%之间,但药明康德与凯莱英的毛利率水平差距较小,2021年上半年差距仅为2.3%。

4、前瞻观点:药明康德综合能力更强

在医药制造外包(CMO)行业中,业务布局、市场份额、医药制造外包(CMO)营收等均是体现公司医药制造外包(CMO)经营规模的重要体现,因此,基于前文分析结果,前瞻认为,药明康德在营业收入、市场份额、运营现状等方面占据较大优势,在医药制造外包(CMO)行业占据领先地位。

以上数据参考前瞻产业研究院《中国医药制造外包(CMO)行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?