热门资讯> 正文

上半年机构IPO战绩出炉!红杉、高瓴、腾讯位列前三

2021-07-23 09:58

核心发现

2021上半年,共231家具有VC/PE背景的中企实现上市,VC/PE机构IPO渗透率为71.08%。红杉中国参投20家IPO战绩夺魁,高瓴、腾讯投资紧随其后

全球市场IPO环比增长明显,A股市场IPO规模创近五年同期新高;制造业股IPO规模和数量力拔头筹,医疗健康股迎来爆发,北京地区最吸金

前十大IPO项目的募资规模均在70亿元以上,占H1整体募资39%,TMT行业成为主流。其中,港交所市场占据五席

第一部分VC/PE机构IPO战绩

▼2021上半年 VC/PE机构IPO战绩一览

.

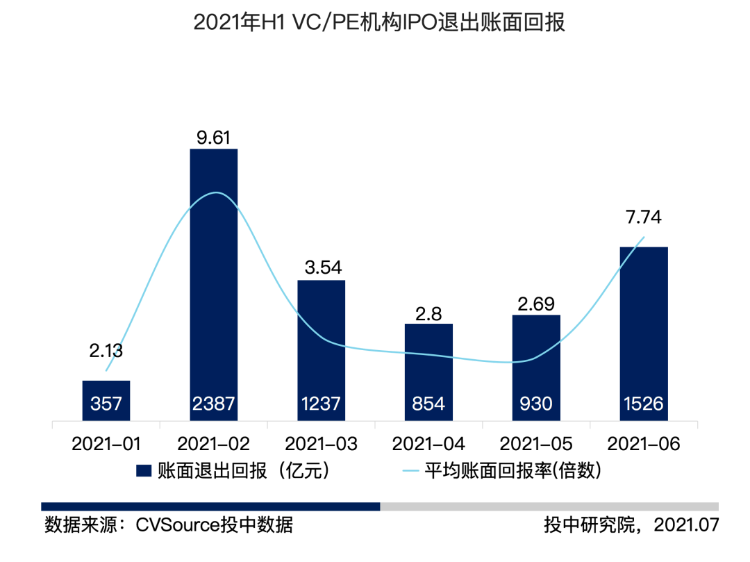

▼平均账面回报率小幅波动

2021上半年,共231家具有VC/PE背景的中企实现上市,VC/PE机构IPO渗透率为71.08%,其中,上交所主板VC/PE机构IPO渗透率为66.67%;科创板VC/PE机构IPO渗透率为90.70%;深交所创业板VC/PE机构IPO渗透率为70.59%;深交所中小板、主板VC/PE机构IPO渗透率为75%;港交所主板VC/PE机构IPO渗透率为48.84%;港交所创业板VC/PE机构IPO渗透率为0%;纳斯达克市场VC/PE机构IPO渗透率为36.36%;纽交所VC/PE机构IPO渗透率为92.31%。

2021年H1,VC/PE机构IPO账面退出回报总规模为7291亿元,主要集中在2月和6月,平均账面回报率小幅波动。

第二部分中国企业IPO分市场分析

2021上半年,共计有325家中国企业在A股、港股以及美股成功IPO,募资总额4551亿元;IPO募资规模TOP5企业依次为快手、滴滴、三峡能源、京东物流、百度集团;IPO集中行业为制造业、医疗健康、IT及信息化;IPO集中地域为广东、江苏、浙江、北京、上海。

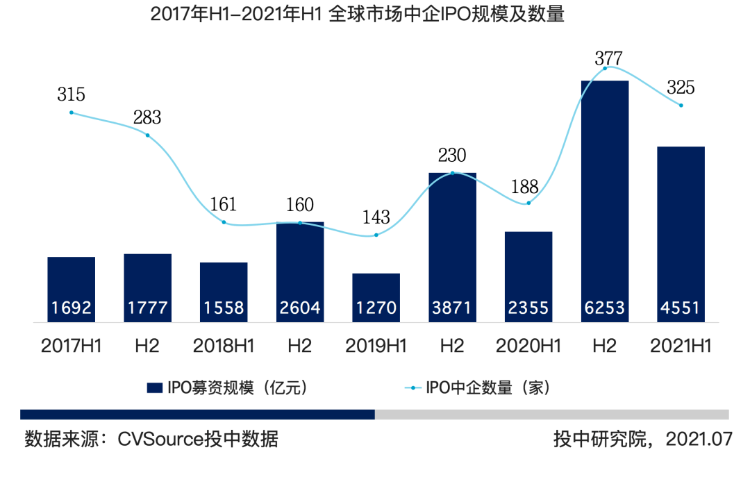

2021上半年,全球市场IPO环比小幅下降,A股市场IPO规模创近五年同期新高,港股市场IPO规模同比扩大2倍,美股市场IPO数量规模双上涨。

▼全球市场IPO同比大幅上升

2021上半年,共计325家中国企业在A股、港股以及美股成功IPO,同比上升72.87%, 环比下降13.79%,募资总额4551亿元,同比上升93.25%,环比下降27.22%;整体看来,2021年上半年IPO市场活跃,全球募资总额较去年同期增加近2倍,预计下半年IPO市场仍将蓬勃发展。

▼A股市场IPO规模创近五年同期新高

2021上半年,共计245家中国企业在沪深两市IPO,同比上升1.08倍;IPO募资金额共计2093亿元,同比上升50.9%,创近五年同期新高。自2019年H2科创板开市以来,A股市场的IPO数量及规模均稳步提升,2021年H1科创板优势持续,共计86家科创板上市企业,同比上升近1倍,IPO数量占比35.1%,募资金额共计692.08亿元,IPO规模占比33.07%。

截至6月30日,中国证券监督管理委员会审核通过科创板IPO注册103家,含已上市的86家,终止审核50家,科创板上市企业数量累计达到368家。

▼A股市场IPO小幅波动

2021年6月,共计49家中国企业在沪深两市IPO,为上半年IPO募集金额最多月份,IPO数量环比上升19.51%,同比上升96%,募资规模556亿元,环比上升40.4%。得益于大额募资项目三峡能源的助力,6月IPO募资规模占2021年上半年的26.56%。综合来看,A股市场表现依旧活跃。监管机构通过修订上市规则,提升了资本市场质量以支持经济高质量发展,这为内地市场及其创新增长型企业带来的许多机遇,对A股市场IPO的整体表现均呈现利好。

▼中企A股市场IPO募资TOP5

2021上半年,A股市场IPO募资规模的TOP5中上交所有4家,2020年上半年A股市场IPO募资规模TOP5则均在上交所;行业及地区分布较为分散;IPO募资规模虽然均超过了35亿元,但是相较之下,TOP5合计募资规模较去年却下降了4.98%,规模减少了22.2亿元,排在首位的三峡能源募资规模远低于去年的京沪高铁。

▼港股市场IPO表现稳定

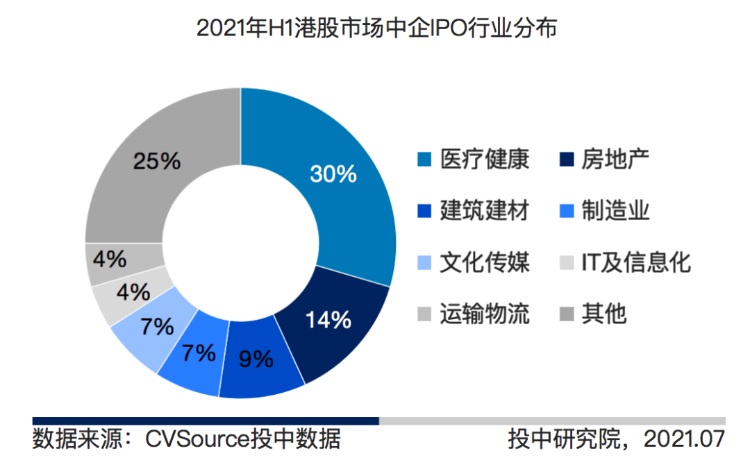

2021上半年,有44家中国企业在香港IPO,IPO数量较去年同期下降10.02%,募资金额共计1574亿元,较去年同期上升1.14倍。受市场流动性充足及经济逐步复苏的影响,上半年中企赴港上市的数量较同期虽有小幅下跌,但得益于快手(01024.HK)、京东物流(02618.HK)等多家大型公司的助力,IPO募资总额较去年同期增长1倍多。2021年H1,港股市场中企IPO行业分布中,医疗健康及房地产行业占主导,前者较去年增长6家,其他行业均略有减少。

▼港股IPO项目绝大部分为内地企业

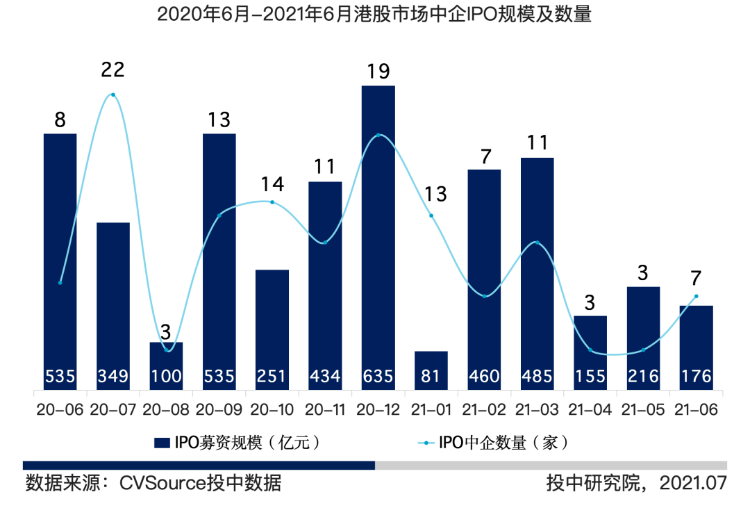

2021上半年,有43家中企在港交所主板上市,港交所创业板仅录得1支新股。按照IPO募资规模统计,内地中企IPO占主导地位,港股市场IPO募资规模的96%均来自于中国内地企业。

2021上半年,中企港股IPO主要集中在2月和3月,受多个如内地部分行业受到政府加强监督等因素,二季度新股发行较为缓慢,但预计影响短暂。综合来看,中企港股市场现复苏迹象,预计下半年港股IPO市场会有所好转。

▼中企港股市场IPO募资TOP5

2021上半年,港股市场IPO募资规模的TOP5的行业及地区分布较去年差异明显,2021H1中企港股IPO募资TOP5中,文化传媒占据3席,而去年互联网及医疗健康两大行业表现凸显;去年分布地区较为分散,而今年地区聚焦在北京和上海两地;整体来看,IPO募资TOP5合计募资规模较去年上涨83.83%,同时,排在首位的快手募资规模也远超于去年的京东集团-SW。

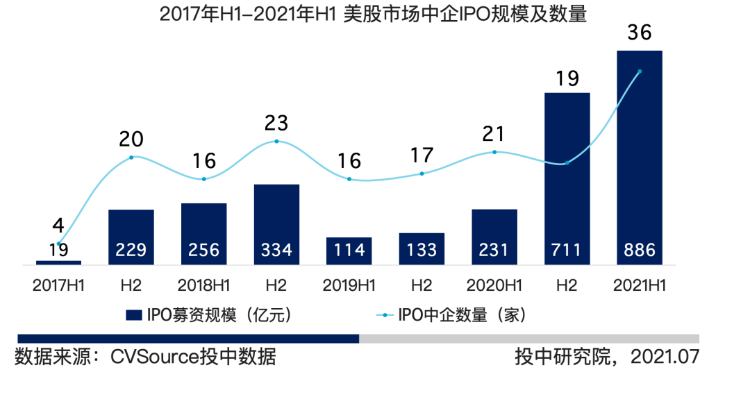

▼美股市场IPO数量规模创新高

2021上半年,共36家中企在美国资本市场IPO,IPO数量同比上涨71.43%,募资金额共计886亿元 ,IPO规模同比翻2倍,环比上涨24.61%。上半年中企美股IPO主要集中在3月和6月,受美国财政刺激政策和新冠病毒疫情的缓和等影响因素,中企美股IPO市场逐步复苏,整体IPO数量规模较同期均有所上涨。

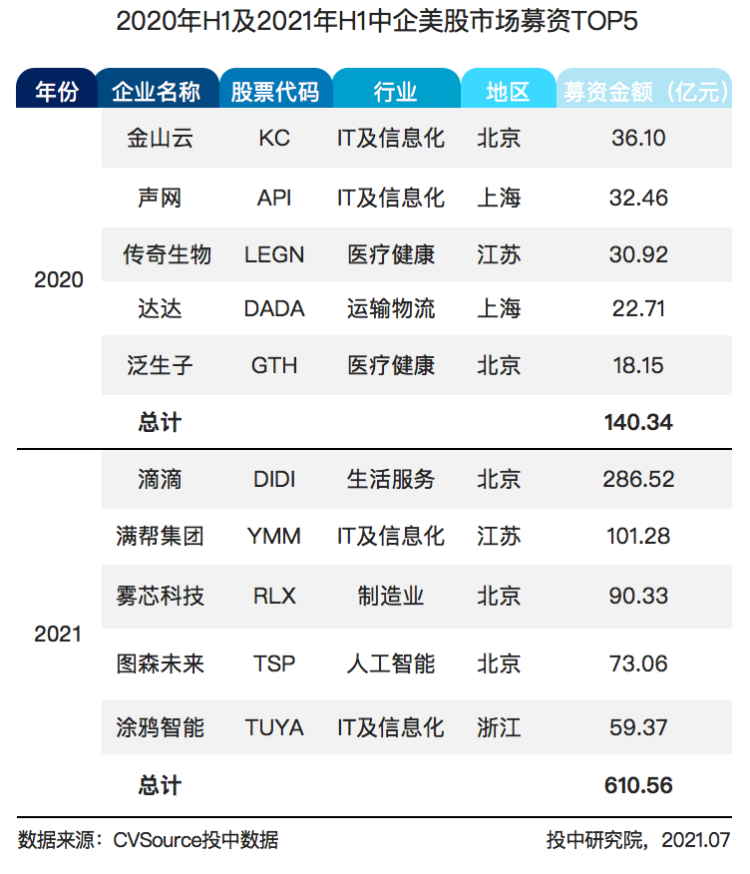

▼中企美股市场IPO募资TOP5

2021上半年,美股市场IPO募资规模的TOP5的行业分布较去年差异明显,主要分布在TMT行业,除与去年一致的北京,江苏地区,上海也入围在列。IPO募资规模均超过50亿元,相较之下,2020年H1 A股IPO募资规模TOP5均远低于50亿元,中企美股IPO募资TOP5合计募资规模较去年同期上涨三倍多,位居第五名的涂鸦智能募资额比2020年H1中企美股市场募资首位的金山云多出20亿元。

第三部分中国企业IPO行业、地域及交易板块分析

2021上半年,互联网股IPO数量规模双夺冠,北上广地区最吸金,上交所IPO数量位居榜首。

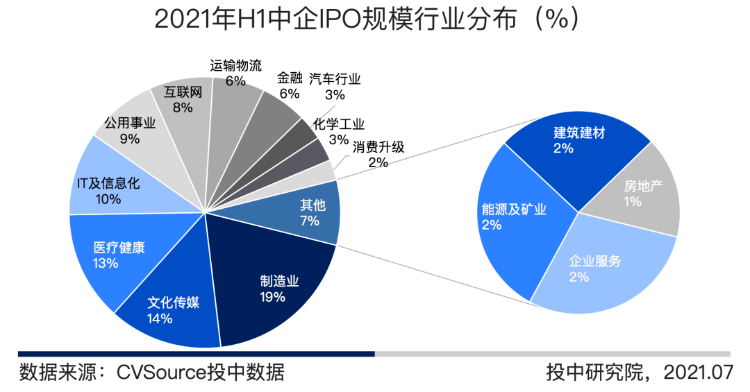

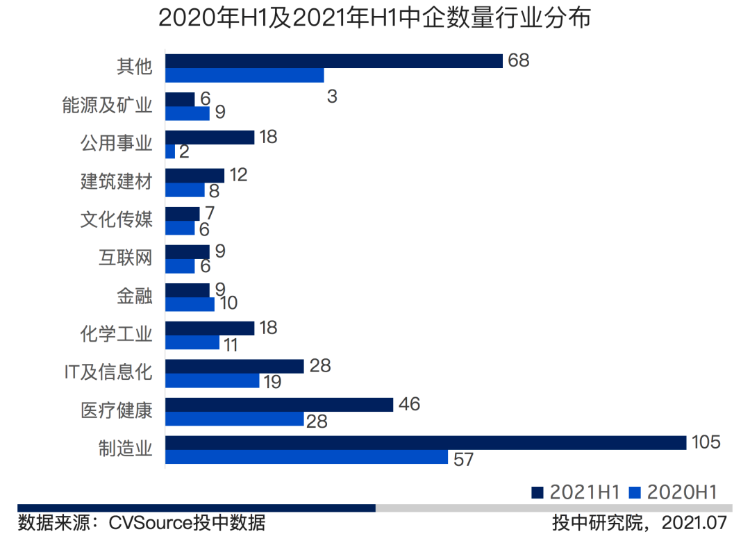

▼制造业股IPO规模力拔头筹

2021上半年,制造业、医疗健康、IT及信息化类公司IPO募资较多,占据各行业募资总额的36.86%,三个行业涉及的上市公司代表分别是雾芯科技、昭衍新药及满帮集团;制造业公司共有105家企业IPO,成为IPO数量最多行业。与去年同期相比,制造业呈大爆发式增长,医疗健康等行业也紧随其后。

▼北京地区IPO最吸金

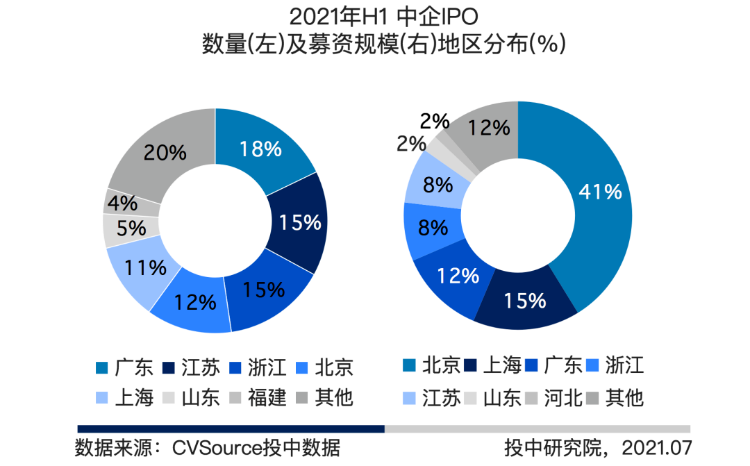

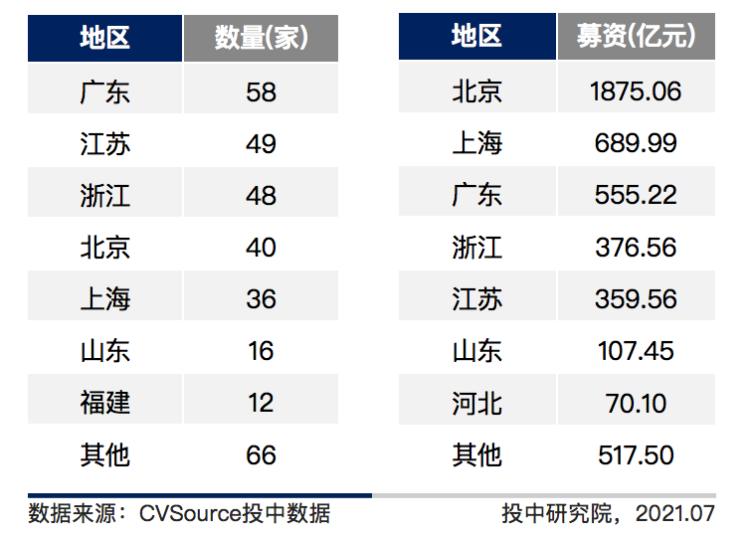

2021上半年,广东地区中企IPO数量为58家,位于榜首,江苏、浙江紧随其后,分别为49家、48家;募资规模方面,北京地区夺冠,IPO募资金额为1875.06亿元;上海、广东地区分别位居第二和第三。

▼上交所IPO数量稳居榜首

2021上半年,上交所共上市140家,募资总额为1433.08亿元,IPO数量稳居第一,其中科创板共上市86家,占据上交所IPO总量的61.43%,成为IPO数量最多板块;深交所创业板共上市85家,IPO数量位居第二,募资金额527.29亿元,IPO规模位居第五;港交所主板共上市43家,募资金额高达1573.33亿元,IPO规模位居榜首;中企赴美上市集中在纳斯达克交易所,共上市23家,募资金额217亿元。

第四部分中国企业十大热门IPO

2021上半年,前十大IPO项目的募资规模均在70亿元以上,占H1整体募资39%,TMT行业成为主流。其中,北京地区的IPO募集规模霸占前五席。

▼中企IPO募资规模TOP10

▼全球前十大IPO概览

1、快手科技

快手科技旗下产品快手是一个短视频内容分享平台。2021年2月5日,快手在港交所主板上市,成为一年多来全球募资规模最大的IPO,同时也成为国内“短视频第一股”。

2、滴滴

滴滴是一站式多元化出行平台,为用户提供出租车召车、网约车、顺风车、代驾、汽车服务等多元化服务。2021年6月30日,滴滴在纽交所上市,发行价格为每股56美元,募资总额44.35亿美元。

3、三峡能源

三峡能源是新能源开发商,积极发展陆上风电、光伏发电,大力开发海上风电等业务,2021年6月10日,三峡能源在上交所主板上市,上市首日市值突破1,000亿元,成为中国电力行业史上IPO规模最大、A股市值最高的新能源上市公司。

4、京东物流

京东物流是技术驱动的供应链解决方案及物流服务商,2021年5月28日,京东物流在港交所主板上市,是继京东健康后,京东旗下又一家成功在港上市的子公司。

5、百度集团

百度集团是一家综合性的科技公司,主要业务为互联网领取的高新技术开发和运用。2021年3月23日,百度集团在港交所主板二次上市,是继阿里巴巴、网易、京东之后,又一家重量级中概股回港上市。

6、哔哩哔哩

哔哩哔哩有限公司是一家综合性的视频社区平台,提供大量丰富的内容以满足年轻人多元的兴趣。2021年3月29日,哔哩哔哩在港交所主板二次上市,成为2021年第三家在香港二次上市的中概股。

7、满帮集团

满帮有限公司是国内基于云计算、大数据、移动互联网和人工智能技术开发的货运调度平台。2021年6月22日,满帮集团在纽交所上市,正式成为数字货运第一股。

8、雾芯科技

悦刻科技公司是一家消费级电子雾化器品牌公司,主营业务是RELX悦刻品牌电子雾化器的研发、设计和销售。2021年1月22日,雾芯科技在纽交所上市,意味着“中国电子烟品牌第一股”诞生。

9、图森未来

图森未来主要提供计算机视觉为主的可商用L4级自动驾驶解决方案、高速场景及港内集装箱卡车的无人驾驶运输解决方案。2021年4月15日,图森未来在纳斯达克上市,成为全球驾驶第一股。

10、携程集团

携程集团是全球领先的一站式旅行平台,旗下拥有四大在线旅游平台,分別为携程、去哪儿、Trip.com及Skyscanner。2021年4月19日,携程集团在港交所主板二次上市,成为继汽车之家、百度、哔哩哔哩后,2021年第四支在港二次上市的中概股。

2021上半年IPO政策盘点

2021上半年,IPO政策热点主要围绕科创板及创业板改革并试点注册制展开。3月20日,中国证监会提出了科创属性具体的评价指标体系;4月27日,《创业板改革并试点注册制总体实施方案》出台,标志着创业板注册制改革正式启动,5月份以来,深交所先后发布了两份关于做好创业板改革并试点注册制技术准备的通知并向市场发出了市场参与者技术系统变更指南,创业板改革及注册制落地工作初步展开,6月22日,首批33家创业板注册制首批受理企业亮相,标志着创业板试点注册制正式启航;关于红筹企业回归A股市场及科创板的相关公告及通知已陆续发布。

相关政策盘点如下:

1月29日, 《首发企业现场检查规定》规范了首发企业现场检查的基本要求、标准、流程以及后续处理工作,明确了检查涉及单位和人员的权利义务,压实了发行人和中介机构责任,并加强了对检查人员的监督。

2月5日,监会发布《监管规则适用指引—关于申请首发上市企业股东信息披露》表示加强影子股东监管,IPO申请前12个月的新股东锁定期为36个月。

3月31日,深交所发布公告,经中国证监会批准,合并主板与中小板将于4月6日正式实施。深交所表示,2021年2月5日,经中国证监会批准,深交所启动合并主板与中小板(以下简称两板合并)相关准备工作。在中国证监会统筹指导下,深交所与市场各方一道,按照“两个统一、四个不变”的总体思路,扎实开展各项工作,组织整合相关业务规则和监管运行模式,推动完成相关指数及基金产品适应性调整,顺利实施技术系统改造,平稳推进发行上市安排,各项准备工作均已就绪。日前,经中国证监会同意,深交所发布两板合并业务通知及相关规则,明确合并实施后的相关安排,于4月6日正式实施两板合并。

4月16日,为了进一步明确科创板定位把握标准,支持和鼓励硬科技企业在科创板发行上市,引导和规范发行人申报和保荐机构推荐工作,促进科创板市场持续健康发展,上海证券交易所对《上海证券交易所科创板企业发行上市申报及推荐暂行规定》进行了修订并发布,自发布之日起施行。

4月30日,中国证监会公布《关于创新试点红筹企业在境内上市相关安排的公告》,自公布之日起施行。公告中指出已境外上市红筹企业的市值要求调整为符合下列标准之一:市值不低于 2000 亿元人民币;市值 200 亿元人民币以上,且拥有自主研发、国际领先技术,科技创新能力较强,同行业竞争中处于相对优势地位。存在协议控制架构的红筹企业申请发行股票,中国证监会受理相关申请后,将征求红筹企业境内实体实际从事业务的国务院行业主管部门和国家发展改革委、商务部意见,依法依规处理。尚未境外上市红筹企业申请在境内上市,应在申报前就存量股份减持等涉及用汇的事项形成方案,报中国证监会,由中国证监会征求相关主管部门意见。

5月29日,证监会副主席李超出席“国际金融论坛(IFF)2021春季会议”表示,证监会将进一步落实“建制度,不干预,零容忍”的九字方针,推进资本市场更好发挥在资源配置、风险缓释、政策传导、预期管理等方面的枢纽作用。

6月22日,深交所发布创业板上市公司重大资产重组审核规则(2021年修订),调整发行股份购买资产申请的审核期限,从现行45天调整为2个月。

6月22日,上交所明确科创板上市公司重大资产重组审核标准及相关事项,上市公司发行股份购买资产符合规定的,可以适用“小额快速”审核机制,受理后不再进行审核问询,直接出具审核报告,并提交科创板上市公司并购重组委员会审议。

推荐文章

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底