热门资讯> 正文

财华洞察|前程无忧的前程有何顾虑?

2021-05-06 10:30

前程无忧(JOBS.US)私有化又进一步。

5月4日,前程无忧宣布董事会收到来自德弘资本、鸥翎投资及公司CEO甄荣辉组成的财团最新初步非约束性收购建议书,内容为财团将以79.05美元每股普通股的代价收购前程无忧所有发行在外股份。

前程无忧的私有化安排始于去年9月。当月17日,前程无忧宣布收到德弘资本初步不具约束力私有化提议。德弘资本提议以每股79.05美元收购前程无忧全部发行在外股份。公司表示成立由两名独董组成的特别委员会评估该建议交易。

前后两次收购建议,唯一的区别是引入了鸥翎投资和前程无忧CEO甄荣辉。最新收购方案无疑更符合各方利益。甄荣辉和鸥翎投资的加入让前程无忧股权不至于大量落入德弘资本手上,而又可以相对较“体面”的价格在美股市场上完成退市。

前程无忧的私有化,怕已是箭在弦上。

1、前程无忧遇上疫情:业绩估值双杀

本次私有化收购的牵头方德弘资本按其官网介绍是一家专注于亚洲市场的国际性私募股权投资机构。团队过去在中国投资项目包括中国平安、蒙牛乳业、青岛海尔、中金公司、启明医疗、通化东宝、东方雨虹、猿辅导、兴盛优选、简爱酸奶、南孚电池、中粮肉食、远东宏信、浩云长盛、恒安国际、百丽国际、现代牧业、联合环境等。

从过往投资历史看,德弘资本要收购网络招聘行业的龙头前程无忧并不意外。而收购的对象前程无忧之所以会考虑私有化,则可能与公司2020年经营不太顺利有关。

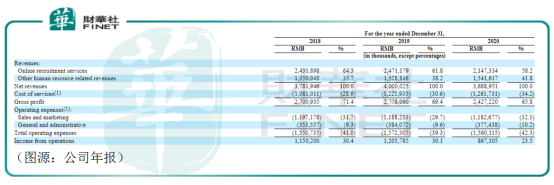

前程无忧业务主要分为两部分,一是在线招聘服务,二是其他人力资源相关服务,如商业处理外包、校招、培训等。其中,在线招聘为公司主要收入来源,2018年、2019年以及2020年,该部分收入占总收入比例分别为64.3%、61.8%及58.2%。

前程无忧的的在线招聘业务分部收入主要通过其招聘网站矩阵实现,包括前程无忧网、应届生求职网、拉勾网以及无忧精英网等,各自针对不同人群市场,如拉勾网B端主要面向互联网公司,无忧精英网C端则面向中高端应聘者。

根据艾瑞咨询《2021年中国网络招聘行业市场发展研究报告》,2020年网络招聘市场规模达到108亿,前程无忧营收就占了34.2%,为行业第一。上市公司中,猎聘营收占比为16%排第二。

然而,贵为行业龙头的前程无优的2020年经营业绩却并不十分顺心。

该年内,公司网络招聘服务收入为21.5亿元,同比下降13.1%,主要是由于疫情导致公司招聘支出的负面影响。

2020年使用前程无忧网络招聘服务的公司估计数量为36万,较2019年的42.2万大幅减少6万。每公司贡献收入则为5952元,较2019年的5850元略有增长。

其他人力资源相关服务收入录得15.42亿元,小幅增加0.8%,主要是由于校招、培训、商业处理外包等服务需求反弹。

前程无忧的服务成本主要包括网站员工薪酬、分包费用、(校招等)场租、现场布置、媒体内容生产及其他与校招相关的策划及物流成本等。公司服务成本主要为提供服务所必要的支出,网络招聘部分可以现有基础设施产生更多收入,但其他人力资源相关服务业务经营规模扩大必然会导致相关成本增长。

因此在2020年,前程无忧服务成本为12.6亿元,较2019年的成本12.2亿元仍略有增长,最终导致公司经营盈利录得8.67亿元,同比下降28%,经营利润率从30%下降至24%。

从2020年前程无忧经营溢利下滑不难发现,公司经营业绩与宏观经济环境呈高度正相关关系。当中国经济环境出现较大危机,身为网络招聘行业龙头的前程无忧亦难以幸免。2020年飞来疫情黑天鹅,据《2021年中国网络招聘行业市场发展研究报告》统计,中国2020年城镇新增就业人数相比2019年减少116万,上半年城镇登记失业率最高达到6.2%。以上数据反映到前程无忧的年报即是使用前程无忧网络招聘服务的公司数量出现较大幅下滑。

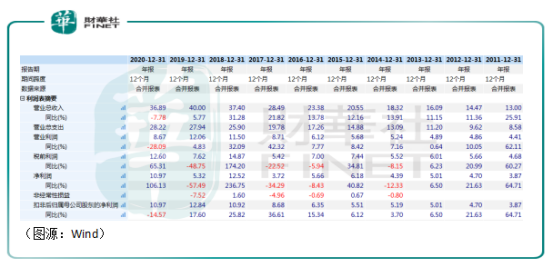

而在此之前,据公司年报披露,前程无忧2008年和2009年收入和毛利率均由于当时发生的经济危机出现过较大程度的下滑。

业绩与国内宏观经济大环境高度相关的前程无忧股价亦从2020年1月中旬的近一年半最高点93美元一路下跌。在第二次私有化的消息传出之前(5月3日),公司股价跌剩61美元,期间累计跌幅约为三分之一,最新总市值为46亿美元。

正是由于前程无忧去年遭遇业绩和估值的双击,才有了当年9月份德弘资本提出私有化收购。

2、前程无忧被低估了吗?

通常在美国上市的中概公司要私有化退市,原因只有两个:受委屈了、估值没给够。

去年瑞幸事件后,中概股在美国股市遭遇更严监管。身为中概股一员的前程无忧受委屈是难免的。至于它的估值,有没有被低估呢?

从美股市场选取人力资源与就业服务板块其他个股进行比较,前程无忧的PE(TTM)为27X,按市值排列,公司在所有十一只个股中排名第六,板块所有个股的市盈率中位数为29X。

鉴于前程无忧与其他公司所处的市场环境不同,公司更为合理的比较对象其实是港股上市的猎聘(6100.HK)。截至最新,前程无忧的市值(换算为人民币)为297亿元,高于同道猎聘市值(换算为人民币)107亿元。中国网络招聘行业的龙头前程无忧是行业第二猎聘的两倍,看上去很合理。

但在市盈率方面,两者差距甚大。2020年1月1日,美股市场给予前程无忧的市盈率估值为35X,经历一年半的宏观经济承压,至最新一个收盘日公司PE(TTM)已跌至27X。而在港股市场的同道猎聘则走出完全相反的行情。2020年初公司滚动市盈率为96X,到了最新估值进一步增至201X。

亦即是说,如果前程无忧来到港股,假设它享受的估值即便只达到同道猎聘2020年初的水平,其市值也应该会是当前的三倍。

鉴于此,德弘资本在去年提出私有化前程无忧退市就显得非常合理了。在私有化之后,持有所有前程无忧流通股的PE必然会寻求渠道退出投资——现在看来,港股市场和A股市场都会是前程无忧美股退市后比较理想的选择。在美股市场被低估的前程无忧如果真的私有化退市,归国上市的可能性非常之大。

从成长性角度看,2020年中国网络招聘市场规模为108亿元,即便有疫情影响,亦与2019年基本持平。下半年国内经济活动快速恢复,企业恢复人才招聘需求。招聘平台配合相关部门与企业雇主开展招聘活动,最终拉动了下半年行业市场规模的增长。

前程无忧营收占全行业比例超过三分之一。公司未来的成长很大程度上依赖于网络招聘行业。根据艾瑞咨询预计,在去年国内摆脱疫情对行业基本面影响之后,中国网络招聘行业2021年将恢复8%的增速。2022年及2023年增速分别达到10.2%及15%。

前程无忧去年收入下滑,除了经济环境的利空因素外, 行业竞争加剧亦是原因之一。但总体而言,公司在行业领先较大,已形成头部效应。行业规模迅速扩张,受益最大的可能会是前程无忧。

回顾前程无忧前十年的业绩,公司营收及净利润除2020年之外均保持稳定增长,结合行业的成长性预期,若前程无忧回国二次上市,比较合理地亦应享受到高于其目前在美股市场更高的估值。

3、前程无忧私有化:你好、我好、大家好

根据年报所示,前程无忧截至2021年3月31日持股中,甄荣辉持有19%股份。若完成私有化再回国上市,前程无忧背后的三方鸥翎投资以及德弘资本都有可能赚到一大笔钱。两家投资机构投资一个当前估值可能被低估的前程无忧,目前当然是在未来高价退出套现。甄荣辉则可以扩大了对公司的持股。

这收购无论怎么看,都是一宗三赢的交易。

虽然现在的前程无忧,还没有方法可以完全烫平经济周期,这决定了公司业绩很难保持稳定性。但考虑到现在公司基本面已经探底,前程无忧私有化在意料之中,但也在情理之中。

说不定,回国上市之后,有着无忧前程的前程无忧还会迎来公司发展的第二春。

作者|橘子汽水

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?