热门资讯> 正文

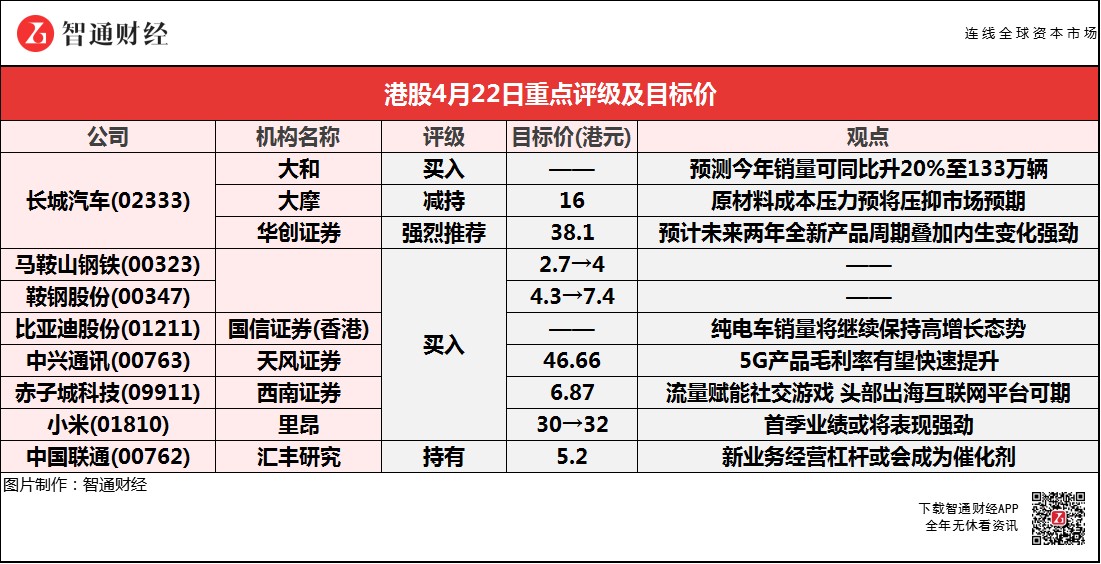

智通每日大行研报︱绩后大行对长城汽车(02333)看法存分歧 最高看至38.1港元 大摩目标价16港元

2021-04-22 17:15

智通提示:

大和预计,长城汽车(02333)今年销量可达133万辆同比升20%,但对今年汽车用晶片短缺情况保持谨慎;

大摩维持对长城汽车(02333)谨慎看法,预计原材料成本压力将压抑市场预期,目标价看淡至16港元;

花旗称,钢铁行业预将持续削产提振毛利率,将马钢(00323)及鞍钢(00347)目标价分别上调48%、72%至4港元、7.4港元;

国信证券(香港)称,随着比亚迪股份(01211)旗下乘用车全面配备刀片电池,认为后续公司纯电车销量将继续保持高增长态势;

天风证券指中兴通讯(00763)5G产品毛利率有望快速提升,2020-25年净利润复合增速有望达到30%;

里昂预计,小米(01810)首季业绩或将表现强劲,由于芯片供应短缺,或将专注于中国及欧盟及高端智能手机。

绩后大行对长城汽车(02333)看法存分歧 华创证券看高至38.1港元 大摩则予目标价16港元

大和:重申长城汽车(02333)“买入”评级 预测今年销量可同比升20%至133万辆

大和称,从长城汽车今年首季业绩显示,公司受到相关晶片短缺及原材料成本上升的影响高于预期,公司首季收入同比升151%,销量升125%,产品平均售价同比升11%,但期内毛利率环比跌2.9个百分点至12.7%。因原材料(钢铁及金属)价格上升、每辆车固定成本较高、新能源汽车毛利率较低,令公司总体毛利率恶化。车用晶片短缺相信对长汽生产及毛利带来最大冲击的影响,并谨慎关注此因素对公司今年销售影响,此情况令人忧虑,估计公司今年销量可达133万辆同比升20%,对比公司指引为121万辆同比升9%,但对今年汽车用晶片短缺情况保持谨慎。

大摩:维持长城汽车(02333)“减持”评级 目标价16港元

大摩称,长城汽车首季税后纯利取得16亿元人民币,较2019年首季升112%,环比则跌41%。毛利环比收缩3.2个百分点至15.1%,主因原材料成本上升,包括汽车晶片短缺,以及季节性销售放缓,但与2019年首季比较则大致稳定。管理层预期,汽车晶片短缺将于第二季逐渐缓解,更高利润车款如Tanke及哈弗H6销售预计提升整体毛利率复苏。在强劲车款周期下,该行维持对其毛利势头谨慎看法,预计原材料成本压力将压抑市场预期。

华创证券:维持长城汽车(02333)“强烈推荐”评级 目标价38.1港元

华创证券称,市场以及该行对长城汽车盈利能力提升一直有较强预期,市场对一季报的盈利预估在20亿-25亿元,实际表现低于预期。从财报看,低于预期主要在于毛利率环比降幅较大。考虑季度间产销快报销量和财报销量口径往往有差异,该行将数据调整后和预估相比(ASP回到和4Q20持平水平),单车毛利仍差0.41万元。

报告提到,去年起公司通过自己灵活的项目机制,挖掘国内硬派越野和女性用户定位两个细分市场的全新需求,并站稳领导者位置。细分市场的开拓与维护,往往需要更高的研发、更强的宣发,并且需要由更高的毛利率来覆盖并溢出这些投入。配合公司整体变革转型,该行也能看到伴随新产品、新技术、新营销打法推进,以及销量体量的扩增,公司SG&A以及研发费用都迈上新台阶,1Q21合计27亿元,高于2019年1-3Q的单季度16亿上下的水平,也高于2Q20 18亿的水平,从费用率角度看,1Q21期间费用率在8.4%,和前期强度大致相当,但没有规模摊薄效益出现。当然,越野风格车型ASP和毛利率估计都在相当高水平,未来两年可能都没有像样的竞对,那么在产品导入并上量后,预计还是能带来为公司盈利带来显著提振。

花旗:钢铁行业预将持续削产提振毛利率 大幅上调马钢(00323)及鞍钢(00347)目标价

花旗将马钢(00323)目标价由2.7港元升48%至4港元,鞍钢(00347)目标价由4.3港元升72%至7.4港元,评级均为“买入”,报告中称,唐山钢铁产出削减幅度大过市场预期。热轧板卷(HRC)价格升至每吨5555元人民币,高于2017年供给侧改革时水平。即使市场忧虑潜在通胀风险,预计政府坚定限制钢铁生产以减少碳足迹,预测政府将推出全国限产计划,预计下半年其他省份有更多削产措施出台。由于需求保持韧性,预计钢价及毛利率更长时间维持上升。

国信证券(香港):维持比亚迪股份(01211)“买入”评级

国信证券(香港)称,比亚迪股份的超级混动动力系统,亮眼之处在于超低油耗和超长续航,同时相关车型定价仅略高或大致相当于同级别传统燃油车。根据公司介绍,目前超级混动车型订单状况非常良好,随着后续产能的不断提升,相关车型销量有望持续走高。该行认为,超级混动技术有望显著提升比亚迪旗下车型的市场竞争力,进而推动公司未来汽车销量的持续高增。公司宣布从四月份起,公司旗下全系纯电动乘用车型,将开始全面搭载刀片电池。公司首款搭载刀片电池的车型“汉”,自上市以来销量迅速走高,去年11月销量顺利破万。随后几个月除2021年2月(春节)以外,其它月份销量均保持在一万辆以上。

该行认为,公司有望依靠其高安全性的刀片电池技术,塑造旗下车型独有的竞争优势。而随着公司旗下乘用车全面配备刀片电池,认为后续公司纯电车销量将继续保持高增长态势,并且公司品牌也有望在纯电动车市场赢得稳固的领先地位。并预测公司2021年股东应占净利润约51亿元人民币,较2020年将增长约20%。该行预计,公司主营之新能源汽车业务延续高增长、手机部件及组装业务经营状况持续稳健增长将是公司盈利增长的主要推动力。

天风证券:予中兴通讯(00763)“买入”评级 目标价46.66港元

天风证券称,目前全球设备商市场相对集中,而上游的材料、器件等产业链参与者相对更多,议价能力偏弱,设备商上游成本下降幅度快于网络设备价格下降幅度,推动中兴通讯运营商业务板块的毛利率持续提升。同时随着5G升级扩容的推进,毛利率相对更高的网络系统软件等销售规模有望进一步增长,推动整体毛利率的进一步提升。全球5G建设从2019年开始起步,2020年进入大规模建设阶段,同时公司作为研发型公司的代表,研发费用等较为刚性,随着收入的持续增长,规模效应持续显现,公司有望进入盈利加速释放阶段。

该行认为,中兴通讯作为全球领先的电信设备商,在5G时代面临全球份额提升机遇,同时设备价格持稳,成本有望大幅下降,5G产品毛利率有望快速提升,加上公司作为3万多人的研发型公司,规模效应显著,20年开始公司进入盈利释放期,同时政企业务/芯片业务等为公司长期发展奠定扎实基础。该行预计以20年为基础,20-25年公司净利润复合增速有望达到30%。预计公司21-23年净利润分别为60、83、105亿元,对应21年22倍市盈率。

西南证券:首予赤子城科技(09911)“买入”评级 目标价6.87港元

西南证券称,赤子城科技今年来持续布局社交业务、不断加码业务转型。20年4月收购全球开放式社交平台Mico,20年7月并表到母公司。公司不断加码社交业务,形成产品矩阵包括公司20年3月自研上线的Yiyo以及脱胎于Mico的两款产品—Mico和Yoho。Mico为全球用户提供开放式社交平台,Yiyo和Yoho主打音视频社交和语音房社交。从用户方面来看,公司社交业务实现了从零到一的跨越。20Q2仅有社交MAU仅为462万,20Q4末增长至1318万,全年累计社交用户达1.8亿,2020全年社交产品平均月活达1136万。公司社交业务实现了从零到一的跨越。目前社交业务约占全年营收的55%,或将成为公司未来营收增长点。

该行预计,公司2021-23年EPS分别为0.4、0.55、0.76元。2022年行业平均PE为8.07倍,考虑到公司20年转型“流量+”战略初见成效,社交业务实现从零到一的跨越,业务矩阵逐步完善;游戏业务未来切入中度游戏赛道,从流量变现迈向内容变现,付费率进一步提升,给予一定的溢价,给予公司22年10.5倍PE。

里昂:维持小米(01810)“买入”评级 目标价上调6.7%至32港元

里昂预计,小米首季业绩将表现强劲,总收入将同比增长52%至755亿元人民币,调整后的净利润同比增长87%至43亿元。智能手机收入增长最快,售出了4800万台,均价也有所增长,估计2021年智能手机销量将同比增长30%至约2亿部。由于芯片供应短缺,小米将专注于中国及欧盟及高端智能手机,其利润率应保持较高水平,同时减少折扣,加上广告收入反弹,导致利润率增加。

汇丰研究:维持中国联通(00762)“持有”评级 目标价降至5.2港元

汇丰研究称,中国联通首季用户人数和收入增长强劲,但成本也见上升,核心电信业务表现稳定,认为新业务经营杠杆或会成为催化剂,但因新业务相关行政成本较高。该行上调收入预期以反映产品销售复苏和工业互联网销售的趋势。

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓