热门资讯> 正文

摩根大通:3月末股市将上演3160亿美元抛售狂潮

2021-03-08 13:32

继2月非农和美国1.9万亿美元纾困法案获参议院通过后,本周全球股市开盘普遍上涨,但还没到午间,股指普遍转跌,市场情绪再度谨慎。

那些认为最糟糕情况已经过去的人,摩根大通还要提醒了一些坏消息。

摩根大通的量化分析师Nick Panigirtzoglou在其最新的《资金流量与流动性》报告中写道,随着季末来临,股票再平衡引发的资金流动问题正重新引起客户的讨论。他写道:

“正如我们指出的那样,本季度的股票上涨和债券抛售自然会给跨资产投资者带来资金再平衡的问题,使之从股票重新转投债券。”

那么,本季末的股债再平衡会带来多大的资金流动呢?

为了回答这个问题,Panigirtzoglou从四大类跨资产投资者着手研究,它们要么拥有固定的配置目标,要么有意对自身的资产配置进行剧烈的均值回归操作,它们分别是:平衡型共同基金(例如60/40组合基金);美国的养老金固定收益基金;挪威央行(或挪威的石油基金)和日本的政府养老投资基金(GPIF)。

Panigirtzoglou计算得出,这四类关键投资者本季度末将一共有3160亿美元的再平衡需求,具体如下:

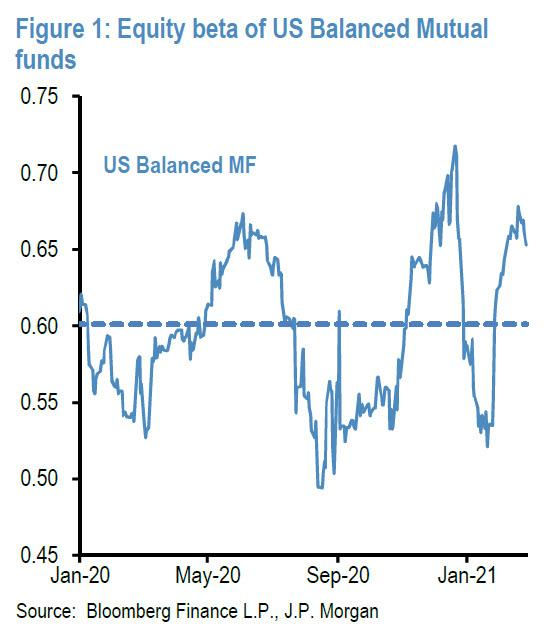

1. 包括60/40组合基金在内的平衡型共同基金:

它们在全球管理着近7.5万亿美元资产,借鉴上一次再平衡(去年11-12月)的经验,这类基金具有灵活性,不一定每个月都会进行再平衡。前一个季度,它们就将11月末或12月末的再平衡推迟到今年1月。摩根大通认为,这些基金在1月份进行了去风险操作。

因此,它们2月份可能不会急于再作调整。Panigirtzoglou认为,它们可能会推迟到了3月份再行动。假设它们在1月份进行充分再平衡,为了恢复到60:40的目标配置比例,摩根大通预测全球平衡型共同基金到3月末会抛售大约1070亿股票。

2. 美国的养老金固定收益基金:

它们的资管规模达8万亿左右,再平衡的频率更慢,通常在1-2个季度左右进行一次。假设它们在12月底进行过充分再平衡,且考虑到美国股债本季度至今的表现,摩根大通预测本季度末这类基金将抛售大约1100亿美元的股票,同时买入同等规模的债券,以恢复到12月末的配置水平。

更糟糕的是,考虑到它们的资金比率有所改善,Panigritzglou指出,它们可能会寻求利用这种改善来降低风险,因此“它们抛售的规模可能超过摩根大通的预测值”。

3. 挪威央行(或挪威的石油基金):

该机构在2020年末的时候管理着1.3万亿美元资产,摩根大通预计它在本季度再平衡过程中将抛售650亿美元股票。这主要是考虑到挪威政府寻求继续依赖来自基金的净转入来资助部分财政赤字,且假设它将把股票权重恢复到70%左右的目标值。2020年下半年,挪威央行曾允许其股票权重增加到近73%。假如它将维持73%这个比值,则意味着抛售大约220亿美元的股票。这也是摩根大通的预测值下限。

4. 日本的政府养老投资基金:

摩根大通预测这类管理着1.7万亿美元资产的基金也会抛售股票,抛售规模可能在340亿美元左右。

可以肯定的是,经历上周的抛售之后,最终规模很可能会较3160亿美元有所降低,根据有关挪威央行被迫抛售的假设,这个数字可能会减少约400亿美元,但不管怎样,本季度结束之前,抛售规模都在千亿美元以上,这就是为什么摩根大通得出以下结论:

“总的来说,由于养老基金实体以及平衡型共同基金要出售股票、买入债券来重新平衡股债配置目标,股票市场在季度末之前都有一定的脆弱性。 ”

值得一提的是,摩根大通去年11月预测过股市年末会遭遇3100亿美元规模的抛售,但这个预测被打脸,股市反而在去年末走高。这一次的现实情况是,市场更加紧张不安,许多“巨鲸”投资者不会冒险认为摩根大通会连续误判两次,可能会提前抛售,因而导致“因为担心可能的抛售而促成了真正的抛售”,从而令摩根大通的预言成真。

关键问题是,这种提前抛售会从什么时候正式开始?

推荐文章

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半