热门资讯> 正文

物管圈史上最大收购案揭晓 合约10亿平米物管公司诞生

2021-02-25 20:32

本文来自微信公众号“地产大爆炸”

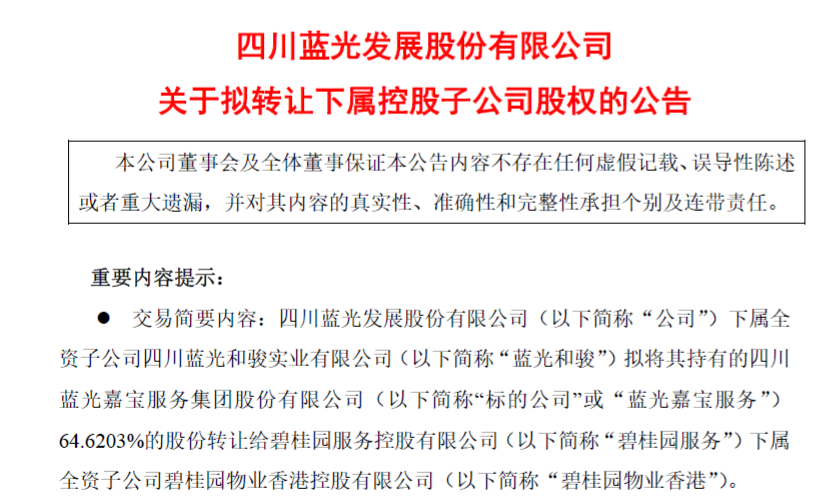

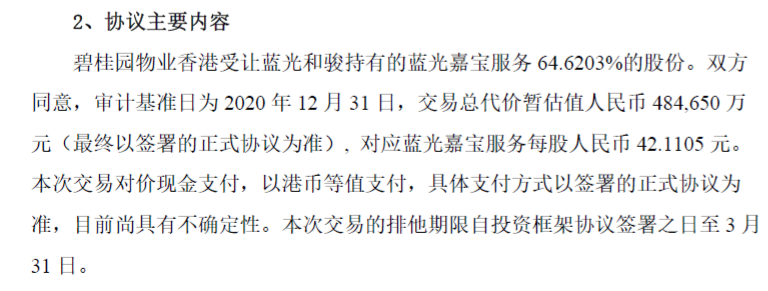

刚刚,蓝光发展发布公告,拟将其全资子公司持有的蓝光嘉宝服务64.623%的股份转让给碧桂园服务,本次交易对价总代价暂估为48.465亿元。

一纸公告,港交所独立上市的蓝光嘉宝服务就成为了碧桂园服务的并表公司,并制造了物管圈有史以来最重磅的收购案。

交易完成后,蓝光发展持有的蓝光嘉宝服务股份仅剩下.4211%的内资股。换句话说,蓝光发展卖的相当坚决和彻底。

此次交易出乎外界预料的是交易价格。

此前,曾有业内人士猜测交易对价将达到1亿元的规模。

很显然,48.465亿元,相较于停牌前的蓝光嘉宝服务股价不过是略有上浮,大大低于此前股价翻倍的市场预期。

在勿爷看来,交易对价低于预期或许与蓝光发展急于降低负债有关。

根据此前2月8日蓝光发展发布的公告,截止22年末,蓝光发展资产负债率为82.23%,净负债率92.93%,剔除预收款后的资产负债率为73.65%,踩中房企融资新规中的一道红线。

出售蓝光嘉宝服务将直接为蓝光发展贡献48.465亿元现金回报,或将为其他高负债的房企指明了一条新的降负债通道,即出售旗下处于高估值的物管公司。

对于交易的另一方碧桂园服务而言,则是一笔超级划算的买卖。

公开数据显示,截至22年底,蓝光嘉宝服务在管面积约1.3亿平方米,合约面积则达到约2.1亿平方米。

交易并表后,碧桂园服务的在管面积将达到5.4亿平方米,一举超过恒大物业和彩生活,成为全球在管面积规模最大的物管公司。

而以合约管理面积计算,碧桂园服务则借此成为行业内首家合约面积超1亿平方米的物管公司。

很显然,在收购完成后,碧桂园服务总经理李长江离自己此前立下的flag更近了一步——5年千亿营收。

在勿爷看来,此次收购还将带来另外一个现象:

截至今天收盘,停牌中的碧桂园服务市值1971.53亿元,碧桂园市值为2179.3亿元,两者的市值差距仅剩下27.77亿元。

不出意料,开盘后的碧桂园服务市值将轻松超过母公司碧桂园,这也将成为行业里的又一个有里程碑意义的大事件。

推荐文章

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价