热门资讯> 正文

特斯拉财报不及预期股价暴跌,怎么看?

2021-01-28 19:23

- 特斯拉(TSLA) 0

- 道琼斯指数(DJI) 0

- 标普500指数(GSPC) 0

今天特斯拉发布的Q4业绩数据更是显示浇了一盆冷水。尽管特斯拉的经营状况较上年有所改善——2020年全年净利润7.21亿美元,去年同期亏损8.62亿美元,按绝对值计算增长了1.84倍;全年营收315.36亿美元,去年同期245.78亿美元,增长了28%;其他一些关键指标也创下新高。

但是,市场对特斯拉净利润的期待是7.63亿美元。

由于业绩不及预期,在隔夜美股的二级市场,特斯拉股价上演了激烈的空多博弈,股价盘前高开低走,盘中反弹后震荡下行。

尽管在在盘后业绩公布前有大量买单,但仍拦不住股价剧烈震荡一度跌幅扩大至6%,差点跌破800美元。

美股汽车股板块也跌的很惨。

造车新势力方面,小鹏一路震荡下行,盘后跌至全天最低点48.9美元;蔚来一度跌6%至56美元,理想盘后跌至31美元的水平;福特跌3.6%,通用跌5.2%。就连今天在利好消息下低开高走的Nikola都在盘后时段一度翻绿。

所以接下来,新能源汽车股炒作的情绪降温,已经是肉眼可见了。

营收为何继续高增长

让我们先简单回顾一下公司在Q4的业绩。

1、销量大增,营收增长明显

营收达到了107.44亿美元,较上年同期的73.84亿美元增长了46%。

汽车业务是公司的主要营收来源,销售收入达到90.34亿美元,同比增长48%;租赁收入2.8亿美元,同比增长24%。

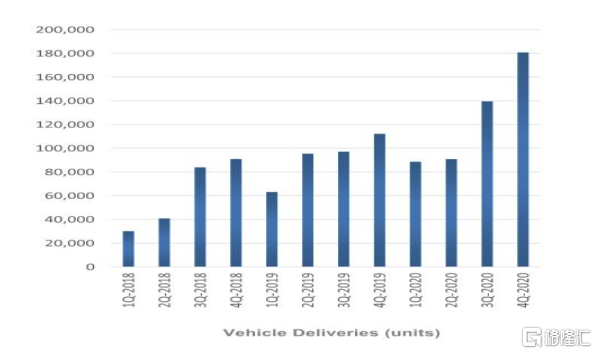

消费者的需求是真实存在的。作为全球新能源汽车龙头品牌的特斯拉,此前已经公布了在2020年全球交付量,距离50万辆的目标仅差区区450辆,同比增长了36%。

就Q4而言,虽然高端车型Model S和X的产销略微下降,但性价比车型Model 3和Y产销大幅增长,补上了这个窟窿——平价车型产量同比增长88%,销量同比增长了75%;总体汽车的产量增长了71%,销量增长了61%。

另一大业务板块储能业务增长了72%至7.52亿美元;软件服务业务增长18%至6.78亿美元。

2、经营状况改善,成本下降、现金流增加

2020Q4公司毛利润从上年同期的13.91亿美元增长到了20.66亿美元,同比增速为49%。

营业成本从59.93亿美元增加到86.78亿美元,增速为45%。成本的增速低于营收的增速。公司毛利率从18.8%提升到了19.3%。

公司经营利润的增长更是显著,从3.59亿美元增长到了5.75亿美元,同比增速为60%。销售和运营的开支增长39%至9.69亿美元,而R&D费用则同比增长51%至5.22亿美元;资本开支翻了1.38倍至31.57亿美元。

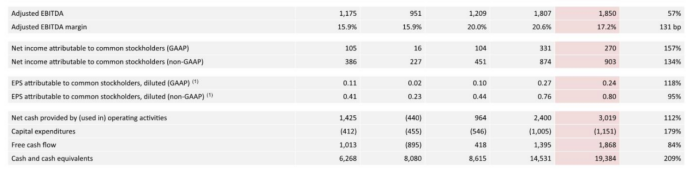

公司的EBITDA同比增长了57%。

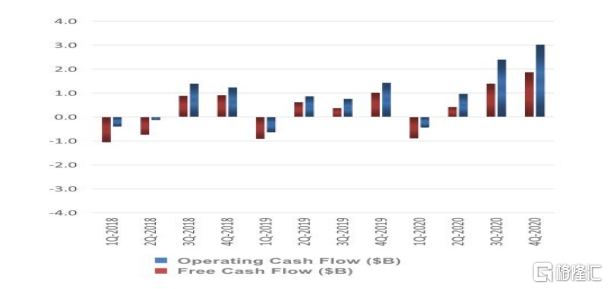

现金流的状况则进一步佐证了经营状况提升的情况。

公司经营活动现金流入30.19亿美元,同比增长1.12倍;期末现金流净额为150亿美元,同比增长1.21倍。

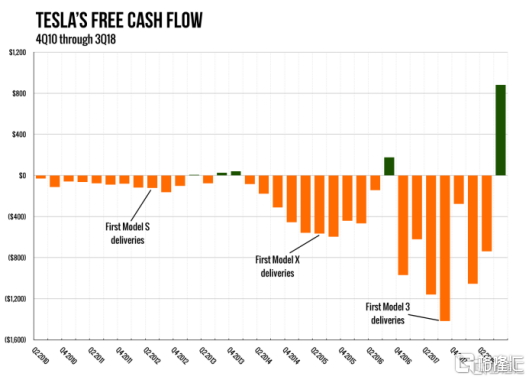

自由现金流在Q3已经“转正”,Q4达到27.86亿美元,按绝对值计算同比增长了1.58倍;公司掌握的现金数量较上年同期翻两倍,达到193.84亿美元,而上年同期仅为62.68亿美元。

3、暗示2021年产量将达到100万辆

伴随着特斯拉2020年前三季度销量、财务状况和估值的改善,公司将焦点转向了软件和电动车销量带来的增长,并暗示2021年产量将达到100万辆。因此从2021Q1开始,特斯拉的销量必须保持每个季度18%以上的复合增长率。

特斯拉为此的确做出了不小的努力。特斯拉的欧洲产能将会增加,中国市场空间的销售放量已成必然趋势。

柏林、奥斯汀工厂将在2021年、2022年开始生产,装机容量将达84万辆。

美国市场似乎已出现饱和,因为利润率较高的Model X和Model S正被价格较低的品牌所蚕食。所以中国市场是特斯拉销量的关键推手,尽管最近的降价可能预示着特斯拉追求盈利增长的努力在竞争激烈的市场受到了挑战。

而中国市场对特斯拉的欢迎是显而易见的。继去年特斯拉上海工厂生产的Model 3“横扫”中国市场之后,新发布的Model Y又成了现象级的产品。

软件服务方面,2020年特斯拉软件的渗透率为35%。特斯拉车主多,用户对于FSD软件服务的使用率非常高。这些软件服务能够为特斯拉提供源源不断的利润,并进一步提升用户粘性。

如果2030年特斯拉软件的渗透率能够增长到60%,那么越活用户将增加值1200万人,服务收入将会增长到145亿美元。

利润不及市场期待

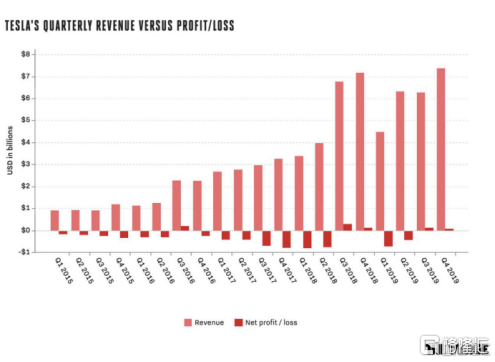

特斯拉2020Q4净利润录得2.96亿美元,同比增长124%;归属于普通股股东摊薄后每股收益0.24美元,上年同期为0.11美元。

这样的成绩,放在任何一家公司来看都是不错的,更何况是特斯拉这样一家刚刚从财务“泥潭”中走出来不到1年的公司。

过去的业绩问题,让特斯拉在过去的几年里,一直是市场最热衷的做空对象。

知名做空机构香橼,早在2016年公开宣布持有特斯拉的空头头寸。香橼表示,特斯拉的供给问题将会让股价降至100美元。当时,特斯拉正面临一场信任危机,因为其新能源汽车产能的多项指标,比公司最初设定的“2017年末每周产量达到5000辆”要慢的多。

2015Q1~2019Q4一共20个季度中,特斯拉只有5个季度是盈利的。

在2019年之前,公司的现金流状况也一直很差。

所以不止一次陷入财务危机,屡次捉襟见肘的特斯拉似乎是一家“硬撑着”的企业。如果不是马斯克融资能力非同一般,特斯拉早就在破产线上走了好几回。

2020年开始,特斯拉实现了“逆天翻盘”。1月4日,特斯拉公布2020年全球销量数据:2020年全球累计交付新车499,550辆,距离全年50万辆的销售记录仅一步之遥,还创下品牌成立以来的最高纪录。

市场对于“一夜暴富”的特斯拉,似乎有着更高的期待:Q4净利润应达到7.63亿美元,全年净利润应达到12.72亿美元,营收应达到311.05亿美元。

然而从今天发布的Q4财报上看,季度净利润仅为预期的不到四成;全年营收预期虽然达标,但净利润的最终结果也仅为预期的不到六成。

市场期待特斯拉能够表现得更优秀,不足为奇。

刚刚过去的2020年,可以说是特斯拉自成立以来,在二级市场最风光的一年。

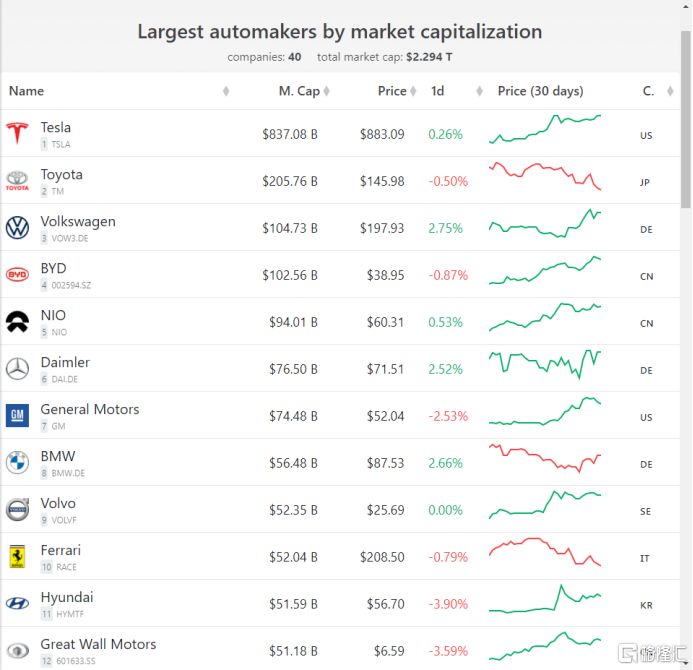

2020年全年,特斯拉的股价飙涨了7.5倍,而如果把今年的股价涨幅计算在内,公司的股价已经上涨了快10倍。这家公司目前总市值接近9000亿美元,力压丰田、大众等造车巨头成为全球市值最高的车企。

按照公司股价上涨的趋势,很可能在今年突破1万亿美元市值大关。

但是在公司业绩爆发、美联储放水和散户的投资热情之下,特斯拉目前的PE估值水平已经来到了历史的高位。

在这样高的位置上,投资的风险回报和容错率显著下降。可以预见到,这些推高特斯拉估值的因素中,任何一条的逻辑一旦崩塌,将引发怎样的恐怖后果。

尽管在此前的业绩上涨中,公司的PE水平已经相对回落,但是投资者必然希望借助公司的持续高业绩增长,将目前仍有些“离谱”的估值水平继续回拨。

这一次怕是让他们失望了。

为什么市场要关注特斯拉?

“特斯拉现象”已经成为新能源汽车界的关注焦点。

市场对特斯拉的关注,“全球市值最大”的头衔只是结果,真正的原因在于特斯拉的洞察和行动方向,代表了整个汽车行业发展方向,也是其他品牌新能源汽车追赶的对象。

这家公司站在了清洁能源的黄金赛道上。

全球主要经济体对于“碳中和”的重视已经不必多言,中国和欧洲早已制定了新能源汽车发展的目标;美国新任总统拜登在就职之后,将美国政府车队的65万辆公务车全都换成了新能源汽车,可见其对“碳中和”的重视。

特斯拉成立于2003年,但如今不仅是全球销量领先的造车新势力,而且在市面上的这些新能源汽车玩家中,特斯拉正在玩的智能驾驶、自研锂电池也在了潮流的最前端。

再说说最能代表时代趋势的智能驾驶。

智能驾驶的背后是“软件定义汽车”的浪潮,通过将汽车融入互联网生态,企业能够实现出行场景之下,对用户流量的进一步“收割”。

互联网巨头正在加速布局智能驾驶。谷歌旗下的Waymo,Uber,通用旗下的Cruise,苹果的“泰坦计划”,中国互联网“三巨头”BAT,近两年因“制裁”而开始转向IoT的华为等玩家,都有自己发展智能驾驶的时间表。造车新势力小鹏、蔚来等都在追赶特斯拉的脚步。

特斯拉目前的智能驾驶能够达到L2的级别,号称将在2021年实现L5级别的智能驾驶,并在未来组建自动驾驶的B端车队,也就是无人出租车RoboTaxi。

目前还没有任何企业敢于宣称自己实现完全自动驾驶,但特斯拉这家公司的能力模型更加全面和平衡。

互联网巨头的问题在于他们的研发、数据分析能力很强,但要“上路”还需要主机厂的协助积累庞大的用户数据;更不用提传统车企和造车新势力了,他们的研发能力与特斯拉相比还差一大截。

特斯拉对于汽车储能的理解,也反映了新能源汽车的行业现状和发展趋势。

动力电池是新能源汽车成本的“大头”占据全车成本的30%~40%,同时也是解决目前车主里程焦虑的关键。

在进入中国市场后,面对本土品牌的激烈竞争,为了保持毛利率和竞争力的平衡,特斯拉国产Model 3标准续航版采用了宁德时代的磷酸铁锂电池。LG化学和松下也是特斯拉的合作伙伴。

以进一步降本增效为目标,特斯拉很早就开始布局自主电池的业务,4680圆柱形电池将在明年正式“上车”。这款电池的目标是将成本砍掉86%,并将密度提升5倍。不排除未来特斯拉向市场供应4680电池的可能性。

随着动力电池技术的成熟,未来新能源汽车的行驶里程将会进一步提高,成本会进一步下降。这一次,特斯拉又走在了前面。

所以在新能源汽车的两个主要发展方向上,特斯拉都站在了“潮头”。当然了,不仅仅是智能驾驶和动力电池业务,马斯克对于未来人类的发展,有自己的一套看法。

上火星、脑机接口、清洁能源,这些存在于科幻世界中的Idea,都是硅谷“钢铁侠”马斯克关注的领域。“我们失败的可能性非常大,可是我还是要坚持最初的理想。”马斯克说。

在今天这样高估值的情况下,特斯拉还能不断“打爆”空头,市值开花节节高,一定程度上也是来自“市梦率”的推动。

小结

市场追捧特斯拉的“市梦率”本身并没有什么问题。

在市场资金充裕的情况下,资金势必要流向一个具有故事性、高回报率的标的。而导致市场资金的充裕的系统性因素——新冠疫情——虽然会长期存在,但终将告一段落,市场的流动性也必然会回落。

再这样的情况下,谁不恐高呢?

特斯拉代表着新能源汽车行业的最高标准,包括蔚来和小鹏在内的造车新势力,其创始人都公开表示自己对特斯拉的向往。

但特斯拉也不可能一家独大,因为在未来成熟的新能源汽车市场,对于汽车使用的需求将会变得多元化;产业链的成熟也必然对中国造车势力的崛起产生主推作用。

对于特斯拉抱有高期待不是坏事,因为这毕竟是一家有梦想、有故事的公司,一路走来打爆了无数空头“理性”的逻辑。但热情总归要回到理性的轨道上,才能帮助我们看清一家公司真正的价值。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息