热门资讯> 正文

IPO浪潮帮助美股2020年融资总额达到创纪录的4350亿美元

2020-12-22 03:08

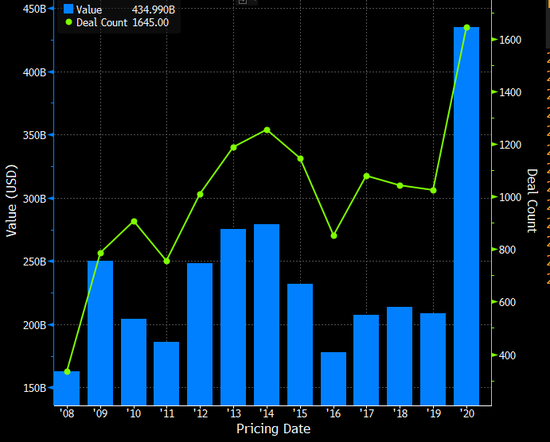

在疫情颠覆金融市场和全球经济的这一年,美国公司及其大股东通过发行股票创纪录融资4350亿美元。

数据显示,这一数字远远高于前一个历史记录——2014年的2790亿美元。今年大约有四分之一的融资来自传统的IPO,募资达到创纪录的1000亿美元——如果剔除2014年阿里巴巴的重量级IPO,则是有史以来最高的一年。

与往年不同的是,2020年大型IPO的回报也不俗。Snowflake、Airbnb和Unity Software等股市新贵股价大涨,因为投资者无视经济、政治和企业利润方面的不确定性。募集资金超过10亿美元的公司,当前股价比他们的发行价平均高出81%,比小规模IPO的表现更好。

“我们看到的交易经常超过基本面价值,”花旗北美股票资本市场联席主管Paul Abrahimzadeh表示。“创纪录的高估值与低利率直接相关。在低增长环境中增长的任何东西都将获得丰厚的溢价。”

科技公司的重量级上市吸引了投资者的注意,但生物技术行业的融资量最多。数据显示,生物技术行业今年有超过100家公司上市,总共筹集了大约230亿美元;其次是科技行业的190亿美元。

今年有70多家外国公司在美国上市,融资超过210亿美元,是2014年以来最高水平,其中多数是中国公司。

数据显示,摩根士丹利和高盛今年承销的股票发行交易最多,在传统IPO市场分别获得超过10%的份额。

华尔街也看到特殊目的收购公司(SPAC)上市数量激增,成为市场热点。通过收购SPAC的方式上市,可以避免昂贵且费时的IPO程序。瑞信和花旗今年承销的SPAC上市交易最多。

今年有超过240个SPAC在美国上市,为潜在收购筹集了810亿美元。尽管该领域有一些成功的合并,例如Nikola和DraftKings,但这些IPO通常表现不佳。SPAC的平均交易价格只比IPO价格高出约15%。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息