热门资讯> 正文

美股的风险!或将进入高波动阶段

2020-07-20 07:02

美股指数从3393点高点经历四次熔断降至2191点后,至今已重回3185点高位(截至7月10日)。然而,美国经济修复目前节奏较慢:全球范围来看,美国经济的修复节奏,远不及复工时间相近的德国,甚至慢于复工开启时间相对更晚的意大利、法国等。美国经济周期中,企业盈利是最核心的驱动力,然而美国疫情6月以来大幅反弹,已经开始影响企业资产负债表的修复。在此次疫情对经济行为的干扰结束前,美国经济的修复节奏或将难以加速。极端情况下,若疫情形势持续大幅恶化、引发美国政府推出第二轮防疫封锁措施,不排除美国经济二次探底风险。

未来一段时间,随着疫情对美国经济修复进程的拖累加速显现,市场或将下修美国经济的预期。对于美股而言,或将进入高波动阶段。7月14日,纳指突然重挫4%,这会是个开始吗?

来源:新财富(ID:newfortune),作者:赵伟、徐骥

赵伟是开源证券首席经济学家、徐骥是开源证券宏观研究员

01

开启复工以来,美国经济整体修复节奏较慢

3月疫情快速蔓延后,美国大部分州开始实施“禁足令”(要求居民待在家中),以提升疫情防控力度。5月前后,随着整体疫情进入平台期,以及特朗普公布复工指引,美国大部分州陆续解除“禁足令”,开启复工。6月10日,在弗吉尼亚州宣布正式复工后,美国进入到复工阶段的州的占比达到了100%。

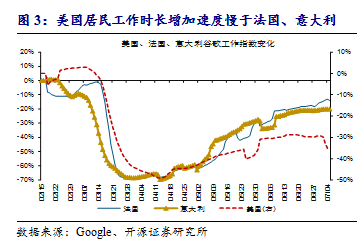

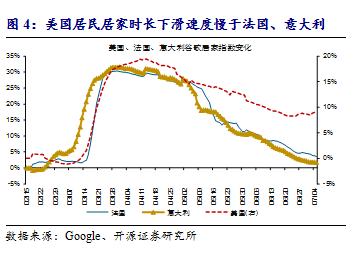

谷歌居家、工作、娱乐、交通指数,可以较好地衡量居民的居家、工作、娱乐、外出的时长。开启复工以来,美国居民的居家时长开始减少,谷歌居家指数由18%回落至9%。与此同时,美国居民的工作、娱乐、外出时长持续增加,谷歌工作、娱乐、交通指数分别由-45%、-41%、-49%回升至-36%、-14%、-28%。

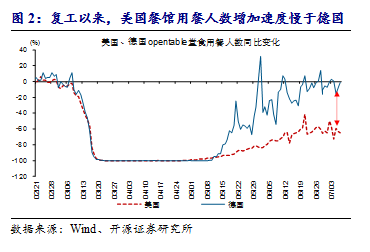

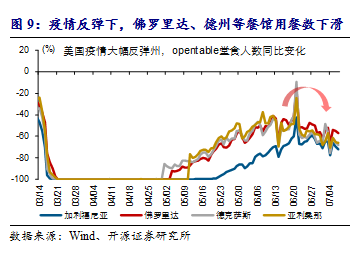

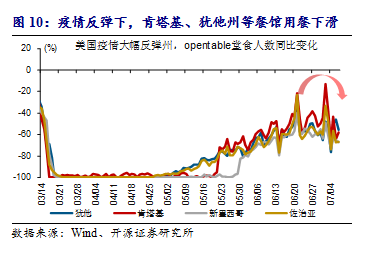

伴随复工推进,美国企业逐步恢复生产,零售、餐饮等线下消费开始复苏。企业生产端数据显示,5月以来,美国粗钢产量止跌反弹,从1144千短吨/天逐步增加至1268千短吨/天;同时,美国发电量从64307Gwh/天提升近40百分点至87540Gwh/天。线下消费端,5月初至今,美国餐馆堂食用餐人数同比增速由-100%逐步修复至-65%左右,零售销售环比也由-97%抬升至-52%。

虽然复工以来经济活动重新升温,但美国经济整体修复节奏较慢,经济发展水平较疫情爆发前依然存在巨大差距。

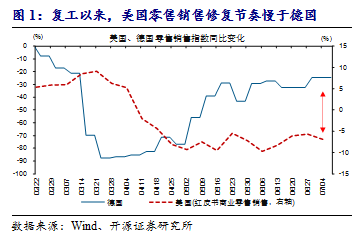

以高频的美国经济领先指标WEI指数(每周经济指数)和同步指标红皮书商业零售销售同比数据变化为例。疫情蔓延后,WEI指数、红皮书商业零售销售同比增速在6周内,分别由1.1%、5.3%大幅下滑至-11.5%、-9.5%,创历史新低。复工开启以来,WEI指数虽然有所反弹,但截止到7月4日,经历9周的改善后,依然仅达到-6.8%的水平,远低于疫情爆发前。与WEI指数走势相似,红皮书商业零售销售同比增速改善较慢,目前仅修复至-6.9%。

全球范围来看,美国经济的修复节奏,远不及复工时间相近的德国。德国自4月20日起开始复工,复工时间与美国相近。但从复工后的经济修复节奏来看,德国远快于美国。例如,4月下旬以来,德国零售销售同比增速由-72%大幅改善至-25%,而同期美国零售销售(红皮书商业零售销售)同比增速仅从-8.1%反弹至-6.9%。餐饮消费方面,近2个月来,德国餐馆堂食用餐人数同比增速由-100%抬升至-1%,而美国用餐人数增速仅从-100%修复至-65%左右。

美国经济的修复节奏,甚至慢于复工开启时间相对更晚的意大利、法国等。意大利、法国开启复工的时间分别为5月4日、5月11日,晚于美国。但从经济修复节奏来看,意大利、法国均快于美国。以谷歌指数为例,复工至今,意大利、法国谷歌工作指数分别提升了22、47个百分点,超过美国的9个百分点;意大利、法国谷歌交通指数分别提升33、85个百分点,超过美国的22个百分点。谷歌居家指数上,意大利、法国分别下降了16、23个百分点,也超过了美国的9个百分点。

02

复苏能否加速?低利率环境下私人部门资产负债表修复是关键

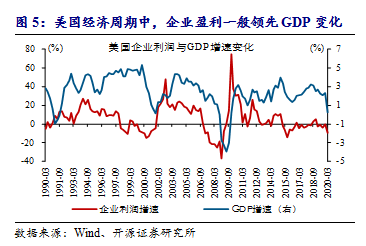

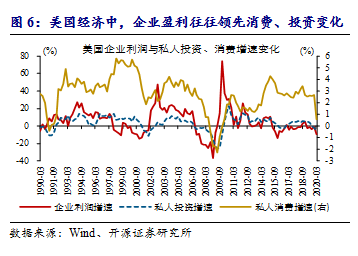

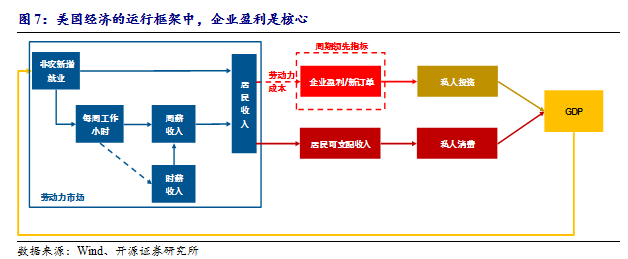

美国经济周期中,企业盈利是最核心的驱动力,领先私人投资、消费及GDP等变化。虽然美国GDP中私人消费占比接近70%,但企业盈利才是驱动美国经济的最核心动力。从美国经济的运行逻辑来看,私人投资和私人消费共同主导GDP走势。其中,私人投资直接由企业盈利决定,私人消费主要受劳动力市场影响(通过收入影响消费),而后者景气变化与企业盈利走势密切相关。

美国企业盈利的走势,与企业的劳动力成本和融资成本等变化高度负相关。美国企业的生产成本,主要包括劳动力成本、融资成本、资本折旧等。由于占比高、波动大,劳动力成本和融资成本的变化,对美国企业盈利影响最大。

历史经验来看,劳动力成本和融资成本增速抬升时,美国企业盈利增速往往加速回落;而劳动力成本和融资成本持续回落时,美国企业盈利一般加速增长。

美国企业劳动力成本、融资成本,分别主要受就业环境、美联储货币政策影响。美国失业率加速下滑阶段,随着劳动力市场不断趋紧,美国企业的劳动力成本增速往往加速抬升;而一旦失业率开始上行,企业劳动力成本增速一般趋于回落。同时,美国企业融资成本主要受美联储货币政策、实际利率水平影响。其中,随着美联储收紧货币、带动实际利率水平上行,美国企业融资成本增速往往趋于抬升;而随着美联储开始放松货币、带动实际利率水平回落,美国企业融资成本增速一般持续下滑。

回溯历史,历次美国经济走出衰退,与美联储放松货币带动企业融资成本大幅下滑,支撑企业盈利止跌反弹紧密相关。美国经济周期的转向,一般缘于企业盈利变化。其中,企业盈利在经济衰退阶段“率先”修复(带动经济复苏),与低利率环境大幅降低企业融资成本紧密相关。具体来看,经济衰退阶段,随着美联储大幅降息(包括QE等),美国企业融资成本趋于加速回落。受此影响,美国企业盈利下滑速度往往开始放缓,并在随后止跌反弹。美国企业盈利修复,一般也受到劳动力成本回落支撑,但由于工资刚性等,后者回落速度往往慢于融资成本。

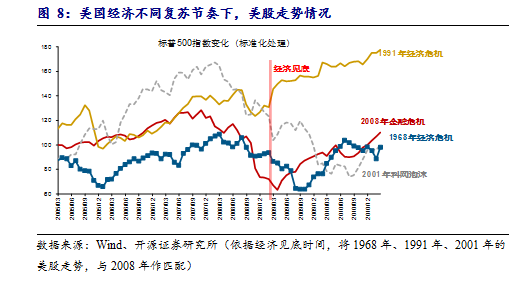

企业盈利止跌反弹带动下,美国经济往往走出衰退,但随后的复苏节奏一般不尽相同。对比1968年、2001年、1991年、2008年的美国经济走势,不难发现,美国经济在2008年和1991年走出衰退后的复苏节奏,明显快于2001年和1968年。不同的经济复苏节奏下,美国资本市场表现存在显著差异。以美股为例,伴随着经济快速修复,美股在2008年和1999年自低点反弹的速度,远快于2001年和1968年。

美国经济在2001年和1968年复苏相对缓慢背后,是私人投资、私人消费、居民收入及就业市场等修复节奏的全面落后。就业、收入数据来看,无论是2001年、还是1968年,美国非农就业增速及居民收入增速跨过低点后的反弹节奏均较为缓慢,远不及2008年和1991年。受此影响,美国私人消费增速在2001年和1968年止跌反弹的速度,不及2008年和1991年。与就业、收入及私人消费的走势类似,美国私人投资增速在2001年和1968年修复的速度,也明显慢于2008年和1991年。美国经济走出衰退后的复苏节奏存异,主要是受私人部门资产负债表修复进程等影响。不同于2008年和1991年,美国经济在2001年和1968年还遭受了公共危机冲击。其中,2001年9月,发生“911事件”,近3000人遇难;1968年下半年,爆发大流感疫情,超过3万人死亡。公共危机的出现,拖累了私人部门资产负债表修复进程,最终影响到经济反弹节奏。以2001年为例,遭遇“911”事件冲击后,美国私人部门偿债率下滑速度明显放缓,企业及居民经济行为随之受到影响。直至2003年,偿债率水平降至相对低位后,美国企业投资及居民消费才开始加速改善。

03

疫情对经济行为的干扰结束前,美国经济难以大幅改善

疫情爆发后,美联储快速行动,通过降息、重启QE等带动利率水平大幅回落。疫情在美国本土大范围蔓延后,美联储在2周内紧急降息150bp,并重启QE、大举购买资产。

同时,美联储还创立了PMCCF、SMCCF等一二级市场融资便利工具,直接为企业提供流动性。美联储一系列宽松货币政策操作下,美国名义、实际利率水平双双大幅回落。微观企业层面,商业票据利率快速降至0%附近,高等级及高收益级信用债的信用利差也见顶回落、持续收窄。受美联储大幅放松货币政策、带动实际利率水平降至历史低位影响,美国企业融资成本显著下滑。如上文分析,美国企业融资成本主要受美联储货币政策、实际利率水平影响。在美联储放松货币、实际利率水平回落阶段,美国企业融资成本一般持续下滑。与以往相比,美联储目前提供的流动性规模已创历史之最,美国实际利率水平也已降至历史低位。这一背景下,美国企业融资成本显著下滑。

伴随着企业融资成本显著下滑、支撑企业盈利逐步止跌反弹,美国经济具备了走出衰退的能力。受企业融资成本显著下滑支撑,美国企业盈利预计将逐步止跌反弹。同时,失业率飙升下劳动力成本的回落,也将有助于美国企业盈利修复。从美国企业盈利的高频领先或同步指标最新变化来看,无论是制造业PMI、还是资本品新订单增速,自5月起均有所反弹。

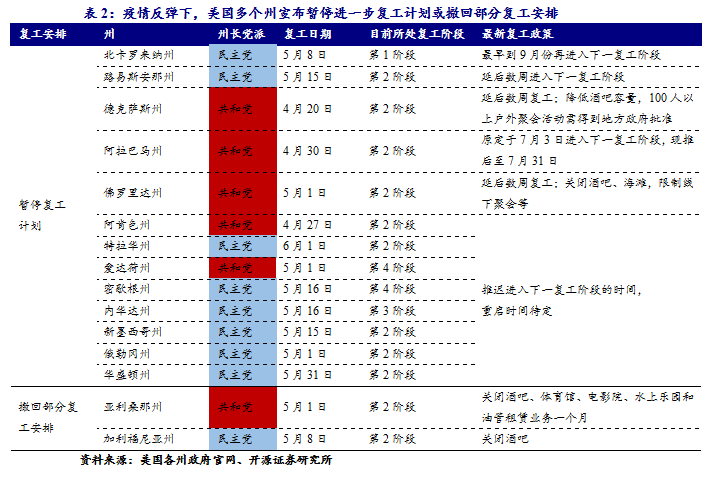

尽管经济具备走出衰退的能力,但因部分州“带病”激进复工以及疫情防控措施不利等,美国疫情形势6月以来急剧恶化。6月初至今,美国每日新增确诊病例由2万例/天左右大幅反弹至5万例/天以上,刷新疫情爆发以来新高。州层面来看,由于“带病”复工,以及复工后激进地放松甚至取消防控措施,多数共和党掌控的州疫情大幅反弹,佛罗里达州、德克萨斯州日均新增确诊病例更是由1000例左右激增至7000例以上。民主党州方面,更加谨慎的复工安排下,疫情形势总体控制较好。其中,加州、北卡罗来纳州等少部分州疫情出现反弹,主要与6月初爆发的反种族歧视抗议活动加速疫情传播有关。

受疫情影响,美国私人部门资产负债表修复进程开始放缓,压制企业及居民经济行为。疫情爆发后,美国出现破产潮及失业潮,企业及居民资产负债表受损严重。虽然在大规模财政刺激、货币宽松政策及随后开启的复工计划支持下,美国企业及居民资产负债表有所修复,但修复进程持续受疫情干扰。以居民部门为例,持续领取失业金人数的下滑速度一直较为缓慢,6月以来伴随疫情反弹,更是出现抬升。这一背景下,美国居民的经济行为持续受到压制。数据来看,6月以来,美国消费者信心指数继续低企,线下餐饮消费增速等更是由涨转跌。

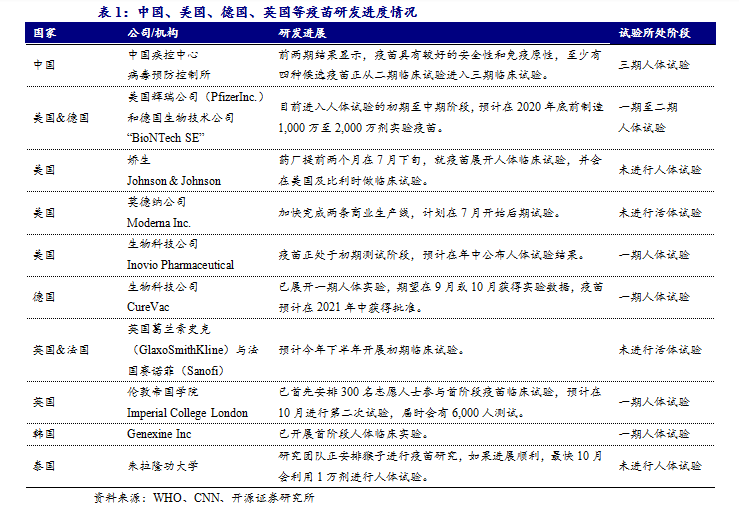

在此次疫情对经济行为的干扰结束前,美国经济的修复节奏或将难以加速。随着美国各州因政治利益不同等在疫情防控上各自为政,以及当前社会体制下疫情防控思维难以建立,美国疫情反复或将成为常态。对于美国经济而言,在新冠病毒疫苗上市前,疫情可能将持续拖累私人部门资产负债表修复进程,导致经济修复节奏难以加速。从新冠病毒疫苗的最新研发进展来看,中国暂时领跑,美国、德国、英国等有序推进。世界卫生组织(WHO)7月3日表示,一切进展顺利的情况下,新冠疫苗“最快”可能在2020年年底上市。

极端情况下,若疫情形势持续大幅恶化、引发美国政府推出第二轮防疫封锁措施,不排除美国经济二次探底风险。6月下旬以来,随着疫情大幅反弹,德克萨斯州、佛罗里达州、密歇根州、华盛顿州等纷纷宣布暂停进一步复工计划。加州、亚利桑那州等,虽未暂停复工,但也撤回了部分复工安排,包括重新关闭酒吧、限制室内公共活动等。对于美国经济而言,极端的风险主要来自疫情形势持续大幅恶化,引发政府实施第二轮防疫封锁措施。一旦发生,美国私人部门资产负债表可能将再次严重受损,拖累经济二次探底。

04

市场高估美国经济改善,未来风险资产波动或将抬升

5月开启复工以来,美国经济大幅改善的预期,成为主导海外市场的核心逻辑。主要大类资产中,伴随盈利预期改善带动估值大幅提升,美股进一步上涨;与此同时,长端美债收益率自低点逐步上行,美元指数由涨转跌,黄金受通胀预期抬升支持、延续上涨态势。未来一段时间,随着疫情对美国经济修复进程的拖累加速显现,市场或将下修美国经济的预期。对于美股而言,在估值已达历史高位背景下,盈利预期的下修可能导致指数波动率上升。其他资产方面,长端美债收益率走势或趋于震荡,美元指数受益于经济预期下修或重回升势。风险资产波动率上升的环境下,黄金是最佳的对冲资产之一,配置价值依然凸显。

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓