热门资讯> 正文

摩根大通警告全球金融资产相关性达到二十年来最高

2020-06-17 22:43

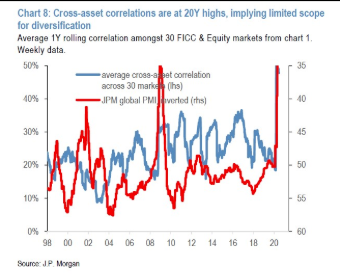

各类证券间的高度相关性意味着实施多元化投资策略变得更为困难

信贷息差与股票价格之间的历史负相关性可能会进一步减弱

全球各金融市场的关联度正在达到二十年来最高水平,因为眼下除了疫情带来的经济影响及美联储刺激措施以外,其他都显得无足轻重。

据摩根大通的分析,包括可转换债券、大宗商品、新兴市场股票在内,30种资产的一年期关联系数大幅飙升,令各类投资者的多元化投资策略变得难以成功。

这一切都表明从3月开始的由宏观因素驱动的市场面貌没有改变。

在新冠病毒拖累企业盈利之际,政策制定者推出了救助方案,宏观新闻主导交易员的仓位配置,无论是同一资产类别还是各资产之间,证券价格普遍呈现齐上齐落格局。

本周就是一个很好的例子。在美联储宣布将开始购买单只公司债券后,标普500指数随信贷市场一起跃升,这两种资产类别之间的关联性达到2006年以来的最高水平。

“许多资产都在响应相同的主要驱动因素,那就是流动性,”Thomas Miller Investment首席投资官Abi Oladimeji表示。 “这使得创建真正多元化的投资组合更具挑战性,因为不同的资产类别突然曝露于相同的风险敞口。”

至少美国投资级信贷市场与标普500指数之间的相关系数不再是令人安心的负值,而是在上周达到2006年以来的最高水平。

摩根大通跨资产基本面策略师John Normand在一封电子邮件中写道:“在美国国债收益率处于低位之际, 美联储可能通过购买信贷产品,而不是购买美国国债来影响金融状况。信贷息差与股票价格之间的历史负相关性可能会进一步减弱。”

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。