热门资讯> 正文

一年卖出888亿去化超九成 闽系黑马金辉变道港股IPO

2020-03-30 18:21

来源:易简财经

3月25日,作为一家准千亿房企,金辉集团正式启动赴港IPO。

近几年,在A股大门紧闭的环境下,港股市场成了内地房企上市的聚集地。在TOP40房企里,金辉集团是为数不多未上市的一个。

2019年888.6亿元的销售成绩单,以及近三年年复合增长率为48.5%的收入水平,金辉近几年的表现,是一条平滑的向上趋势线。在上交这份申请的时候,我们相信它是底气十足的。

作为一家“非典型”闽系房企, “稳健”一直是行业对它的印象。

直到近三年,金辉从投资到销售均开始提速,稳居房企四十强,展露锋芒,一步步走到IPO门前。

- 1-

近在咫尺的千亿目标

从近年的数据来看,金辉在规模扩张中,走出了一条稳健的向上趋势线。

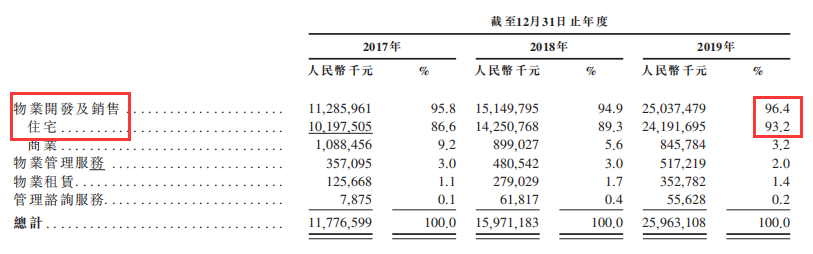

招股书显示,2019年其收入近260亿元,近三年年复合增长率达48.5%,其中房地产销售是核心贡献点,最新占比96.4%。

同期,金辉的净利润分别为人民币22.21亿元、23.00亿元及26.90亿元,年复合增长率为10.0%。其中,2019年净利润增长率为16.96%。

从销售数据来看,金辉集团2017年-2019年全口径销售额数据分别为445.1亿、746.8亿、888.6亿,销售额排名稳定在行业40名左右,同时每年会实现1-2名的提升。

另外,在中国房地产业协会发布“2020年中国房地产开发商前五十强”中,金辉控股位列第36名;在中国指数研究院发布“中国房地产开发商前百强”中,金辉位列第37名。各项排名没有太大跳跃,都在稳步爬升。

虽然近两年,“房住不炒”多次被重申,楼市降温明显,各大房企的发展增速也在逐步回落。

但金辉的加速,是在它稳定发展的节奏内。

2019年克而瑞销售排行榜上,金辉以888.6亿的全口径金额位列第40名,不喊千亿口号的金辉,其实与目标近在咫尺。

- 2-

足够放心的债务水平

稳步爬升的同时,金辉也一直在控制自己的债务水平。

《2019中国房地产上市公司测评研究报告》显示,125家上市房企的净负债率均值为92.52%。

而根据招股书,2017-2019年度,金辉集团资产负债率分别为83.18%、85.46%、85.68%,负债率基本保持稳定、与主流上市房企基本持平。

另外,作为一家非上市房企,金辉在筹资上的配置非常多元化。

除了使用银行授信、公司债券等融资工具外,金辉还打通了境外美元债的融资方式。去年10月,金辉成功发行了首笔境外美元债,发行规模2.5亿美元,期限为2年。

融资渠道的拓宽,加上高达95%的项目去化率,让金辉得以维持现金流的稳定。

截至2019年6月30日,金辉一年内到期的非流动负债余额为141.81亿元。结合期内102.4亿的营收、888.6亿的全年销售额,以及不断流入的融资金额,足以应对短期负债。

对于金辉业绩及财务的稳定,资本市场也表示了认可。

根据公开信息,资本市场多家国内外评级机构,都给予金辉集团较高的主体信用评级。

其中,国际知名评级机构标普在2019年10月给予金辉集团长期主体信用评级“B”,评级展望为“正面”。

联合信用评级有限公司则在2019年5月,给予金辉集团主体信用等级“AA+”,这也是尚未上市的规模房企所获得的最高主体信用评级。

- 3-

迈开步子也求稳

前面的路子铺扎实了,金辉在扩张的路上步子越迈越大。

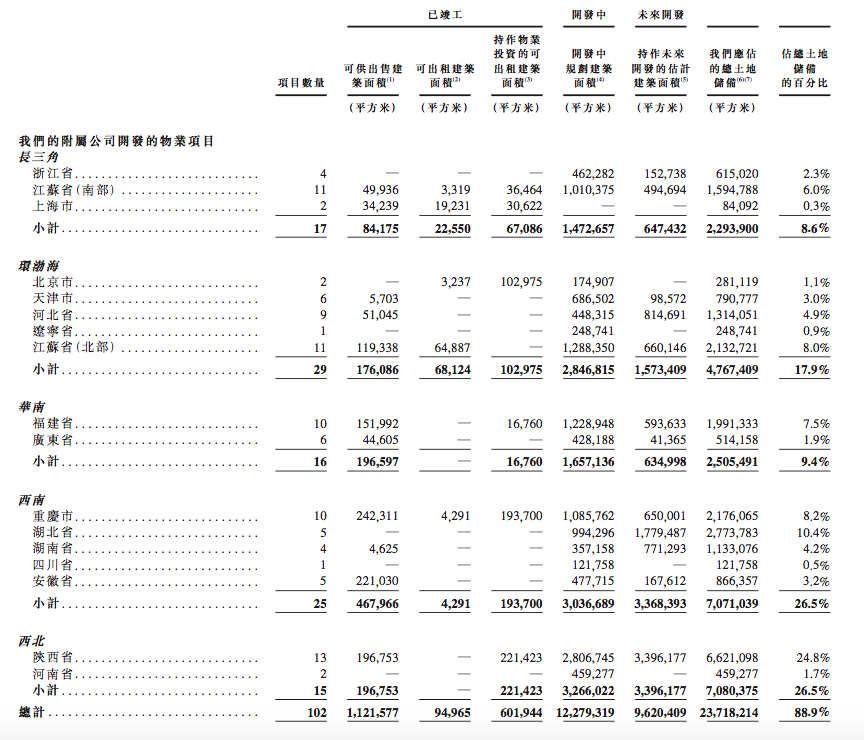

目前,金辉集团已进入30个城市发展,在建及拟建项目共计84个。

其项目多分布在长三角、中西部、环渤海、珠三角区域等经济发达与具有高增长潜力的地区。重点布局一线、环一线及二线核心城市,如北京、上海、天津、重庆、杭州、南京、苏州、武汉、西安、福州、石家庄等,并且在上述多个城市中进入销售十强。

2019年,金辉抓住土地市场低迷的窗口期,以较低代价进行了土地储备的有限扩充。

根据克而瑞的数据,2019年1-6月,金辉集团以503.5亿元的新增货值列上半年房企排行榜第31位。招股书显示,截至2019年12月31日,金辉控股所持土地储备总建筑面积为2667.4399万平方米,其中93.4%位于二线城市及核心三线城市。

从拿地溢价来看,自2019年1月以上,金辉新获取的土地,大部分溢价率均低于35%,溢价率超过40%的地块,所占比例仅为一两成。而从土地价格来看,金辉也偏好选择20亿元以下的地块,不轻易拍地王。

可以看到,在项目拓展上,金辉奉行的依旧是一个“稳”字。

- 4-

逐鹿IPO成为必然

客观来讲,房企一旦发展到一定规模,为了可持续发展目标,为了推动企业规范运营,为了提升企业品牌形象,上市是一条切实可行的道路。

而融资环境持续收紧,资金面承压的大背景,则会进一步加快房企的上市行动。

A股房企IPO冰封许久,所以2018年开始多家房企选择逐鹿港股。在A股等待四年之后,金辉集团同样选择转身冲向港股。

根据招股书,农银国际、中信里昂证券、海通国际三家为金辉此次IPO的联席保荐人。金辉此次赴港上市,所募得的资金将主要用于为现有项目拨资、部分偿还项目开发的部分现有信托贷款,以及一般业务运营及运营资金。

随着金辉集团规模逐步向千亿靠近,若能顺利在港股上市,相信在资本市场的助力下,金辉的品牌影响力、业务规模,将得到进一步的充实。

推荐文章

要点速递!《跑赢美股》春节特别直播核心观点总结

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升