热门资讯> 正文

2020 最新投行排名,将高盛挤出第一的投行是什么来头?

2020-02-19 07:51

- 高盛(GS) 0

来源:今融道APP

金融圈求职‘风向标’的Vault排名

今年榜单再一次洗牌

九大行只剩3家挺进前10

而常年榜单第一的老大哥高盛

头一次被挤到了第三!!

哪家投行这么牛?!

01

高盛被踢出No.1

话不多说,先看榜单Top 10:

曾经叱刹风云的九大行——高盛、摩根士丹利、JP摩根、瑞士银行、德意志银行、美林证券、美洲银行、瑞士信贷第一波士顿CSFB、花旗,如今只剩下3家还在前10。

并且,瑞银被挤到了第19名,摩根大通、瑞信、巴克莱、花旗都排在20名开外,德银的排名进一步后退到第37位。

精品投行在2020年迎来全面胜利。

02

最神秘贵族投行

Centerview Partners

Centerview Partners(以下简称Centerview)成立于2006年,由 UBS 副主席 Blair Effron 与 Wasserstein Perella的CEO创立。

Centerview Partners被称为华尔街最神秘的贵族投行,只有两种业务:并购咨询和重组,两种业务都为客户解决战略、财务和运营问题。

Centerview Partners NY Office

Centerview的风格是只参加最大的M&A,战绩有:

- 迪士尼以850亿美元收购21st Century Fox

- 时代华纳有线电视公司以790亿美元的价格与Charter Communications合并

- Express Scripts以670亿美元出售给CignaCBS与Viacom 480亿美元的合并

不仅如此,Centerview还横扫了Vault细分榜单上几乎所有第一名。

这其中,Centerview不输高盛的Base和远高一截的Bonus,一直以来为金融圈津津乐道:

与之相比,是薪酬榜Top 10中九大行的集体出局:

2020 Best Banking Firms for Compensation

03

Boutique Bank之崛起

精品投资银行指Boutique Bank,是相对九大投行(Bulge Bracket)而言的。精品投行一般规模较小,或专注于某类金融产品、或专注于某些行业、或专注于某些业务、或专注于某些市场,又或者平台齐全但规模相对较小。

直观分类见下图:

1Evercore

在这些新兴的精品投行里,由罗杰·奥特曼(Roger Altman)领导的Evercore Partners是其中规模最大、成长速度最快的Boutique Firm。Evercore拒绝做高风险业务,不从事自营交易,不做客户放贷,主要业务是向企业首席执行官提供并购和重组方面的咨询意见。

Evercore被Wall Street Oasis评为全美最值得推荐工作的投行,原因是:公司处于成长期,公司薪酬、文化氛围都比较好,个人能够得到较好的发展。

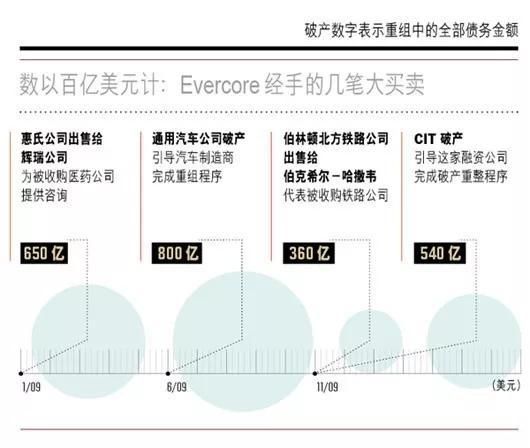

辉瑞公司(Pfizer)收购美国惠氏公司(Wyeth);通用汽车(GM)救援方案;TPG收购IMS Health等为人熟知的数以百亿美元计的deals都是由Evercore经手的。

2

Lazard Ltd.

华尔街传奇的投资银行,被誉为“并购鼻祖”,华尔街百年老店之一,专注于并购和资产管理,市值近70亿美元, 约2800人规模,全球有近20个office。

Lazard以大型,复杂和跨境任务的建议而闻名。

3

Greenhill & Co.

如果对摩根士丹利的历史略有了解的人应该知道这个名字——Robert Greenhill,也就是Greenhill & Co的创始人。他曾经是摩根士丹利的全球兼并收购业务负责人,也是后来成为Jefferies的Vice Chairman的Bob Lessin在摩根时的mentor(Lessin是当时摩根士丹利历史上最年轻的合伙人)。

Robert Greenhill

Greenhill 自称是一家“独一无二”的投行。它的结构确实跟同行有很大的区别。在 Greenhill,独立是 Greenhill 人的信仰,这是因为它并不是大金融机构的一部分,能够避免内部利益带来的矛盾冲突。Greenhill 的第二准则是专注:专注 M&A 服务20年。

4

Moelis & Company

在投行业,你可以不知道Moelis这家投行,但你一定要知道Ken Moelis这个人。Ken Moelis曾是UBS投行部门负责人,在《The Accidental Investment Banker》中被誉为 “legendary banker”。Ken Moelis是一位极其传奇的IBanker,标准的Wharton Style: super smart, self- motivated, hard-working。美驰是 Ken Moelis 带着瑞银当时在洛杉矶的团队出来创的公司。

公司成立当年就做了Blackstone买希尔顿酒店的大交易, 且挖了不少其他各大投行的并购负责人、行业组负责人,其中包括后来管着 Moelis伦敦和亚太业务的、原Merrill的EMEA投资银行业务负责人Mark Aedy。

当然,精品投行之间也有Tier1,2,3,各家的排名也众说纷纭,WSO 点评的 Elite Boutique 排行算是获得比较多人的认可:

在大家最关心的薪酬方面,精品投行吊打九大行,已是行业公开的秘密。

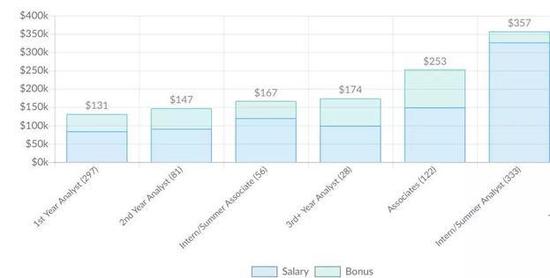

九大投行中 1st Year Analyst 的平均薪资为$125,000,3rd Year Analyst的平均薪资为$148,000,2nd Analyst的薪资会有略微的上涨。Associate 的平均薪资为$222,000。

Bulge Bracket Banks

#平均薪酬:基本薪资+bonus

表单单位:$1000

精品投行中1st Year Analyst 的平均薪资为$131,000,已经超越了9大投行,在精品投行中除了2nd Analyst的薪资略低,其余3rd Analyst和的Associate 的平均薪资都超过了九大投行。

Elite Boutique

#平均薪酬:基本薪资+bonus

表单单位:$1000

04

如何进入精品投行

1 招聘流程更灵活

精品投行的招聘流程往往更加灵活,招聘对象不会只限于Target School的学生,招聘时间上的弹性也更大。换句话说,即使你不是普林斯顿毕业,没有3.9的GPA,也没有投行实习经历,要得到他们的青睐也没有那么困难。

由于精品银行内部层级较少,如果你精心写了邮件,直接发给这些公司的高级银行家,会有更大的概率收到回复。

2 绝佳跳板

尽管大家通常认为只有在顶级银行从事两到三年投资银行业务的分析师才能得到最好的私募和风投工作,然而,在精品投行的工作经历也有同等甚至更重的分量。

虽然不能说在一个规模小一点的投行两年的工作经历更有价值,毕竟高盛或者摩根士丹利这样的公司在简历上还是很有分量的,但精品投行的经历也有特别的价值。主要体现在在精品投行里你不仅会承担更多的职务,更重要的是你能在一些特定的领域里发展自己的专长。

3 与众不同的经历

在精品投行里的经历能让你在任何面试中都能分享有趣的见闻。大多数在高盛或者摩根士丹利的分析师都有着相似的经历,并且他们在公司并不承担什么责任。这也不是他们的错,只是在大的投行里,层级决定了更明确的责任分工。

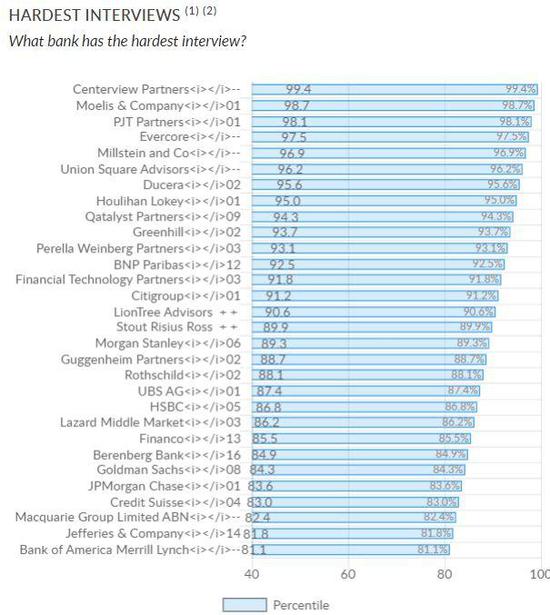

根据WSO发布了投行面试难度排名,前几名都是精品投行:

比起名校光环,他们更青睐专业能力丰富的同学,也就是Technical上要打得过。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息