热门资讯> 正文

逆境中成长的小米手机

2020-02-17 09:15

编者按 小米集团最近股价上涨颇多。市场对小米的观点分歧也很大。特别是对小米的手机业务,很不看好。我们根据最新的全球四季度手机出货量数据,最新的大受欢迎的最新推出小米10手机,为大家详细分析小米的手机业务,我们仍坚持强烈看好小米,他是一个独一无二的新物种,潜力还没有充分发挥。

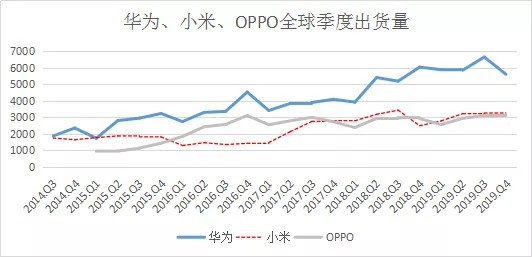

近期国际调研机构公布了全球手机出货量统计数据,其中我们关注的小米单四季度全球出货量达到3280万部,该出货量为小米单四季度历史最高值,同比增长31.1%。全球全球出货量达到1.25亿部,与我们此前对年均出货量基本要求相符合,同比增长5.5%,增长率排名第二。

公司2月13日发布的小米10一如既往的延续了公司高性价比,大量的新技术,新材料,在各类旗舰机中具有很强吸引力,预期对2020年出货量与收入将带来积极影响。当前公司也公布了2019营收会突破2000亿大关,基本符合我们预期。预期2019非国际标准财务净利润增长35%,达到115.49亿。2020受新品发布节奏加快,预期出货量与平均售价都将出现一定提升,2020营收有望达到2470亿,非国际财务净利润达到148.2亿,同比增长28.32%。

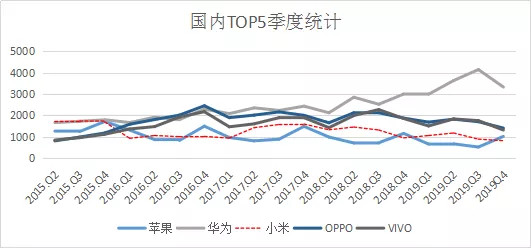

我们整理了以往各个厂商手机出货量,以往的数据表明,全球手机出货量与国内手机出货量都呈现出以下共同点:

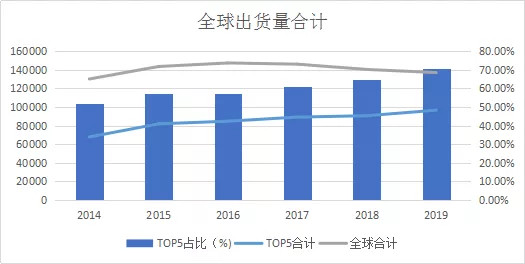

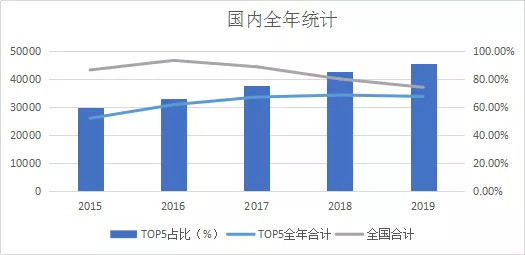

1. 市场集中度在不断提升。2014年全球前五大手机厂商占比为52%左右,2019年前5大手机占比达到70%左右,头部集中趋势越发明显。从国内统计表现看,2015年前5大手机厂商占比为60%左右,到2019年已经达到90%以上,集中趋势更加明显,竞争程度也更加激烈,小厂商市场份额不断被侵蚀,预期国内集中度最终能达到95%以上,行业排名短期内很难再度出现新的巨头厂商,暂时也很难出现谁消灭谁。

而全球70%左右集中度未来很大概率会再度出现提升,在没有颠覆性产品技术出来前,大厂凭借出色供应链、产品设计能力在竞争中很难给小厂商崛起的机会。

2. 总体出货量面临下滑的挑战。全球智能手机出货量至2017起已经连续三年停止增长,国内出货量也呈现出相似表现,经济活跃地区智能手机都处于存量市场的争夺。

在皮尤研究中心数据中,2018年发达国家智能手机渗透率(智能手机占总人口)为中位数为76%,发展中国家渗透率中位数为45%。而印度为24%。在智能手机销售渗透率占比上,2017年国内智能手机销售占比95%以上,欧洲地区为85%,印度占比不足50%。2019年三季度非洲地区功能机销售占比达到64%左右。

国内智能手机市场受厂商影响,竞争显然更为激烈,但市场需求上也更大,属于存量市场的竞争。而新兴地区如印度还属于增量市场,智能手机销售占比还存在较大提升空间。全球未来出货量的增长,新兴市场智能手机占比提升,将会成为主要动力。

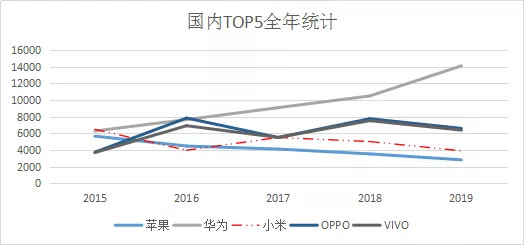

从全球前5的出货量统计中,国内厂商占三席,近几年成长速度表现强势,在全球占比中,华为、小米、OPPO出货占比由2015年20.79%上升至2019年35.04%。其中华为出货量相当勇猛,苹果出货量连续几年出现下滑,小米与OPPO不相上下。

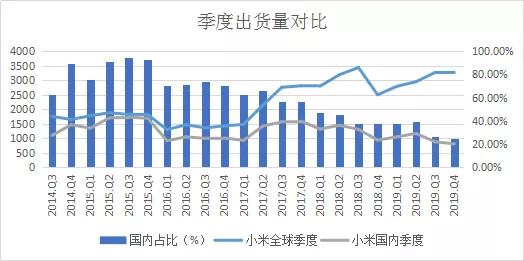

三星在全球出货量一直处于霸主地位,国内市场基本被本土厂商划分。在出货量对比中,可以明显看出华为国内出货量一骑绝尘,2019年全年华为国内出货量占华为全球出货量60%以上,国内出货量增长是全球出货量主要动力。在小米出货量全球与国内对比中,2017之后就呈现出了不同的方向,国内出货量开始走低,全球出货量反而有所改善,海外市场成为出货量增长的主要动力。

2015-2017小米国内出货量与全球出货量基本同步,近两年开始出现改变。如果单纯以国内情况看,小米手机情况确实不如从前,放眼全球而言又好过以往。以国内数据和市场情况来看小米手机,难免会形成以偏概全。小米手机海外策略与进展从出货量占比情况看,是非常有效的。就OPPO情况而言,国内出货量高于小米很多,但在全球出货量统计中,却又不如小米,显然海外市场上小米更受欢迎。这与我们大部分人在国内所见有着很大差别。

2019年三季度小米手机平均单价为1006.5元,虽然没有其他厂商数据,但可以预期经济活跃地区平均单价会更高,小米手机在品牌定位划分之后,此次小米10的发布,对经济活跃地区推出高端机,从而拉升平均单价是很好的策略。结合小米的商业模式,在经济欠发达地区走量,只要总体出货量保持年均1.2亿部水平,整个商业模式运转将保持稳定。

就每个季度对比情况看,华为2018-2019各个季度出货量与同行差距越拉越大,其中国内2019Q1-Q3表现更是超越以往任何时候,“贸易战”反而成了华为手机国内销售最好的推进力。在第四季度却出现了全年单四季度第一次下滑。详细看国内单四季度即便下滑也处于历史单四季度最高水平,而全球单四季度出货量却已经低于2018年单四季度最高值,可以推断出海外市场下滑非常严重。

小米手机的情形恰恰相反,国内单四季度出货量基本处于历史低谷,全球出货量单四季度录得了历史最好水平。结合上面全球全年数据看,小米手机海外市场可以说越战越勇,而国内节节败退。这里再次重申,对投资者而言如果只看小米国内情况,极其容易陷入误区。

小米自己所言为了5G去库存控制了节奏,导致国内手机销售下滑。小米去库存从公司的报表上我们大致可以推测出确实存在,但下滑的原因还是华为今年太强,强的原因内在外在均存在。从OPPP与VIVO情况看,至二季度之后也在下滑,三者基本均处于下滑局面,很难说三者都是为了去库存。出货量不理想也并非从2019年开始,我们可以追溯至2018年初。

国内手机市场下滑的大环境下,总额需求已经降低,此消彼长影响会更明显,国内市场的竞争程度高于其他市场,而今年前三季度国内手机市场是华为“势”不可挡的时刻,三家国内厂商维持稳定就已经很艰难。苹果四季度历来处于全年季度最好水平,可比性不强。

在季度出货量中,可以更明显的感受到小米比OPPO更受海外市场欢迎。第四季度小米手机国内出货量占全球比例为24.7%左右,OPPO占比为42.68%,华为为59.25%。若OPPO海外占比出现提升,则能超越小米,反之小米国内出货量提升也能拉开OPPO。在此次疫情影响下,从手机出货量占比上看,小米手机所受影响会低于其他厂商。

我们从各个季度详细对比中,可以清楚的感受到国内与全球出货量所形成的剪刀差在不断扩大,在2015年国内出货量占全球出货量比例在80%左右,最近两个季度已经减低至20%左右,在国内降低的同时,全球出货量依然维持着较高水平。

小米手机全球出货量大幅度增长在2017Q1-2018Q3期间,2017Q1-2017Q4虽然国内也出现增长,但海外增长速度显然更快,进入2018Q1之后,海外出货量开始大放异彩,在2018Q3达到峰值,2018Q4出现了较大幅度回来,这与小米集团股价走势也有着很大关联度,国内与海外手机出货量双重下滑,投资者对其信心难免摇摆。

经过一年的发展之后,更可以看到目前小米手机海外市场构建更加稳定,公司管理层对海外市场需求把握程度可能更好。我们相信这样的成果不仅是华为海外市场遇阻原因,更有公司自身品牌影响结果。

我们观其总体趋势线与华为2018Q3-2019Q3国内趋势较为相似,上升之后下一个季度出现大幅度回落也非常相似。从小米的趋势线上或许可以判断出华为国内手机再度出现2019年大幅度上升的概率比较低。其原因一是手机更新速度与存货之间的矛盾,会使得厂商压缩新机推出节奏。华为当前的存货从调研机构反馈看已然较高,加上此次疫情影响,春节期间线下销售受到很大打击,对库存消化也会带来很深影响;二是来自于其他厂商出于争夺市场动力给出更有利于消费者与经销商的活动。

我们引用Gartner预测,在2020全球智能手机增长3%的结果下,以IDC2019年出货量数据,2020年全年出货量将达到14.12亿部左右。在推测中若其他厂商受库存影响降低增长率,小米手机在今年推出近10款新产品的前提下,国内曲线走势有望出现2017年趋势,Q1平缓Q2-Q4出现上升,整个全球出货量有望达到1.35亿部,同比增长8%。(2019年全球出货量下滑-2.3%,小米全球出货量上升5.5%,相对提升7.8%。)

小米手机全球市场占有率会提升到9.56%,在当前的竞争格局下,小米手机长期能维持在10%左右的市场市占有率符合我们对手机业务的预期。

若国内手机出货量占比出现提升,手机平均售价也将出现提升,在2019Q3基准下年平均售价提升4%,手机单价达到1046.76元,2020年手机业务营业收入将达到1413.13亿,手机毛利收入有望达到100亿左右。预期2020营业收入达到2470亿,在非国标净利率6%的情景下,非国净利润为148.2亿,同比增长28.32%。

结论:

在对以往的数据进行回溯时,我们不得不承认手机属于风险很高的行业,从2012-2019年这八年时间,淘汰的知名大厂比其他行业来的更多,技术的更新与产品换代需要不断进行,稍不留神就可能被消灭。全球前5大厂商国内占三席加上VIVO相对全球市场国内市场竞争显得更为激烈,在渗透率上国内智能机销售占比已经达到极限,这样的大环境下各大厂商每进一步,都是在争抢和厮杀。

小米手机在2016年曾经跌落到“其他”序列,最终能再度站立起来海外市场发展功不可没,在方向的选择上相当正确,海外其他新兴市场智能手机渗透率还有很好的提升空间,尤其是印度、印尼人口大国对物美价廉的产品需求旺盛,这给了小米很好的发展土壤。2019年在华为手机海外市场遇阻的情况下,小米手机能在东、西欧进行快速的漫延占领市场,这对产品生命力是再度的证明。

对于国内与海外的市场情况,我们从数据反馈的情况看存在很大差别。一方面是国内出货量低迷,一方面又是海外市场高歌猛进。从OPPO数据看2018Q2到至今,OPPO在海外市场也没能竞争过小米,这其中反应出来的是小米手机模式的特别,至少性价比的标准衡量能达到什么层次,这对厂商的供应链、运营效率、管理等是很大的挑战。

此次发布的小米10是小米成立10周年一次重要的改变点,高端机型能否再抢占一定市场,对今后发展人均收入高的地区的有着很大影响。当前全球前5的厂商都有很强的实力,小米手机处于第四再去超越谁,是很困难的一件事。期望中是希望能在年均1.2亿部出货量基础上,手机单价能进行提升。

对小米手机而言,价格卖的高可能会带来手机毛利的提升,但未必会有想象中的那样的提升,填补自身产品的空白也是很大因素。目前4000-6000元已经进行覆盖,今年3000-4000区间也会有其他机型去覆盖。小米此次推出高端机型,市场会有很多其他声音,这一切犹如当年国产机型去挑战苹果高价时那样,觉得痴心妄想。

对小米发布会,我个人感受到的是一种执着,对产品细节的改变。从插线板到充电头这些很小但日常经常使用的硬件,到软件拍照阴影覆盖、身份证复印生成,都是很细节很日常的使用功能,非常的贴近用户,这种细节是很多大厂忽略的地方。相信未来还会有更多的这样的事件被小米改变。

在对方的领域一步步去与对方竞争,不断进行改进超越,对技术的实力的追求,在如此短的时间内达到这样的成绩极为不易。虽然小米是一家很年轻的企业,但给我个人的感觉已经有科技巨头的雏形,责任感、使命感对美好的追求,对设计的改进,对科研的投入,对细节注重等,都是一家成功企业的所拥有的品质。

任何一家伟大的企业,都不可能一帆风顺,在漫长发展的道路中,终究会有失误,也会出现产品不尽人意之时,更会有低潮,但能成为伟大企业,企业的文化与经营理念有着极为关键作用。小米成为世界最年轻500百强,走到今天是小米始终在前进,始终不甘人后的改变。

“始终坚持做感动人心、价格厚道的好产品,让全球每个人都能享受科技带来的美好生活”

统一回复,认为小米没有什么特别,这个意见代表了一大批的市场人士的看法。有一定道理,但先让我提几个问题

1.华为会干掉所有国内手机厂商吗?中低端靠荣耀,高端靠华为,过去市场占有率从25%到40多,未来能不能干掉OV,小米?

2.格力和小米的空调比拼的是什么?

3.代工厂为什么不能干掉品牌商,品牌商为什么不能干掉代工厂。比如富士康和苹果。

商业的道理很复杂,不是简单在办公室推演就可以预测未来。具体到小米,做到2000亿收入,本身就说明很多问题,市场上其他厂商都在睡觉吗?不是,都在拼死竞争,如果今天小米的成功不是以前能够预测的,那么未来的结果可能也未必能够预测。

的确,复盘小米的过去,找不到什么划时代的发明,找不到拼死一搏的壮烈,好像不值一提,没有什么是别人做不了的东西,所以未来不可能持续。这种思维太单一了,阿里,腾讯也没有什么是别人不能干的,但是当他们已经这么大的时候,本身就是竞争力。小米有这么大的规模,全球网络,全球的忠心消费者(也许不是最主流,也不是最大一部分,但绝对是最特别的一部分,要求性价比,独立自主,有思想)

未来不可预测,但我们觉得以20倍左右的市盈率,买入一家潜力无限,复合增长率有希望每年25%以上的公司,还是非常好的投资选择。特别是假如我们采用知常容道法投资的原理来投资,把小米作为组合中的前锋。占比20%左右。招行作为中坚。占30%,新华文轩作为后卫,占10%。再配比海康,分众,华海,中移动,中铁塔等等。那么我们就有信心,我们在一个较长时期,有80%的概率取得较好的复合增长率,而同时即使小米不成功,或者其他意外,我们就也不会有大的损失,还有恢复的机会。

投资股票本身就是有风险的是,不可能百分百成功,有人统计股市过去一百年的平均复合收益率是9%。但实际背后的真实可能是七亏二赚一平,这并不矛盾。

小米是好公司,有好特性,但肯定还要继续跟踪研究,及时调整,追求未来更高的胜率。

我们关注的几个关键点:1.小米10究竟有多成功?2.5G能不能够较快推行。3.AIOT硬件能不能继续发力,收入2020年能不能保持30%以上的增长?。。。。太多的未知,深入研究,及时调整。等待运气的判决。

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息