热门资讯> 正文

2020年黄金将继续走高 但警惕投资者情绪变化

2020-02-04 23:17

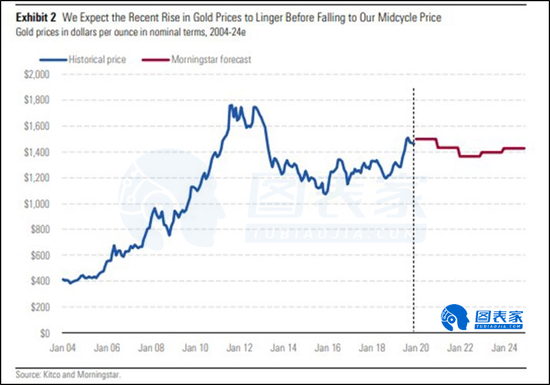

随着美联储在2019年三次降息,黄金的投资理由已经增强。从2019年6月到9月,黄金价格迅速上涨了250美元,至约1550美元/盎司。

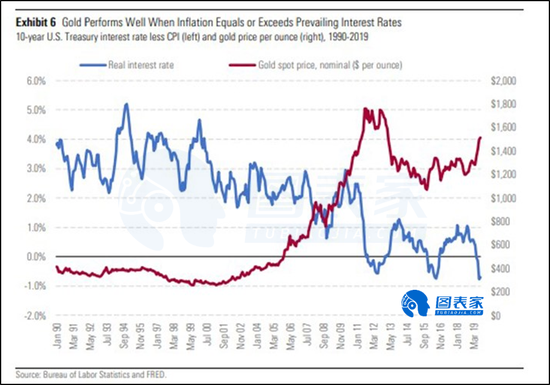

下图显示了黄金价格是如何随着长期实际利率变化的。当通胀率等于或超过利率时,黄金的投资吸引力就会增加。这是因为黄金被视为一种安全的实物价值储存手段,在不确定时期保护投资者的资金。相反,当投资者更愿意冒险,利率也更高时,投资黄金其实是在赔钱。

上世纪90年代和本世纪初,当利率处于相当高的水平时,黄金的相对吸引力不如投资,导致金价表疲软。然而,在全球金融危机和随后的复苏阶段,当利率跌至负值区间时,黄金作为投资的吸引力大增,因此金价也受益飙升。

首先,黄金作为避险资产,其避险需求与其价格息息相关,鉴于近期全球经济政治局面的动荡,黄金的避险需求居高不下。

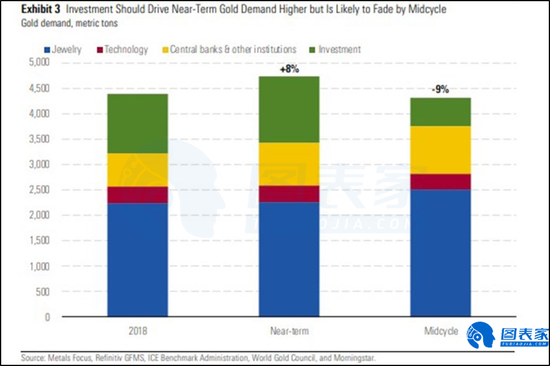

然而,从短期来看,投资需求是黄金需求的主要驱动浪。但它是相当不稳定的,因为投资者的情绪变化将影响黄金ETF资金的变化,这将对金价产生影响。

此外,除投资需求外,珠宝是黄金需求的最大单一来源,通常占黄金总需求的45%至60%。从2010年至2018年,除了除了央行购买黄金外,这是唯一的增长。

另一方面,中央银行往往也是黄金的一大需求,通常在任何一年中占总需求的10%至20%。尽管近年来,央行的黄金购买量有所增加,但可以发现大多数购买均来自于少数几个国家。在过去5年中,黄金储备最多的10个国家中,只有俄罗斯、中国以及印度是净买入者。从2014年至2019年,土耳其将其黄金储备量减少了27%,委内瑞拉出售了其黄金储备的56%。

总的来说,分析师Holly Black认为2020年黄金需求将比2019年增长8%,这主要是由于与投资相关的需求增加,其中主要来自于ETF投资者和央行。但鉴于投资者情绪的变化无常,若黄金ETF的需求减少,金价或迅速下挫,2022年或将跌至1250美元。

来源:图表家

推荐文章

春节休市提醒 | 港股除夕下午休市,大年初四开市;美股下周一休市一日

千亿资金需求下 OpenAI本周在ChatGPT上线广告

华盛早报 | 美股、金银全线暴跌,纳指跌超2%!韩国人再度扫货中国股票,大举买入MINIMAX、澜起科技;节前央行1万亿元买断式逆回购来了

美国联邦贸易委员会:苹果新闻偏袒左翼媒体、打压保守派内容

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

道指“一枝独秀”连创新高!特朗普喊话还能翻倍,轮动行情下如何平稳“上车”价值股ETF?

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型