热门资讯> 正文

配售结果 | 九毛九发售价确定为6.6港元 一手中签率25%

2020-01-14 07:20

九毛九(09922)今日发布公告

- 发售价确定为每股发售股份6.60港元,一手中签率25%。经扣除公司就全球发售应付的包销佣金、费用及其他估计开支后并假设超额配股权未获行使,公司将收取的全球发售所得款项净额估计约为20.756亿港元。

资料来源:九毛九公告

- 今日下午16:15进行暗盘交易,预期股份将于2020年1月15日上午九时正开始在联交所买卖。发售股份将以每手1000股为买卖单位。

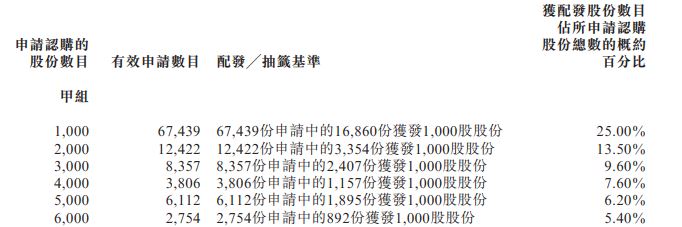

- 香港公开发售合共接获19.03万份有效申请,认购合共212.65亿股香港发售股份,相当于香港公开发售项下初步可供认购香港发售股份总数3334万股的约637.82倍。根据香港公开发售初步提呈发售的香港发售股份已获非常大幅超额认购。

- 由于香港公开发售的超额认购为香港公开发售初步可供认购发售股份的637.82倍,而合共1.33亿股发售股份已由国际发售重新分配至香港公开发售。由于该重新分配,香港公开发售的发售股份最终数目为1.667亿股发售股份,相当于任何超额配股权获行使前根据全球发售初步可供认购发售股份总数的50%。

- 国际发售初步提呈发售的发售股份已获大幅超额认购,相当于根据国际发售初步可供认购发售股份总数的约18.5倍。国际发售分配发售股份最终数目为1.667亿股发售股份,相当于全球发售初步可供认购发售股份总数的约50%(假设超额配股权未获行使)。合共218名承配人。

- 就全球发售而言,公司已向国际包销商授出超额配股权,可由联席全球协调人代表国际包销商于上市日期起至递交香港公开发售申请截止日期后30日止随时行使,国际包销商将有权要求公司根据国际发售按发售价配发及发行最多合共5001万股发售股份(相当于全球发售项下初步可供认购发售股份总数的15%),以补足国际发售的超额分配(如有)。

- 按发售价每股发售股份6.60港元计算,及根据基石投资协议,BlackRock Funds已认购2355.8万股发售股份,China Alpha已认购1766.9万股发售股份,WT已认购1766.9万股发售股份,及GSC Fund One及 Vision Fund 1已认购588.9万股发售股份,共计6478.5万股发售股份,合共相当于全球发售完成后已发行发售股份的约19.4%(假设超额配股权未获行使);及全球发售完成后公司已发行股本总额的约4.9%(假设超额配股权未获行使)。

- 紧随全球发售完成后,假设超额配股权未获行使,公众人士持股数目不少于公司已发行股本总额的25%,符合上市规则第8.08(1)条所规定的最低百分比。

相关阅读

配售结果 | CTR HOLDINGS公开发售获超购17.17倍 每股定价0.36港元

配售结果 | 北控城市资源公开发售获超购1.7倍 预期1月15日上市

推荐文章

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。