热门资讯> 正文

市场定价金融危机以来最快经济复苏 2020年要小心了

2019-12-26 00:10

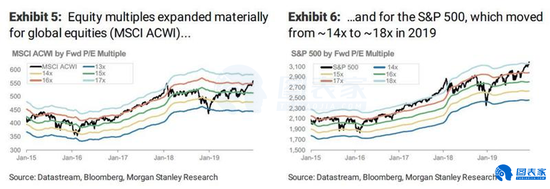

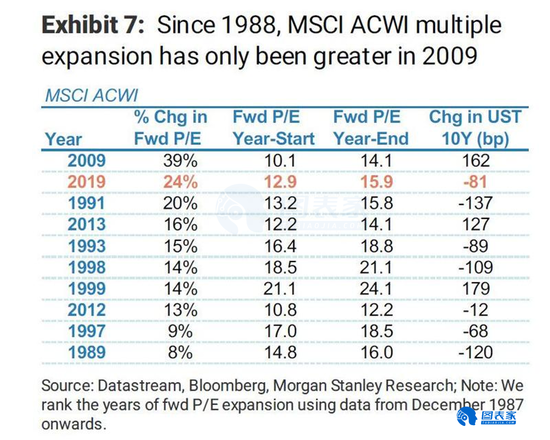

经历了2018年对投资者和全球资本市场的可怕打击之后,2019年呈现了一幅截然不同的景象:美国股市回报率达到近30%,全球股市回报率则为24%。然而,正如摩根士丹利(Morgan Stanley)上周末指出的那样,2019年是股市“有史以来最离奇的年份之一”。尽管全球采购经理人指数(PMI)恶化,2019年收益下滑,加之贸易摩擦,自2019年1月1日以来,全球股票(MSCI ACWI指数)远期市盈率已上升约24%。

标普500指数市盈率从约14倍升至逾18倍,上升约24%。MSCI所有国家指数录得有史以来第二大的市盈率增长,远期市盈率从12.9倍升至15.9倍。

此番近乎创纪录的市盈率增长被普遍认为与美联储政策180度大转弯(从收紧转向宽松)有关。美联储今年实施了三次降息,并通过回购和永久性公开市场操作向市场提供了大量流动性。

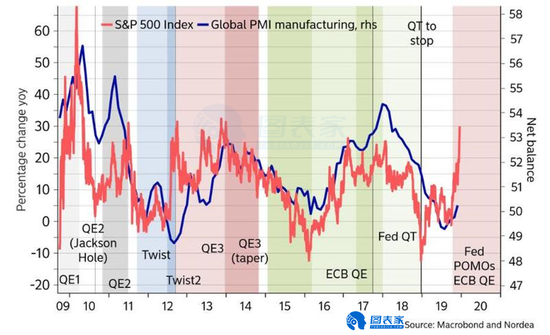

如果市场从未对整个2019年必须消化的所有坏消息做出负面反应,难道它已经对所有可能出现或可能不会出现的好事进行定价了吗?答案不仅是肯定的,而且实际上,现在看来市场定价过高。

如下图所示,标普500指数已经对全球经济自金融危机以来最强劲的反弹进行了充分定价,但实际上全球PMI仍处在萎缩的边缘。

与此同时,股票指数、尤其是美国股指在今年秋季走高的一个原因是仓位调整。

北欧联合银行(Nordea)上周末指出,如果市场参与者做空高风险资产,那么股市上扬通常会变成痛苦的交易,例如,去年9月,宏观对冲基金实际上减持了股票。

然而,此后宏观对冲基金(坦白说,所有其他基金也是如此)的看法已成为自7月份——风险偏好随后降温——以来最乐观的。值得注意的是,在2018年第四季度股市崩盘之前,人们的乐观情绪大致与这相似。

简而言之,市场现在不仅对金融危机以来最强劲的经济复苏进行定价,而且绝大多数基金都在做多,已经没有人可以轧空了。这种情况在过去10年里十分罕见。然而,美联储的流动性注入计划只会再延长4-5个月,中国可能也不会像过去十年那样向经济注入大量信贷。

这也是为什么北欧联合银行对多头的建议是及时享受2019年,因为2020年一切都将反转,而且尤为“担心下行风险,并保持股票相对债券的低配”。

来源:图表家

推荐文章

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价