热门资讯> 正文

收租神器 - 汇贤产业信托

2019-12-16 10:48

第一部分:汇贤产业信托的历史

1993年,汇贤投资公司成立,股市是李嘉诚和东方海外。汇贤与北京市东方文化经济发展公司签订合作协议,开发东方广场项目。项目地址在天安门附近的王府井。

原定于1997年完工,工期4年。

由于各种敏感的原因,包括:限高、ZZ原因、规划修改等,工期一拖再拖。预算也一再提高。

这个过程中,李嘉诚的股份也不断减少,但总数还是保持在半数以上。

2004年,总建筑面积763,482平方米的北京东方广场落成,包括购物中心、办公大楼、服务式住宅大楼、酒店。投资金额约20亿美元。

本来国内合作伙伴是拥有40%权益的。但是汇贤付出了几亿美元的代价,获得了这部分权益。当然,这部分权益仅仅是剩余38年的收益权。到2049年,原有的60%权益+这次收购的40%权益,是要全部还给东方文化的。

东方文化是谁?

我自己在企查查平台层层穿透,最后发现东家是东城区国资委。

完成了剩余40%权益的收购,然后就以REITs的形式,在港交所挂牌了。

第二部分:什么是REITs?

REITs(Real Estate Investment Trusts,房地产投资信托基金)是一种以发行收益凭证的方式汇集特定多数投资者的资金,由专门投资机构进行房地产投资经营管理,并将投资综合收益按比例分配给投资者的一种信托基金。

通俗点讲吧。

个人投资房地产,特别是商业地产,渠道不多,而且投资金额特别大。个人购买的分割产权,也不利于一个商业项目的统一管理。

而房地产商开发商业项目,又存在单个项目投资金额太大,动不动几十亿,资金压力大。

既然双方都有需求,于是房地产商把这个商业项目整体打包上市,并切割成一小份一小份的单位,相当于股权的形式。但是跟普通的股票又有区别。主要是因为交易所对REITs有严格的规定。

1、REITs不是独立法人,而是一个契约型的组织。REITs必须委托专业的管理公司来管理资产。这些专业的管理公司,我们可以理解为管家的角色,负责打理现有资产(物业公司的角色),投资开发新的资产(财务顾问的角色)。

2、必须100%的投资于房地产项目,这样保证了其专业性、纯粹性、透明度。

3、当年物业收益的90%以上都必须分红给投资人。

汇贤100%都分了。

4、负债率不能超过45%

虽然有以上好处,但是也有缺点,那就是REITs的发起人往往是这些项目的股东,管理公司也往往是他们指定,甚至就是他们旗下的公司。这里就会有一定的道德风险。

汇贤产业信托最近几年收购了一些李嘉诚旗下的资产,而且是一些效益不好的资产。瓜田李下的,于是持有人心里就会打鼓。

整体来讲,我觉得对稳健型投资者来讲,是一个很不错的投资品种。

第三部分:汇贤产业信托派息记录 - 又猛又持久

稳如狗啊!

以2018年12月31日收盘价3.19元计算,收益率为:8.3%。

过去6年,累计分红1.581元,以上面3.19的收盘价作为分母,刚好50%。

第四部分:汇贤产业信托交易价格走势

2011年4月份上市,上下波动很大。

最近几年就很平稳了,看来目前汇贤的投资人对汇贤的价值有了大家都比较认可的范围。高了有人卖,低了有人托底。

第五部分:买汇贤产业信托究竟是买了啥?

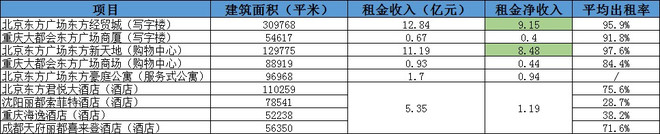

以下是汇贤产业信托的一些资产项目:

租金净收入合计是20.6亿,其中东方广场经贸城占了9.15亿,东方广场新天地占了8.48亿,合计占比:85.6%

如果算上东方豪庭公寓和东方君悦大酒店,可能占比接近95%了。

也就是说:核心资产就是北京东方广场这块地,以及这块地上面的四种不同类型的建筑,包括写字楼、购物中心、服务式公寓、酒店。

主席教导我们说:要抓住主要矛盾。

北京东方广场就是主要矛盾。

接下来看北京东方广场各个物业的估值情况。是第三方会计师事务所根据市场行情估的,不是管理人瞎编的数字。在年报中有详细的估值报告。

上述几项加起来合计:353亿,加上其他几项,一共397亿。还有现金类资产64亿,总资产一共462亿。

负债总额大约为:195亿,主要包括银行贷款、递延所得税。

有息负债总额:99.21元,相比去年的109.69亿元,下降幅度约9.5%。

资产净值为:263.73亿元

每单位基金份额应占的净资产为:4.5807元。

今天的收盘价为:3.2元,相当于净资产的70%。

第六部分:汇贤产业信托未来如何增长

从过去这6年的情况来看,基本上净收入增长很少,6年一共才8%。相当于每年1%的增长。

当然,2018年稍微有点特殊,东方广场新天地的租金收入因为经济环境的原因,有5%幅度的下滑。而且有两家外地酒店处于重新装修阶段。

所以,我认为正常的增长率应该能有2-3%。

2%应该是一个比较靠谱的数字。

时间拉到更长一点,从2012年算起,则派息从0.2242元增长到0.2653元,累计增长18.3%,复合增长率为:2.8%。

这个增长,其实我自己也是不满意的。相比于其他REITs,大大落后了。

人无完人嘛!

未来汇贤的增长靠什么呢?

1、通货膨胀

2、北京的经济增长、人口增多

3、低效率的北京东方君悦大酒店慢慢改造成回报更高的服务式公寓

4、外地的几个项目,慢慢进入正轨贡献一部分增量

5、更高的负债。目前的负债率是不高的。而且随着时间的推移,资产价值评估得更高,负债率会继续下降。因此还有加杠杆的空间。

过去这些年,汇贤在“增长”这个环节表现实在太差了。

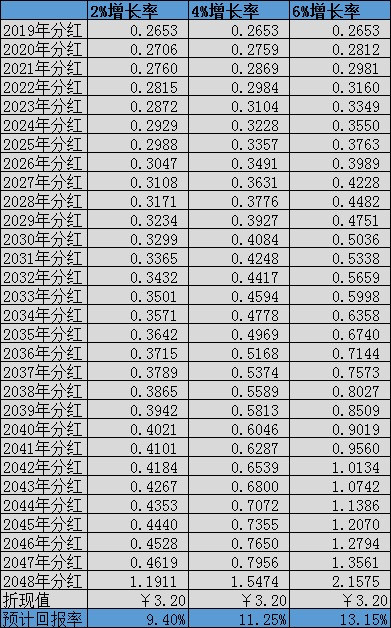

保守估计未来能有每年2%的增长,如果乐观一点,能有5-6%的增长。

第七部分:汇贤产业信托为什么派息率这么高?

1、土地年限问题,还有30年就到期了,到期之后核心资产就OVER了。

很多投资者认为永续资产的价值肯定要比只有30年存续期的资产价值高得多。

但是我定量计算分析的结果并不支持这种想当然的结论。

2、在港股上市,却要用人民币买入

本来港股开户的人就不多,REITs又属于冷门品种,而这个冷门中的冷门,竟然还要用RMB,而不是港币来购买。

你说奇葩不奇葩?

3、收购新项目后经营不太好

这点前面说了,导致投资人对他的增长前景不看好。

于是价格不断下滑,曾经最低跌到3.03元,相当于分红率接近9%。

第八部分:自由现金流估值

如果这个项目是永续存在的,按照每年2%的增长,今天分红率大约为8.3%。因此实际的投资回报大约为10.3%。

但残酷的现实是:30年之后,就到期了。到期就返还一点现金给汇贤。

于是我们把这30年每一年的现金流按2%的增长率列出来,然后按一个折现率进行折现。

当折现率取到9.4%时,这30年的现金流现值刚好等于3.2元。

也就是说,今天以3.2元买入,未来30年的复合投资回报率是9.4%。

第九部分:适合什么人买?

这只信托基金的特点是高分红收益,但是30年就没了。

其实这种产品比较适合养老的人来。

一个60岁的老人,卖掉一套租金收益2-3%的房产,得到100万,然后买入汇贤,则第一年获得8.3万分红可以用来消费。相当于接近7000一个月,正常是可以满足晚年的消费了。如果消费不了那么多,剩下的部分继续买入汇贤,这样如果未来有大笔支出,如生病住院,则可以卖出。

也比较适合希望摆脱上班宿命的人,同样假设卖掉一套房子,得100万现金,每月获得稳定的接近7000元一个月的分红。基本上相当于一个人的工资。他解放出来的时间,从事感兴趣的自由职业,经过一段时间的积累,可以获得假设4000元的收入。则每月收益1.1万元。这样的财务安排我想幸福感会比上班更强。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?