热门资讯> 正文

波司登放量下跌6% 内资疯狂买入外资巨额抛售

2019-12-05 14:59

新浪港股讯 12月5日消息,销售旺季,波司登却逆市下跌,截至发稿,波司登跌6.23%,报价3.61港元,市值391亿港元。放量成交1.1亿股,涉资3.9亿港元。

波司登与承销商花旗环球及中金香港协议,拟发行2.75亿美元可换股债券,发行价为本金额100%,债券为期五年,年息1%,初步转换价为每股4.91元,较上日收市价3.85元呈溢价27.5%,共可换约4.38亿股,占扩大股本行股本约3.89%,拟用于偿还债券及一般企业用途。

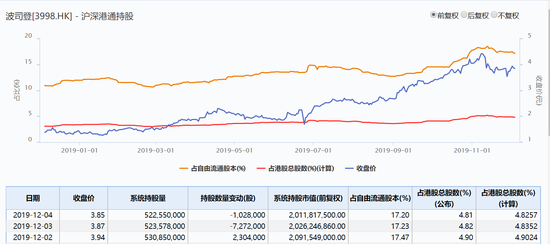

不过,最近两日内资却不断减持,其中,12月3日,内资减持727万股,12月4日内资减持103万股。今日,内资则大幅买入波司登,沪深港通买入逾300万股,德意志也买入333万股。不过,大摩巨额抛售近1000万股,美林减持700万股,瑞银减持500万股,瑞信减持437万股。

12月2日中信证券发表研报大幅唱好波司登。中信证券表示,考虑到公司2020上半财年业绩表现亮眼,进入冬季旺季后产品不断创新,消费者关注度不断提高,上调公司2020/2021/2022财年EPS预测至0.13/0.15/0.17元(原预测0.11/0.13/0.16元),维持“买入”评级。

对于此次发行可转债,东吴纺织也是看好,它表示,本次可转债发布主要用于置换此前海外计息负债,有利于公司节约财务成本增厚利润。公司此次发行可转债主要用途为偿还此前短期借款同时补充公司流动运营资金。公司FY18计息负债16.3亿(均为外币借款),我们估计该部分综合成本大约为4%+。

公司此次可转债票面利率仅为1% 叠加期权费用后将从整体上增厚公司全年业绩。此次可转债发行有望优化负债结构,释放国内资金流动性。公司现有海外负债大多为一年期借款,在发行五年期可转债之后负债结构得到优化。同时此前海外借款大多为内保外贷形式展开,国内流动资金使用受限,此次发行可转债有望提升国内资金的使用效率。

我们维持FY20/FY21/FY22净利润13.4亿/17.4亿/21.3亿的业绩预期,同比增长36.9%/29.6%/22.3%,对应PE 27.9X/21.5X/17.6X,维持“买入”评级。风险提示:经济环境、天气变化使终端零售需求不及预期。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?