热门资讯> 正文

堪称股市印钞机,“大奖章基金”未解的成功之谜

2019-11-26 10:33

#Project Jerome# 为您带来我认为有趣的海外金融文献翻译

原文题目:The Unsolved Mystery of the Medallion Fund’s Success

原文作者:Richard Dewey & Ciamac Moallemi

翻译:陈达

-----------------------------------------------------------------

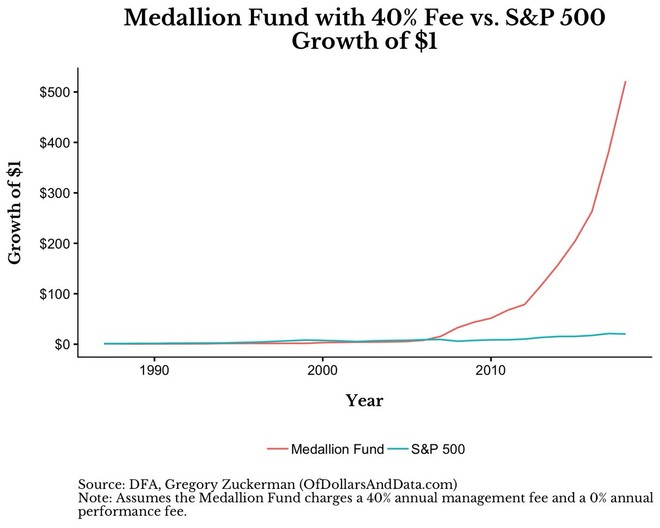

华尔街的大多数人都解释不了对冲基金公司”文艺复兴”所管理的“大奖章基金”。最常见的回答,就是耸耸肩,将其称呼为印钞机。目前大奖章仍然仅对文艺复兴的雇员和少数与公司颇有渊源的人开放,从1988年以来,它费前的平均年化收益率将近于令人叹为观止的70%,没有一年有亏损。费后,也仅仅只有一年的净回报为亏损状态。

(大奖章在40%费后与标普500的比较,从1美元开始。来源:OfDollarsAndData.com)

Gregory Zuckerman(译者注:以下简称Zukerman)的新书《求出市场之解的人》(The Man Who Solved the Markets),声色活现地讲述了文艺复兴创始人Jim Simons的斑斓人生。Simons曾是一个数学家和冷战时的密码破解专家,再后来,他就入市抢劫了。他和他的一帮博士团队的操作,大多是藏在他计算机交易系统下的秘密(文艺复兴拒绝评论)。但如果仔细观察他们从1988年到2010年的回报表现,会回答一些有趣的问题,并提出一些其他的问题。

从数据上来讲大奖章从2000年以来经历了巨大转型。从1990年大到2000年,她获得了巨幅的收益,但就像所有其他的对冲基金一样,他偶尔也会亏钱:在120个月里,他有24个月是亏损的。—— 然后。在之后的十年(2001-2010),包含科技股泡沫炸裂、也包含重创了许多对冲基金2007“量化地震”,更是包括2008年的金融巨危机,还包括了2010年的“市场闪崩”——这十年,大奖章只有三个月亏损,并且亏损都不超过1%。

这与Zukerman书中有关于前IBM研究员Robert Mercer和Peter Brown描述相符,Robert Mercer和Peter Brown研发了一个巨赚钱的股票“统计套利”系统,然后将其迭代到大奖章期权交易的模型里。“统计套利”的策略是抓住两个相关性很强的金融证券,然后赚取极小的价格差,然后进行全市场风险对冲(译者注:市场中性的套利策略)。

一个典型的例子,是通用汽车和福特汽车之间的价差(或者说估值差可能更准确一点,英文是spread),这两个股票在大多数的时间里“理应”携手进退。但有时由于一些小道消息、突发新闻、对股票供需关系压力,他们走势会发生偏离,这个时候管理人就有机会设计出一个赌局,来赌他们估值差的偏离最后会闭合。

(Jim Simons)

如果赌对了你自然能赚钱,就算整个汽车板块乃至整个标普500指数都下跌。现代的统计套利系统就更纷繁复杂了,经常一天能做几千次交易,利用广度非常大的各种数据种类来预测股价。

大多数的基金经理的回报表现都与其参与的市场相关,或者是有一些广泛为业界所接受的“因子”来预期他的回报表现。一个例子就是“价值因子”,与公司利润能力和资产价值相比显得比较“便宜”的公司在大多数情况下会表现得好。

当你无比疯狂地向数据施虐,就算像巴菲特这样的投资大师,也可以被你解释得通体透明,至少某一部分收益回报可以归因于某个因子(译者注:常见的因子有“价值”、“成长”、“动能”、“波动率“、“规模”等等)。对冲基金AQR的研究发现,巴菲特的回报基本上来自于以下几个因子的混合:“价值”、“低波动”、“极高的盈利质量”。

而大奖章的回报似乎与已知的任何因子都无关:不是“小市值”,不是“波动率”,也不是“动能”——不是其他任何的常见因子。就算其他量化基金在最近几年数量激增,大奖章的表现也不为所动,这点真的很令人费解。一般来说当一个量化投资者找到了一个有利可图的交易,他的竞争对手也会如群鲨一般嗅着血腥而来,这场残酷的竞争最终会扼杀这个交易机会。但目前文艺复兴似乎总比他的竞争对手抢先一步,要么就是他们发现了独特的策略。

不但寻常的观察家不能搞懂大奖章壶里卖的药,就算是最贴近他们紧随其后的竞争对手也搞不清楚。位于加州伯克利的顶级量化对冲基金Voleon Capital的联合创始人Jon McAuliffe也说:“对于大奖章,我TM有太多问题要问他们了。

”最有可能的解释可能有些无聊:文艺复兴比其他人在数据清洗和交易执行上面就是做得要好一点。而百万级数量的交易下来,积硅步也成千里了,一点点小优势可以兑现成巨大的利润。再加之杠杆的放大效应,可以进一步提高基金的回报收益。根据Zuckerman的研究,就算减掉5%的坑爹的开支和基金本身收取的至少44%的利润(译者注:即通常我们说的Carry),这个基金仍然在有生之年里实现了39%年化收益率。

极端优秀的投资业绩记录往往没有好结局。既然我们很难看清大奖章的玩法,我们自然也很难说清什么会让她完蛋。Zuckerman根据Bloomberg Markets的说法,发现至少曾经有那么一次千钧一发。在2007年,许多量化基金的交易策略突然开始疯狂亏钱。

根据Bloomberg Markets,大奖章曾亏掉了10亿美元,占她资产规模的五分之一。当然最终文艺复兴坚持策略一百年不动摇,基金净值最后反弹了。如果大奖章最后不行了,其原因最可能的就是竞争对手终于慢慢能追上来了。Jim Simons的慈善事业,前联合CEO Robert Mercer的政治活动,也在最近几年让文艺复兴大出风头。《大奖章基金未解的成功之谜》这本书也更是会为大奖章的策略火上再加把油。Jim Simons今后几十年最大的挑战,就是让他的秘密继续完全秘密下去。

推荐文章

美股机会日报 | 就业数据转弱!美国至2月7日当周初请失业金人数超预期;存储概念股盘前齐升,闪迪大涨超7%

要点速递!《跑赢美股》春节特别直播核心观点总结

华盛早报 | 非农数据大超预期!首次降息或延至7月;AI恐慌交易蔓延至房地产服务板块, CBRE暴跌12%;智谱发布新模型

美股机会日报 | 经济数据强劲!美国1月非农就业大超预期,纳指期货涨至0.6%;AI应用股业绩超预期,Shopify涨超10%

资金复盘 | 北水净买入港股超48亿港元,逾7亿港元抢筹腾讯

华盛早报 | “AI威胁”波及华尔街!财富管理公司全线暴跌;豆包官宣“参战”!春节AI红包战愈演愈烈

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%