热门资讯> 正文

百威亚太重启香港IPO 最快下周开启路演

2019-09-13 08:04

来源 | 本文由IPO早知道

受该利好消息影响,百威英博(NYSE:BUD)盘前一度上涨超4%。

按照此前的上市计划,百威亚太在7月5日至11日期间进行招股,并在12日作出IPO定价,进而在19日完成主板上市。

不过,投行于7月12日建议百威亚太将定价从每股40至47港元下调至38港元,以便顺利完成上市,但最终百威亚太拒绝了该方案,并于14日晚间在港交所发布公告称,已决定全球发售及其在香港联合交易所有限公司主板上市的计划在此刻不予进行。

在C叔看来,导致上述局面的原因主要有两点:其一是百威亚太本身对此次IPO有过高的预期,最直接的表现便是不设基石投资者;其二则在于百威亚太拟将本次募资金额用于偿还母公司债务,这极有可能导致投资者对其增长潜力持有保留态度。当然,后者也决定了百威亚太很难找到好的基石投资者。

在昨日更新的招股书中,百威亚太强调澳洲并不属于泛亚平台的一部分,此前在7月19日,百威英博在官网宣布已将澳洲子公司以约113亿美元出售给了日本朝日集团(Asahi Group Holdings);从中所获得的部分收益将用于偿还债务,上述交易预计于2020年Q1完成。

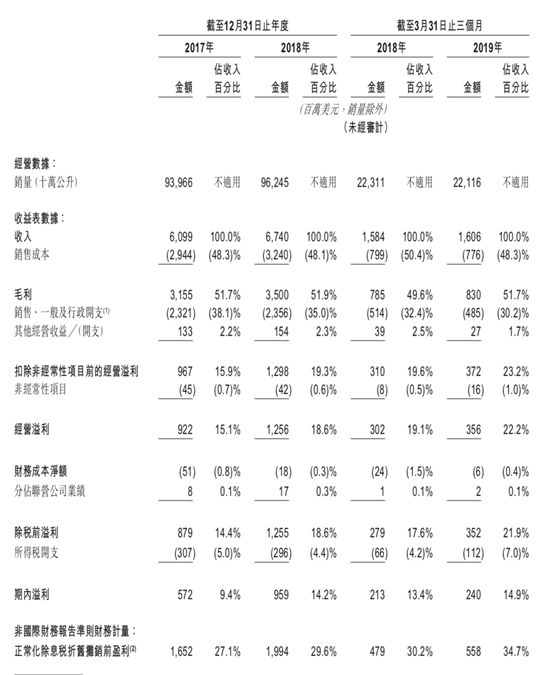

财务数据方面,剔除澳洲业务后,2017年和2018年,百威亚太的收入为60.99亿和67.40亿美元,同比增长7.4%;期内溢利分别为5.72亿和9.59亿美元;截至2018年和2019年3月31日止三个月,百威亚太的收入为15.84亿美元及16.06百万美元,同比增长7.2%;期内溢利分别为2.13亿和2.4亿美元。

推荐文章

美股机会日报 | 阿里发布千问3.5!性能媲美Gemini 3;马斯克称Cybercab将于4月开始生产

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?

风险及免责提示:以上内容仅代表作者的个人立场和观点,不代表华盛的任何立场,华盛亦无法证实上述内容的真实性、准确性和原创性。投资者在做出任何投资决定前,应结合自身情况,考虑投资产品的风险。必要时,请咨询专业投资顾问的意见。华盛不提供任何投资建议,对此亦不做任何承诺和保证。