热门资讯> 正文

斗鱼计划下周三在纽交所上市 已实现首季度扭亏为盈

2019-07-08 08:03

斗鱼计划下周三在纽交所上市,已实现首次季度扭亏为盈

上周,当斗鱼向美国证券交易委员会(SEC)递交最新招股文件后,路透社旗下IFR曾报道斗鱼将于本周(7月8日-14日)上市,对此,斗鱼回复称,一切以招股书为准,暂无新的消息可披露。

今年4月22日,在被传上市消息一年多后,斗鱼正式提交了IPO申请,并计划在5月6日开始路演、16日正式上市;不过,鉴于全球市场波动影响,斗鱼随后选择将IPO推迟一周。

如今,在2019年第一季度营收继续保持同比超过100%的增长、并首度实现扭亏为盈后,同时美股恢复上涨,斗鱼加速自己的上市进程也变得水到渠成。

更新后的招股书显示,2019年第一季度的营收为14.891亿元人民币,同比增长123%;其中,直播业务营收达到13.541亿元,与2018年同期相比增长149.19%;广告及其他收入为1.35亿元,在总营收中的占比为9.1%,首次跌破10%。

值得一提的是,斗鱼在2019年第一季度成功实现扭亏为盈,具体变现为2019年一季度斗鱼的净利润为1820万元,2018年同期则净亏损1.557亿元;归属于股东的净利润为1880万元,2018年同期亏损1.623亿元;调整股权激励费用后的净利润为3530万元,2018年同期净亏损1.499亿元,增长1.852亿元。

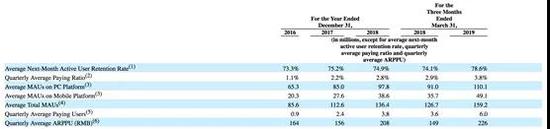

从用户基数来看,斗鱼依旧是用户基数最大的游戏直播平台,一季度的注册用户为2.809亿,MAU为1.592亿,同比增长25.7%,领先于虎牙的1.238亿。其中, PC端的MAU为1.101亿,移动端的MAU为4910万,后者同比增长37.5%,领先于PC端。

此外,一季度斗鱼付费用户量达600万,比上年同期的360万增长66.7%;每付费用户平均收益(ARPPU)达226元,比上年同期的149元增长51.7%。

这部分增长很大程度上源于优质主播的共享。招股书显示,截至2019年3月,斗鱼平台的注册主播数达650万,头部主播6500位,并与国内TOP100游戏主播中的51位签订了独家直播合同,包括8位TOP10主播。

2018年,具有职业电竞背景的48位头部主播吸引了超过1.2亿用户观看。头部主播产出的高品质内容促进了用户增速、黏性及付费意愿的提升,从而带动了直播、广告及游戏分发业务的增长。

2019年第一季度,斗鱼用户累计观看时长约为23亿小时,比上年同期增长43.8%;活跃用户日均观看时长约为2600万小时,比上年同期的1730万小时提高50.3%。

得益于更快的上市速度,虎牙在股东背景、运营数据等方面均不明显优于最大竞争对手斗鱼的情况下,却迅速在美国资本市场上高歌猛进,股价曾一度超过每股50美元。

如今,尽管斗鱼依旧面临着收入模式单一、短视频冲击等不小的挑战,但随着其在上市前便实现盈利,也必然会获得投资者更多的信任和青睐。

有意思的是,2018年5月,虎牙在上市前一周同样修改了招股书,称其在2018年一季度实现扭亏为盈,进而上市当天上涨超过30%并在短时间内持续走高。

不可否认的是,在过去很长一段时间,以及在未来很久,斗鱼和虎牙都是游戏直播赛道里的“唯二巨头”,甚至几乎不可能存在新的挑战者。因此,对于斗鱼来讲,如何在上市时间点晚于对手超过一年后,利用自己更为庞大的用户基础,更好地进行商业变现,这或许将决定斗鱼能否在后续的股价上有更好的表现。

文章来源:IPO早知道

相关阅读

在7月4日,根据IFR报道,斗鱼考虑在下周启动纽交所的IPO。其实早在今年4月份斗鱼就向美国SEC(美国证券交易委员会)递交了上市申请,计划最高融资5亿美元。但斗鱼之后推迟了上市的计划,此次斗鱼重启IPO伴随而来还有财务报告的更新。在2019年一季度,斗鱼实现营收2.219亿美元,净利润达270万美元,公司成立以来首次实现季度盈利。对于投资者而言,更为关心的是斗鱼有无投资价值,上市后会不会像虎牙去年那样走出翻两倍大行情呢?

推荐文章

美股机会日报 | 科技巨头迎利好?特朗普政府拟结构性豁免芯片关税;台积电1月销售额创历史新高,盘前股价涨近3%

一图看懂 | 净利大增60.7%!中芯国际Q4营收24.9亿美元,同比增长12.8%

美股机会日报 | 市场风格趋变?美银称接下来是小盘股的天下;金价重回5000美元上方,贵金属板块盘前齐升

新股暗盘 | 乐欣户外飙升超70%,中签一手账面浮盈4345港元;爱芯元智微涨超0.2%

高盛预计英伟达Q4营收达673亿美元 给出250美元目标股价

财报大跌背后:微软正在进行一场昂贵但精准的“利润置换”

港股IPO持续火热!下周6股排队上市,“A+H”占比一半

港股周报 | “AI红包大战”厮杀!腾讯周内暴跌近10%、阿里重挫8%,南下资金出手560亿港元大举抄底