热门资讯> 正文

若降息势在必行 美联储可能考虑以50个基点开局

2019-06-18 18:36

金融市场已习惯于美联储以微小幅度调整基准利率。他们或许想为可能出现的变化做好准备。

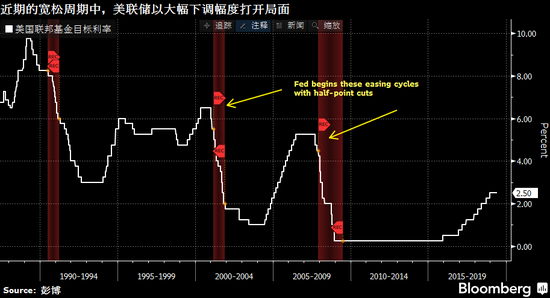

虽然预计美联储官员不会在本周举行的会议上采取行动,但经济学家和投资者普遍认为美联储年内将会降息。美联储2001年和2007年启动前两轮宽松周期时,其选择以50个基点的调整幅度打头阵,而不是25个基点。

如果联邦公开市场委员会今年再度放松政策,到那时,政策委员将会认真考虑再做同样的举动。

以下是支持者和反对者的不同意见:

支持派:会有意外之举!

银行政策研究所驻华盛顿的首席经济学家、前美联储高级工作人员William Nelson表示,决策者几乎总是在加息时寻求避免出人意料,但在降息时则往往有相反的意愿。

他表示,“FOMC实际上急于作出一个宽松的意外之举,而且事实上有时评判他们宽松行动是否成功恰恰是通过令市场大感意外的市场影响。”

支持派:走在收益率曲线前面

摩根士丹利经济学家在对降息幅度到底是25还是50个基点的评估中,他们指出如果美联储试图解决迫在眉睫的经济风险,那么走在收益率曲线之前以巩固信心并让市场更加稳固是适宜的选择。

他们在5月份的报告中还称,如果美联储没有这么做,那么其需要很快再次行动,这会显得决策者们过于谨小慎微。

支持派:接近零

联邦基金利率的目标范围目前为2.25%至2.5%,这意味着美联储可能没有足够的弹药来应对全面的经济衰退。这使得美联储在降息时激进行事变得更加重要,让接下来的每一步都最大程度的发挥影响力。

“面对零下限是一个问题,因此,面对不断恶化的经济状况,你不想在控制火力,”Raymond James Financial Inc.首席经济学家Scott Brown说。“这意味着你的行动需要更快、力度更大。”

支持派:看看通胀?

反对声:请保持冷静

那些反对大幅降息的人指出,很快降息可能带来真正的风险。最重要的是,可能会错误地制造恐慌气氛。

面对50个基点的降息幅度,许多投资者难免会问:“ 美联储知道什么我们不知道的情况吗?”Raymond James的Brown说。

反对声:前方有泡沫

最切实的风险是加剧金融市场泡沫的可能。十多年来,利率一直处于宽松状态,引发对于资产估值的屡屡担忧。人们普遍认为企业杠杆过度,尤其是那些评级低于或刚刚高于投资级的公司。

如果美联储在降息问题上激进行事,那只会增加美联储已在担心的债务规模。

推荐文章

港股周报 | 中国大模型“春节档”打响!智谱周涨超138%;巨亏超230亿!美团周内重挫超10%

一周财经日历 | 港美股迎“春节+总统日”双假期!万亿零售巨头沃尔玛将发财报

一周IPO | 赚钱效应持续火热!年内24只上市新股“0”破发;“图模融合第一股”海致科技首日飙涨逾242%

从软件到房地产,美国多板块陷入AI恐慌抛售潮

Meta计划为智能眼镜添加人脸识别技术

危机四伏,市场却似乎毫不在意

美股机会日报 | 降息预期升温!美国1月CPI年率创去年5月来新低;净利、指引双超预期!应用材料盘前涨超10%

财报前瞻 | 英伟达Q4财报放榜在即!高盛、瑞银预计将大超预期,两大关键催化将带来意外惊喜?