热门资讯> 正文

创纪录净空仓!"恐慌指数"VIX会出现历史性逼仓吗?

2019-05-06 20:59

在中国五一小长假之前,有着“恐慌指数”之称的VIX期货不但呈现净卖空格局,且净空仓规模之大达到了前所未有的程度。由此引发部分市场人士的疑问:VIX期货会出现极端的逼仓行情吗?

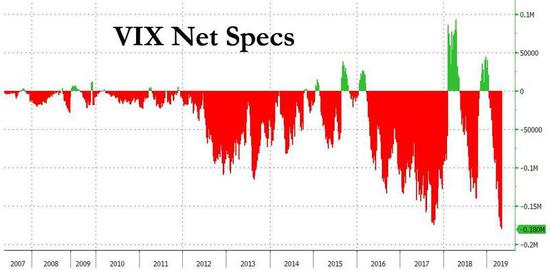

美国商品期货交易委员会(CFTC)数据显示,VIX净空头达到创纪录高点。截至4月23日当周,对冲基金和其他大型投机者净卖空约17.8万份VIX期货合约,为2004年有记录以来的最大卖空规模。

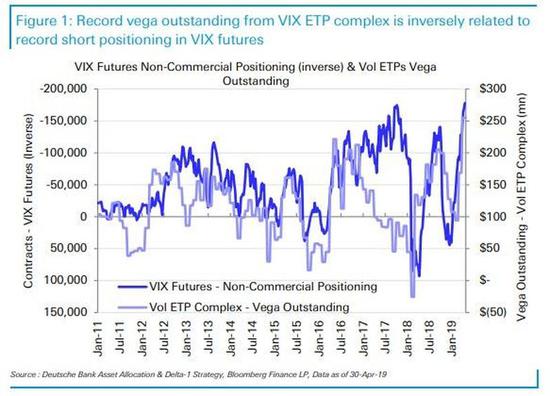

高盛策略师Rocky Fishman在上周五发布的研报中发现了另一个现象:ETP(交易所交易产品)的净头寸比以往任何时候都要多,VIX期货每一个点的风险敞口都接近3亿美元。截至目前,TVIX这种以VIX为标的的两倍杠杆ETN(交易所交易票据)是资管规模最大的一只ETP,也是迄今为止VIX总敞口最多的一只。年初至今,该产品累计获得大约10亿美元的资金流入。

Rocky Fishman还称,VIX期货相比于标普500指数的贝塔值在3倍左右,加权VIX期货更是接近16倍,这种头寸在规模上相当于价值150亿美元的标普500指数期货空头仓位。若与历史作对比,则当前的ETP现状有点像是去年2月美股大幅震荡时的情况。而在当时,对冲基金只是适度做空VIX而已。

在Rocky Fishman看来,最近几日这种创纪录的VIX净空头头寸不足以多虑,原因很简单,就是相关ETP持有创纪录的多头仓位而已:

也就是说,高盛认为VIX期货头寸与ETP持仓净值这两者之间的关系是一对一的。

不过,美国金融博客Zerohedge的文章并不赞成这一点。文章称:

为了更进一步地驳斥Rocky Fishman,Zerohedge引述了德意志银行衍生品策略师Para Thatte的观点,此人也观察到了VIX期货与ETP的头寸之间的差异:

德意志银行还发现,VIX期货的仓位与ETP头寸存在负相关的关系,期货市场的多头们主要由散户组成:

Zerohedge称,高盛策略师没能看到的是,这一切都与给定头寸背后的投资者类别有关。一方面,散户投资者并没有增加多头仓位,而机构投资者和对冲基金从未像现在这样做空VIX,或许这仅仅是因为他们错过了年初至今的股市反弹,于是现在就争先恐后地买些什么东西,而最简单的办法就是做空波动性指数VIX。

不过,文章并不否认风险的存在:“有了足够的空头仓位,大规模逼仓的风险就会攀升。只不过,与去年由散户作主力不同,这一次的主力将会是对冲基金。”

此外,“逼仓的发生时间也可能不是现在。”高盛和德意志银行的策略师都提到了一点:目前并没有看到去年1月中下旬那种极端情况。Rocky Fishman表示,虽然当前VIX期权的隐含波动率最近有所上升,但与2017-18区间相比仍不算太高,这表明投资者对当前的仓位并不过分担忧。

周一,VIX主力合约1905一度跳涨15%。

本文来自华尔街见闻

推荐文章

美股机会日报 | 止跌企稳!纳指期货盘前涨约0.5%,有分析称美股连遭重挫后或回升;亚马逊盘前大跌超8%

一周财经日历 | 事关降息!美国1月非农、CPI数据下周公布;恒指季检结果下周五揭晓

华尔街大多头漫谈黄金“黑天鹅”风险:马斯克实现太空采金,化身全球央行行长

避险情绪席卷市场 华尔街青睐的热门交易纷纷崩跌

华盛早报 | 无一幸免!美股、金银、加密货币与原油集体崩盘;南向资金爆买250亿港元!创约半年来新高;千问APP今日启动30亿免单

亚马逊股价盘后大跌近10%,巨额资本支出引发担忧

比特币暴跌带来124亿美元巨亏 Saylor的金融实验岌岌可危

2月6日外盘头条:比特币暴跌 亚马逊预计今年资本支出将达2000亿美元 交易员料美联储将比预期更早降息